青色申告は節税に有利

確定申告を青色で行うことにより、さまざまな税法上の特典を受けられるようになります。これらは白色申告者の場合には認められていないので、この優遇規定の有無が、白色申告と青色申告の違いのひとつになるでしょう。以下、主だったものを挙げておきます。■青色申告特別控除の利用

青色申告者には青色申告特別控除といって、最高65万円まで必要経費のほかに総収入金額から差し引けるものが加算されます。逆からみると、65万円所得が少なくなるので、節税になるということです。ただし、個人事業主が青色申告特別控除65万円の適用を受けるためには

- 正規の簿記の原則に基づいた記帳をしていること(複式簿記で記帳を行っていること)

- 損益計算書のほかの貸借対照表を確定申告時に添付していること

- 期限内に申告手続きが完了していること

■青色事業専従者給与の必要経費算入

事業主から、配偶者やその他親族に事業に従事したことに対し、対価を支払っても必要経費に算入できません。実際に、弁護士である夫が税理士である妻に税務顧問料を支払っても必要経費と認められない判例が2006年に最高裁で下されています。この対価のなかには給料も含むので、青色事業専従者給与の必要経費算入はこの規定の例外と押さえておくといいでしょう。したがって、青色事業専従者給与として必要経費に算入されるためには

- 青色申告者と同一生計の満15歳以上の配偶者やその他親族を対象となっている

- 青色事業専従者給与に関する届出書をその年の3月15日まで(その年の1月16日以後に開業した人や新たに専従者がいることとなった人は、その開業の日や専従者がいることとなった日から2月以内)に提出し

- 労務の対価として適正な範囲内

■純損失の繰越しと繰戻し

事業所得に損失(赤字)が生じていて、他の所得と差し引き(このことを損益通算といいます)しても差し引ききれない損失がある場合、その損失額を翌年以後3年間にわたって繰り越して、各年分の所得金額から控除することができます。これを純損失の繰越といいます。

また、前年も青色申告をしている場合は、その損失額を生じた年の前年に繰り戻して、前年分の所得税の還付を受けることもできます。これを純損失の繰戻しといいます。

純損失の繰越を受けるのか、純損失の繰戻しを受けるのかは納税者の任意ですが、この優遇規定は白色申告者にはありません。

■少額減価償却資産の必要経費の算入

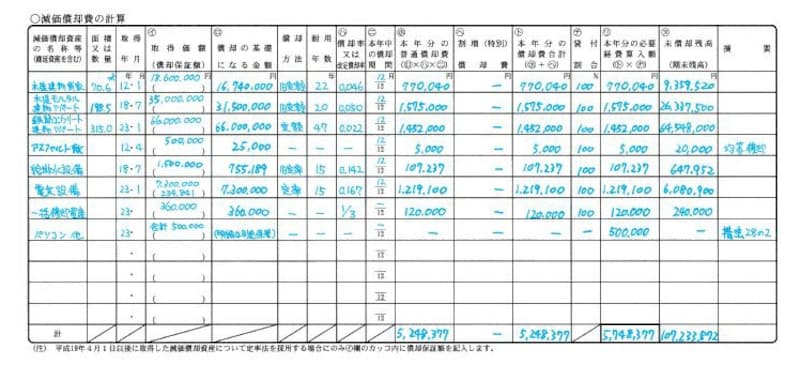

取得価額が30万円未満の減価償却資産で、適用を受ける事業年度における合計額が300万円までであれば、全額、一時の必要経費とすることができます。これは少額減価償却資産の必要経費の算入特例と言われ、平成26年3月31日までの間に取得などして事業の用に供した場合に認められます。例えば18万円のパソコンを16台購入したとしても

- 18万円×16台=288万円≦300万円

>>白色申告者では、確定申告後も不利な取り扱いを受ける場合があり? 次ページで解説します!