個人事業主としていざ開業! 必要な書類や提出期限は?

会社を辞めて独立するというということは、税法上、個人事業主となることを指します。このとき最低限、税務署に提出しておくべき、あるいは提出を検討すべき届出書があります。サラリーマンが個人事業主になると確定申告が義務化されるだけでなく、給与を受け取る側から支払う側になったり、源泉所得税を差し引かれる側から差し引いて納める側になります。このこともポイントになるでしょう。

▼個人事業主として開業したときの各種届出書

1. 個人事業開業届出書

2. 青色申告承認申請書

3. 給与支払事務所等の開設届出書

4. 源泉所得税の納期の特例の承認に関する申請書

5. 消費税課税事業者選択届出書

独立した証、個人事業開業届出書

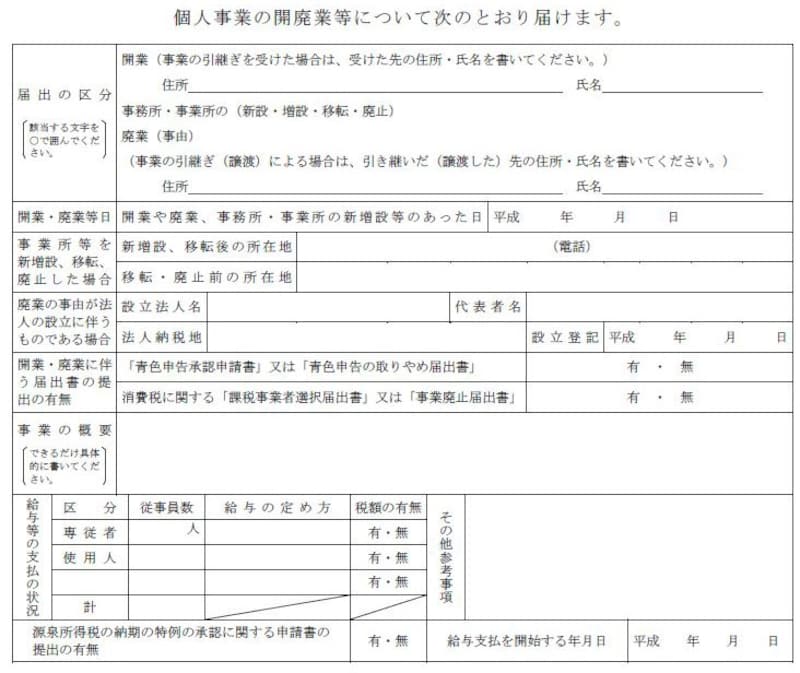

まず、個人事業主として独立したことを税務署に知らせるためには「個人事業の開業届出書」を提出しなくてはなりません。開業と廃業とで同じ書式のため、開業に○印をつけて使用します。●提出期限

提出期限は事業の開始等の事実があった日から1カ月以内となっています。土・日曜日・祝日等に当たる場合は、これらの日の翌日が期限となる猶予も与えられています。

●記載内容

住所・納税地以外の事業所・氏名・生年月日・職業・屋号・開業日などを記入します。この書式の下部には次のような記入項目もあり、いずれも税務判断を求められるものです(詳しくは後述)。

・「青色申告承認申請書」の提出の有無

・消費税に関する「課税事業者選択届出書」の提出の有無

・「源泉所得税の納期の特例の承認に関する申請書」の提出の有無

・給与支払を開始する年月日

節税するなら欠かせない、青色申告承認申請書

個人事業主としてきっちり節税したいのであれば「所得税の青色申告承認申請書」を提出しなくてはなりません。青色申告をすると、「青色申告特別控除」として必要経費を65万円上乗せできます。また「青色事業専従者給与」といって、「青色事業専従者給与に関する届出書」の提出など一定の要件を満たせば、配偶者や親族に支払う給与を必要経費にできたりするのです。

【参考】「個人事業者の白色申告と青色申告はこれだけ違う」

●提出期限

青色申告書による申告をしようとする年の3月15日まで。その年の1月16日以後、新たに事業を開始した場合は、その事業開始等の日から2カ月以内です。

例えば平成27年9月1日に独立し、平成27年分の申告から青色で行いたい場合には、平成27年3月15日と平成27年10月31日のいずれか遅い日が提出期限です(なので今回、つまり平成28年3月期の確定申告には残念ながら間に合いません)。

一方、平成27年分までは白色申告、平成28年分から青色申告に切り替えたい場合は、平成28年3月15日までに届出書を提出しておけば、平成28年分の申告から青色申告で行えることになります。

白色申告でも記帳義務が発生

「青色申告だと記帳が面倒ではないか」という理由で、青色申告の承認手続きを躊躇する人がいます。しかし平成26年1月から、個人事業や不動産貸付を含むすべての人に対し、白色申告者であっても、次の2つの義務が課せられるようになりました。記帳義務=収入金額や必要経費についての記帳

保存義務=記帳した帳簿や請求書・領収書・棚卸表などの保存

もし記帳義務や保存義務が青色申告・白色申告ともに課せられているのであれば、より節税手段が多い青色申告を最初から検討してみてはいかがでしょうか。

給与を支払う側になったら、給与支払事務所等の開設届出書

サラリーマンを辞めて個人事業主として独立すると、いままで給与をもらっていた側から給与を支払う側にまわったり、税理士等に報酬を支払う側になることがあります。その際に提出しておかなければいけない届出書が「給与支払事務所等の開設届出書」です。●提出期限

提出期限は開設、移転または廃止の事実があった日から1カ月以内。これをもとに個人事業主として、源泉徴収対象取引については、きちんと源泉徴収した上で給与や報酬を支払わなければいけません。

もし、源泉徴収対象取引について源泉徴収しないで全額支払っていたことが税務調査等で発覚すると、

個人事業主側=源泉所得税を立替納付した上で、支払先に請求

支払いを受けた側=源泉所得税を返却した後、還付手続きを行う

といった煩雑な手続きを経ることになり、信頼関係が一気に崩れるということもあるのです。「ライターに原稿を書いてもらった」「カメラマンに写真撮影してもらった」など、給与や弁護士・会計士・税理士などいわゆる「士」業以外にも源泉徴収対象取引はありますので、注意してください。

源泉所得税の納期の特例の承認に関する申請書

源泉徴収対象取引となる源泉所得税を天引きしたら、それは翌月10日までに納付するのが原則です。ただし、給与や退職手当、税理士等の報酬・料金について源泉徴収をした所得税については、「源泉所得税の納期の特例の承認に関する申請書」を提出するで、以下のようにとりまとめて納付できるようになります。1月から6月までに支払った所得から源泉徴収した所得税額=7月10日

7月から12月までに支払った所得から源泉徴収した所得税額=翌年1月20日

なお、この「源泉所得税の納期の特例の承認に関する申請書」を提出するには条件があります。給与の支給人員が常時10人未満である源泉徴収義務者に限られているほか、この書類の効力が適用されるのは、提出した日の翌月に支払う給与等から、ということです。

例えば、2月から給与および税理士等への報酬の支払いを開始した人が、4月に入ってからこの申請書を提出しても、その効力は提出した日の翌月、つまり5月からです。5月および6月についてはとりまとめて納付ができるものの、2月、3月、4月については原則どおり翌月10日までに納付しなければなりません。また、本来の源泉所得税のほかに遅滞税が課されることにもなります。

消費税課税事業者選択届出書の提出は慎重に

この届出書は、そもそも消費税の課税事業者でない者が、自らすすんで消費税の課税事業者を選択する、つまり申告も納税(あるいは還付)も積極的に受けたい場合に提出する書類となります。また、「消費税課税事業者選択届出書」をいったん提出すると、それを取りやめる場合には「消費税課税事業者選択不適用届出書」を提出する必要があります。

ただこの届出書は、消費税の課税事業者となった課税期間の初日から2年を経過する日の属する課税期間の初日以後でなければ認められません。さらに免税事業者に戻ろうとする課税期間の初日の前日までに提出しなくてはいけないので、独立初年度から「消費税課税事業者選択届出書」を提出して、消費税の課税事業者を選択したなら、最低3年間は課税事業者のままでいることになります。

つまり、多額な設備投資があった年分などであれば消費税の還付が受けられる可能性があるのは事実なのですが、それ以外の2年間について本来、納めなくていいはずの消費税について、消費税の申告義務と納税義務が生じることにもなるのです。

【参考】消費税が還付される仕組みと条件

個人事業主として開業したときの各種届出書まとめ

1. 個人事業開業届出書2. 青色申告承認申請書

3. 給与支払事務所等の開設届出書

4. 源泉所得税の納期の特例の承認に関する申請書

5. 消費税課税事業者選択届出書

以上の5点が、個人事業主となるとき、その提出の有無を問われる書類です。場合によっては、この提出の適否判断だけでも専門家の相談を仰ぐのも賢明かもしれません。