節税に役立つ青色事業専従者給与とは

本来、事業者(※)が生計を一にする配偶者その他の親族に給料や家賃、借入金をしていた場合の利息などを支払っても、必要経費にすることはできません。しかし例外的に、要件を満たした上で一定の手続きをとれば、必要経費に算入することができます。この特例を「青色事業専従者給与」といいます。(※)事業所得を得ている者、および事業的規模の不動産所得がある者(生計を立てられるほどの収入がある)。

青色事業専従者給与が必要経費に算入できれば、その支払い額分だけ、事業者本人の事業所得あるいは不動産所得が縮小されます。

<目次>

たとえば、所定の要件を整えた上で月額30万円の青色事業専従者給与を1年間支給すれば、30万円×12カ月=360万円の必要経費を計上でき、事業者本人の所得を360万円縮小することができるのです。青色事業専従者給与の要件

青色事業専従者給与の適用を受けるための要件は、主に以下の3つです。●届出書を提出していること

青色事業専従者給与額を必要経費に算入しようとする年の3月15日まで(その年の1月16日以後に開業した人や新たに専従者がいることとなった人は、その開業の日や専従者がいることとなった日から2月以内)に届出を提出する必要があります。

●事業に専従していること

その年を通じて6カ月を超える期間、青色申告者の経営する事業に専ら従事していること、もしくは事業に従事することができる期間を通じて1/2を超える期間、事業に従事していなければなりません。

個人の場合は1月1日から12月31日といった歴年で課税されるのが所得税の仕組みですので、年を通じて事業を行っているのに、10月、11月、12月だけお手伝いをして、「青色事業専従者給与」を支給していたとしても、否認される、つまり税務調査等で「経費として認められない」という取扱いを受けるということがあります。

●労務の対価として相当であること

支払い金額が仕事の性質や提供の程度に見合っているかも問われます。このためタイムカードや業務日報などで業務の実態を記録しておくことも重要です。たとえば、業務日報に○、△、×、半という記載しかなく、業務時間を証する書類として不適切ではないか、との指摘を受けた事例もあります。また、資格の有無というようなことが、時給にきちんと反映されているか?というようなことが問われる場合もあります。たとえば、経理の仕事なのに、簿記資格を持っている一般従業員よりも、簿記資格を持っていない納税者の親族の給与の支給額が多いといった場合には不自然にみえる、というようなことです。

その他、青色事業専従者給与の支給を受ける生計を一にする配偶者や親族の年齢が、その年の12月31日現在で満15歳以上であることなどが要件となっています。

所得控除の一つ、配偶者控除とは

一方、納税者の生活の質や担税力を考慮する制度として「配偶者控除」というものがあります。配偶者控除とは納税者本人に生計を一にする配偶者がいて、その配偶者の合計所得金額が48万円以下の場合に適用されるもの。控除対象配偶者に該当すると、納税者本人の所得から所得控除として38万円(控除対象配偶者が年齢70歳以上の場合には48万円)控除されるという制度です。

青色事業専従者給与と配偶者控除は両方とも適用できるのか

青色事業専従者給与は必要経費であり、実際に給与を支給する必要があります。一方、配偶者控除は所得控除であり、実際に給与を支給する必要はありません。そのため、対照的な制度であるといえます。金額だけで判断すると、青色事業専従者給与を合計所得金額が48万円以下になるように支給(年収ベースで103万円以下となります)すれば、青色事業専従者給与と配偶者控除の両方が適用できるのではと思うかもしれません、が、実際はそうではありません。

生計を一にする配偶者その他親族を支払い対象とする青色事業専従者給与の届出書を提出し、支給をしてしまうと、配偶者控除、配偶者特別控除や扶養控除の適用は受けられなくなりますので注意してください。

青色事業専従者給与と配偶者控除、どちらが節税効果大?

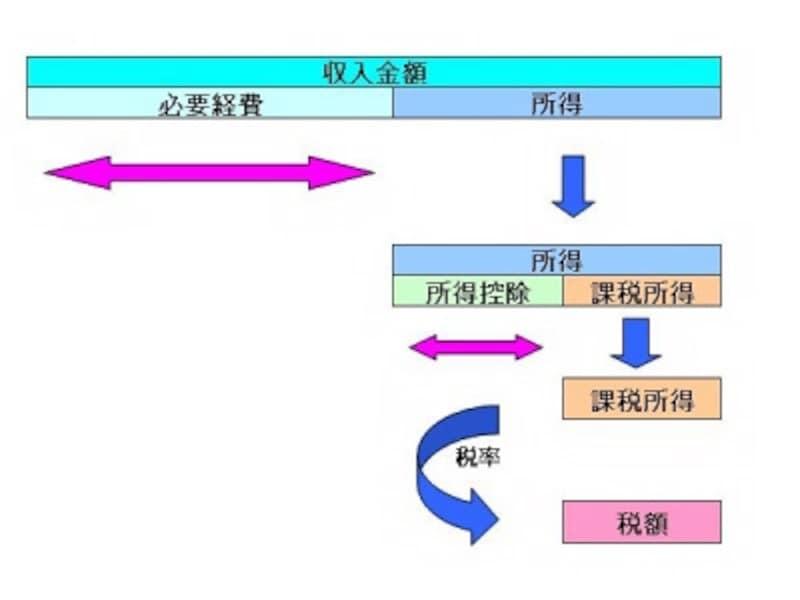

一個人事業主の立場から考えてみましょう。事業に専従してくれる、つまり、自身の仕事をメインで手伝ってくれる配偶者がいるのであれば、青色事業専従者給与と配偶者控除、どちらを活用するのがよりお得なのか迷うのではないでしょうか。税の仕組みとしては、青色事業専従者給与を活用すると必要経費がその分増加する(下図上段参照)ことになります。配偶者控除を活用するとその分、所得控除が増加する(下図中段参照)ことになります。いずれもその結果、税率が乗じられる課税所得金額が減るため、節税につながるのです。

青色事業専従者給与の金額によっては配偶者自身に税負担も

一方、世帯という視点から見ると配偶者自身に税負担が生じるか、ということも重要です。たとえば冒頭の例のように、青色事業専従者給与を年間360万円支給したとします。このとき配偶者側からみれば、給与の支給を受けることになるため、配偶者自身に税負担が生じる可能性が大きくなります(103万円未満の支給であれば所得税が、100万円未満の支給であれば所得税・住民税とも生じることはありません。ただし自治体によっては、住民税の均等割がかかることがあります)。青色事業専従者給与と配偶者控除、それぞれのメリットとデメリットは?

●青色事業専従者給与を活用メリット:労務の実態に即して、専従者給与の支給額だけ所得の圧縮が可能

デメリット:配偶者自身への税負担が生じる可能性がある

●配偶者控除を活用

メリット:配偶者自身への税負担を心配する必要はない

デメリット:所得控除が38万円増加するだけ。大規模な節税には不向き

青色事業専従者給与は家族へ給与を支給することで節税を図る手法です。そのため、上記に書いたように「お手盛りがあるのではないか」あるいは「管理形態が緩いのではないか」とみられる傾向があります。「どちらがオトク?」という観点だけではなく、実際に支給する場合には、タイムカード、業務日報などから他の従業員と同様業務への従事度合いを確認でき、給与の支払態様に差がないかなどについても注意しましょう。

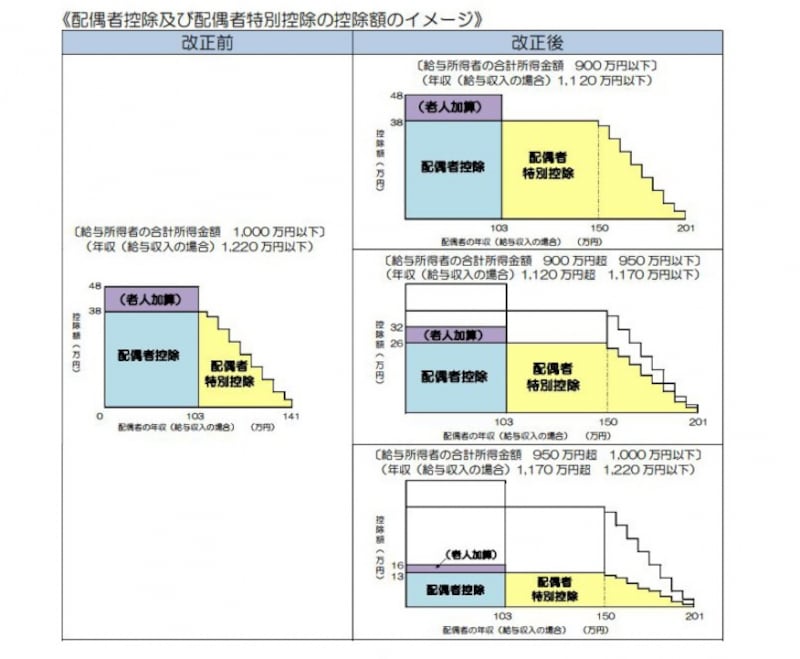

最大38万円の所得控除が可能な配偶者の年収基準が引き上げに

なお、近年の税制改正にも留意しておく必要があります。平成30年(2018年)よりこの配偶者控除および配偶者特別控除がセットで大幅な税制改正がなされています(2020年度税制改正事項も参照)。 上記の表のポイントは- 配偶者本人の所得要件は何ら変更がされていないこと

- 配偶者特別控除の所得要件の適用幅が拡大されていること

- 事業者本人の所得によって配偶者控除や配偶者特別控除の差があること

たとえば、これまでは事業者の所得金額にかかわらず、通常の控除対象配偶者であれば38万円、老人控除対象配偶者であれば48万円の控除の適用が可能であったものが、事業者の所得金額が

- 900万円以下

- 900万円超 950万円以下

- 950万円超 1000万円以下

一方、事業者本人の所得金額が900万円以下なら配偶者特別控除として38万円の適用を受けることができる年収103万円のラインが年収150万円に引きあがるので、「事業専従者でない配偶者がフルタイム並みに働く」という選択肢は増えてくるでしょう。

給与所得控除の引き下げと配偶者控除の所得控除要件の引き上げ

また、給与所得控除が令和2年(2020年)より下図のように引き下げられています。

したがって、たとえば、平成29年から令和元年間の給与所得控除が適用されると合計所得金額要件の判定は102万円―65万円=37万円 と算定されるので、38万円以下という合計所得金額要件を満たします。

ところが、令和2年以降の給与所得控除を適用すると、算式は102万円―55万円=47万円となり、従来の合計所得金額要件38万円以下では扶養親族の合計所得金額要件を満たさなくなるという不都合が生じるので、これとバランスをとるかたちで、配偶者控除や扶養控除の所得要件も引き上げられています。 したがって、事業者本人の所得の状況により、配偶者控除や配偶者特別控除の適用額も相違してくるので、「配偶者控除や配偶者特別控除でいくらくらいの所得控除が適用できるのか」を検討する場合に下記の図表をあてはめるといいでしょう。

いずれにしても、事業者本人の節税メリットのみならず、配偶者の税負担も考慮して青色事業専従者給与を活用するのか、配偶者控除や配偶者特別控除を活かすのかがポイントになると考えます。