退職金の税金はどう計算される?

退職金にかかる税金は、主に所得税と住民税です。退職金は所得にあたりますので、所得税がかかります。住民税は、前年の所得に応じてかかる「前年課税」が原則ですが、退職金の場合は「現年課税」として、勤務先で所定の手続きを行って、退職金を受け取る場合は、源泉徴収または特別徴収されており、後日確定申告を行ったり、納税を行う必要はありません。退職金にかかる所得税と住民税は、どのように計算されるのでしょうか?手続きの情報も併せて詳しく解説します。【関連記事をチェック!】

所得税と住民税とは?給料から天引きされる2つの税金

【目次】

- ポイントは「退職所得の受給に関する申告書」

- 「退職所得の受給に関する申告書」を提出した場合の計算方法

- 「退職所得の受給に関する申告書」を提出していない場合の計算方法

- 退職金の確定申告で還付金がもらえる可能性も

- 退職金にかかる税金も増税に

ポイントは「退職所得の受給に関する申告書」

勤務先に「退職所得の受給に関する申告書」を提出すると、「退職所得控額」などを考慮した上で退職所得が算定されるため、退職金にかかる税金が優遇されます。この「退職所得の受給に関する申告書」を提出していないと、退職金の収入金額、いわゆる額面に対して20%の所得税が源泉徴収されることになっています。申告書を提出した場合と提出していない場合で、退職金の計算方法を具体的にみてみましょう。

「退職所得の受給に関する申告書」を提出した場合の計算方法

例えば勤続年数29年3カ月の人が一時金として2100万円の退職金をもらって、退職した場合で計算してみましょう(収入金額=2100万円となる)。●1 退職所得控除額を求める

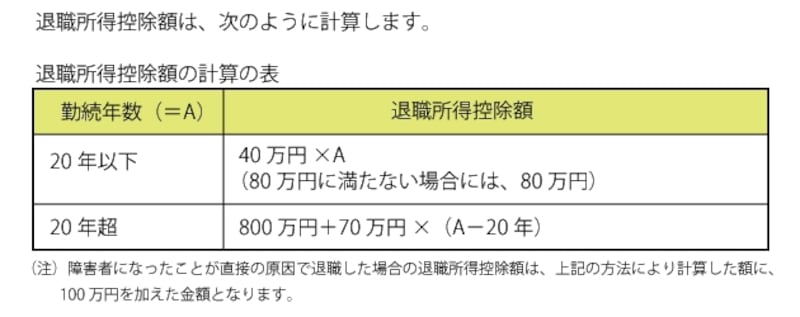

「退職所得控除額」は下表のとおり、勤続年数によって決まります。勤続年数が20年以下の場合は1年当たり40万円、勤続年数が20年を超えると、超えた部分だけ1年当たり70万円です。勤続年数の端数は切り上げて考えます。

なお、障害者になったことが直接の原因で退職した場合は100万円加算されます。

退職所得控除額=800万円+70万円×(30-20年)=1500万円

ここでのポイントは勤続期間29年3カ月 ということですと、端数は切り上げ 30年として算定することです。この「端数切り上げ」というルールは退職所得控除額全体のルールなのでおさえておくといいでしょう。

●2 退職所得金額を求める

「退職所得金額」は、収入金額から1で算定した退職所得控除額(必要経費)を差し引き、さらに1/2をかけて求めます。

退職所得金額=(収入金額-退職所得控除額)×1/2=(2100万円-1500万円)×1/2=300万円

退職所得控除額という必要経費を差し引いた残り半分にしか税金がかからないので、優遇されているといえるわけです。

●3 退職所得金額から所得税・住民税の金額を求める

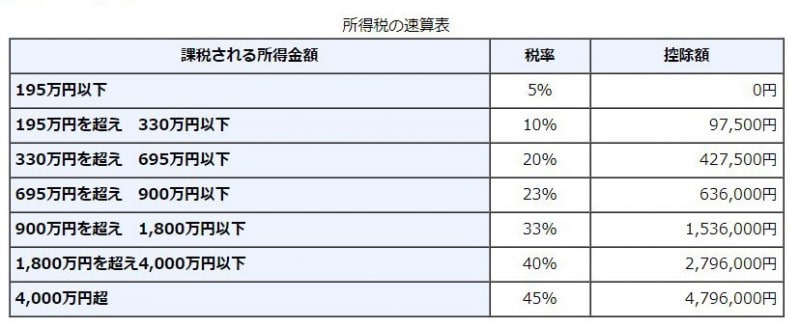

所得税は超過累進税率(表を参照)、住民税は一律10%の税率によって算定されます。今回の例は退職所得金額が300万円なので、所得税率は10%となります。

所得税=退職所得金額300万円×10%-9万7500円=20万2500円

住民税=退職所得金額300万円×10%=30万円

●4 退職金の手取り額を求める

手取りベースで考えると、収入金額から所得税(復興特別所得税については後述)と住民税を差し引いた2049万7500円が受け取れることになります。

退職金の手取り額=収入金額-(所得税+住民税)=2100万円-(20万2500円+30万円)=2049万7500円

「退職所得の受給に関する申告書」を提出していない場合の計算方法

一方、「退職所得の受給に関する申告書」を提出していないと、退職所得控額が考慮してもらえないばかりか、2分の1課税もなされず、収入金額の20%の所得税が天引きされてしまいます。よって、収入金額2100万円に20%=420万円(復興特別所得税は後述)が課税され、手取り額は1680万円となります。

今回のケースで比較すると、「退職所得の受給に関する申告書」を提出している場合(2049万7500円)としていない場合(1680万円)では、手取り額に約370万円もの差が生じることになります。申告書の提出の有無がポイントになることをご理解いただけたかと思います。

退職金の確定申告で還付金がもらえる可能性も

このように、「退職所得の受給に関する申告書」を提出してあれば、退職の際に所得税・住民税を差し引いてくれるので、原則、確定申告の必要はないとされる解説が一般的です。ただし、勤務先に「退職所得の受給に関する申告書」を提出せず、所得税20%が差し引かれたままの場合、確定申告をすることで税金を取り戻せる可能性もあります。

所得から差し引くことができる所得控除は14種類あります。下のようなケースでは、確定申告でさらなる節税が図れる場合があります。

●給与所得・不動産所得・事業所得など、他の所得から差し引ききれなかった所得控除がある

●給与所得と退職所得をもらう年分が違ったので、退職所得から差し引く所得控除がある

勤務先に「退職所得の受給に関する申告書」を提出してあっても、「(収入金額-退職所得控除額)×1/2」という退職所得の算式にのっとって所得税と住民税を差し引いてくれるだけです。これで求められた退職所得金額から、さらに差し引ける所得控除があるなら、確定申告をしたほうが有利です。

退職金にかかる税金も増税に

なお、平成24年度税制改正により、平成25年1月1日以降に支払われる、勤続年数が5年以下の役員等への退職金(=「特定役員退職手当等」)については、上記の算式の1/2が考慮されないことになりました。この規定は一般的に「天下り」の防止規定とされていますが、たとえば、官公庁を辞めて、関連企業等に再就職した人が勤続年数が5年以下と短い場合には

- (収入金額 - 退職所得控除額) × 1 / 2

また、平成25年から平成49年の間は、「復興特別所得税」の増税期間とされています。上記の所得税額に2.1%を乗じた金額が、この期間内の正しい所得税額となります。

したがって前述の事例における所得税は、次のように読み替えてください。

●「退職所得の受給に関する申告書」を提出した場合

所得税=20万2500円×102.1%=20万6700円(100円未満は切り捨て)

●「退職所得の受給に関する申告書」を提出してない場合

所得税=420万円×102.1%=428万8800円(100円未満は切り捨て)

いずれにしても「退職所得の受給に関する申告書」を提出しているのと、いないのとでは手取り額に大きな差が生じることとなります。

【関連記事】

退職時に住民税を一括徴収してもらう方法とは