平成23年度の改正点

今年の年末調整について、主に扶養控除の見直しが行われました。1.年少扶養控除の廃止

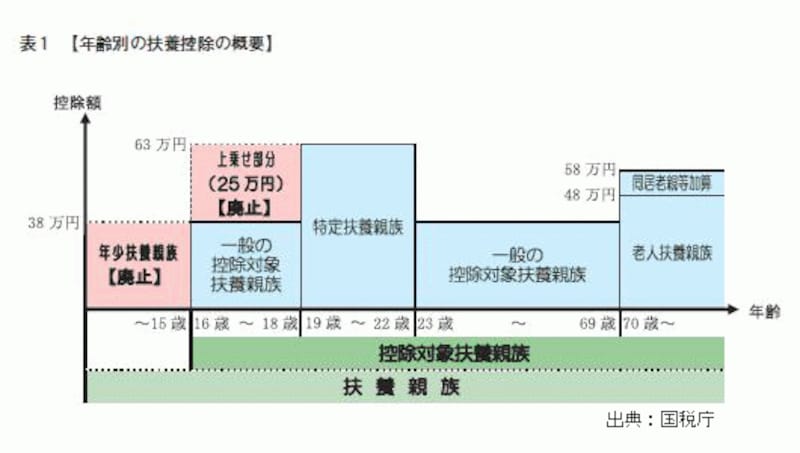

年齢16歳未満の扶養親族(年少扶養親族といいます)に対する扶養控除が廃止されました。

昨年までは、年少扶養親族1人につき、所得税で38万円、住民税で33万円の扶養控除が認められていましたが、子ども手当が創設されたために廃止となりました。

2.特定扶養控除の見直し

年齢16歳以上19歳未満の人の扶養控除の上乗せ部分(所得税で25万円、住民税で12万円)が廃止され、これらの人に対する扶養控除の額は、所得税で38万円、住民税で33万円とすることとされました。

昨年までは、16歳以上23歳未満の扶養親族については、所得税で63万円、住民税で45万円の扶養控除が認められていましたが、高校授業料が実質無償化されたことに伴い、上乗せ部分の控除額が廃止されました。

なお、年齢19歳以上23歳未満の扶養親族(特定扶養親族という)、いわゆる大学生に相当する人については、昨年同様の上乗せ部分の控除を受けることができます。

3.同居特別障害者加算の特別措置の改組

年少扶養控除が廃止されたことに伴い、居住者の控除扶養配偶者または扶養親族が同居特別障害者である場合に配偶者控除や扶養控除の額に35万円を加算する措置は、これまでと同様の控除額となるように、同居特別障害者に対する障害者控除の額を1人につき75万円とする制度に改めました。

年少扶養控除の廃止につきましては、1月給与に対する源泉所得税から折り込み済みのため、年末調整において精算額に影響は少ないと思われます。

しかし、一方の特定扶養控除の見直しに該当する高校生がいるご家庭については、昨年に比して控除額が減少するため、還付金が減る可能性があります。

年末調整スケジュールを把握

年末調整作業を段取りよく完了するためのポイントはスケジュールを頭に入れておくことです。時系列に説明していきましょう。1.できれば11月20日ごろまでに、各人に「平成24年分 給与所得者の扶養控除等(異動)申告書」および「平成23年分 給与所得者の保険料控除申告書兼配偶者特別控除申告書」を配布します(今年使うのは、昨年に回収した「平成23年分 給与所得者の扶養控除等(異動)申告書」となります)。 このときに必ず回収期限を設けることがポイントです。

2.12月10日ごろまでに、1の書類を回収します。

3.昨年の年末調整書類と比較しながら、各人について「源泉徴収簿」に必要事項を記載します(11月までの給与などを記載しておくといいでしょう)。

4.最後の給料または賞与が決定したら、年末調整をします。

源泉徴収税額>年末調整年税額 の場合は、還付となります(通常はこちら)。

源泉徴収税額<年末調整年税額 の場合は、徴収となります。

各人に「源泉徴収票」をお渡しします。

5.1月10日(特例の場合は1月20日)までに、金融機関等で源泉所得税を納付します。ゼロ納付の場合は、直接税務署に提出します。

6.1月31日までに、次に2つの書類を提出します。

- 「総括表」および「給与支払報告書」を各市区町村に提出します。これにより、6月からの住民税が計算されます

- 「法定調書合計表」および「支払調書」「源泉徴収票」を税務署に提出します。こちらは、税務署の情報収集のための書類ということになります(提出義務がありますので、ご注意ください)

年末調整ではできないもの

最後になりますが、年末調整では対応できず、確定申告でしか行えない項目をお知らせします。まず、住宅ローン控除の初年度につきましては、確定申告をしていただくことになりますので、各人にお伝えください。

また、今年は、大きな災害が重なった年でしたので、寄附をされた方も多いと思いますが、寄附金控除は、確定申告で行うことになりますので、ご注意ください。なお、医療費控除についても、確定申告となりますので、お間違えのないようにしてください。

年末調整をスムーズに完了するためのポイントは、スケジュールを頭に入れて、必要書類をいかに早く回収できるかどうかです。また、ミスを減らすためにも、昨年の書類と比較することも忘れないでください。