確定申告で使う「分離課税申告書」の記入方法を解説

土地・建物の譲渡、株式の譲渡、申告分離課税を選択した上場株式の配当、先物取引、山林所得、退職所得がある場合には、所得税の「確定申告書B様式」の他に「申告書第三表(分離課税用)」(以下、分離課税申告書)を記載して、申告手続きをする必要があります。この記事では、国税庁ホームページで公開されている「関東信子さん」の記載例をもとに、分離課税申告書の記載の流れを解説します。<目次>

▼書式のダウンロードはこちらから(いずれもリンク先は国税庁ウェブサイト、PDFファイル)

確定申告書B様式、申告書第三表(分離課税用)

はじめに計算明細書から記入を開始

特に土地・建物の譲渡、株式の譲渡がある場合「確定申告書にいきなり記入」ではなく、「計算明細書」を作成して、その後「確定申告書」の作成に移る方法をとらないと申告書の完成ができません。土地・建物の譲渡であれば、「譲渡所得の内訳書(確定申告書付表兼計算明細書)」となりますし、株式の譲渡であれば「株式等に係る譲渡所得等の金額の計算明細書」となります。

料理に例えると、「計算明細書」がない状態で、「確定申告書」を作成するというのは、素材がない状態で調理を始めるというのと同じ状態といえます。

今回の申告者、関東信子さんの株の譲渡の状況は下記のとおりです。

特に一般口座での取引があった場合、購入金額や販売委託手数料のデータを前もって集計しておくことはたいへん重要です。逆にここまでまとめられていれば「株式等に係る譲渡所得等の金額の計算明細書」の作成はほぼ書き写すだけ、といえるでしょう。

このように特定口座での取引があったものと特定口座以外で取引があったものをとりまとめるだけ、となります。以下、この内容を一面に転記するだけなので、株の取引の状況は以下のようにとりまとめられることとなります。

その他の所得状況を整理しておこう

記載例の関東信子さんの場合、株に譲渡のほかパート収入があった、ということとされています。土地・建物の譲渡や株の譲渡以外にも収入があった人はその他の所得の状況もとりまとめておきましょう。この状況をとりまとめると以下のようになります。

●給与の年収 700,000円

●給与所得金額 150,000円(※)

●源泉徴収税額 0円

(※令和2年より給与所得控除額の最低額が65万円から55万円に引き下がっています)

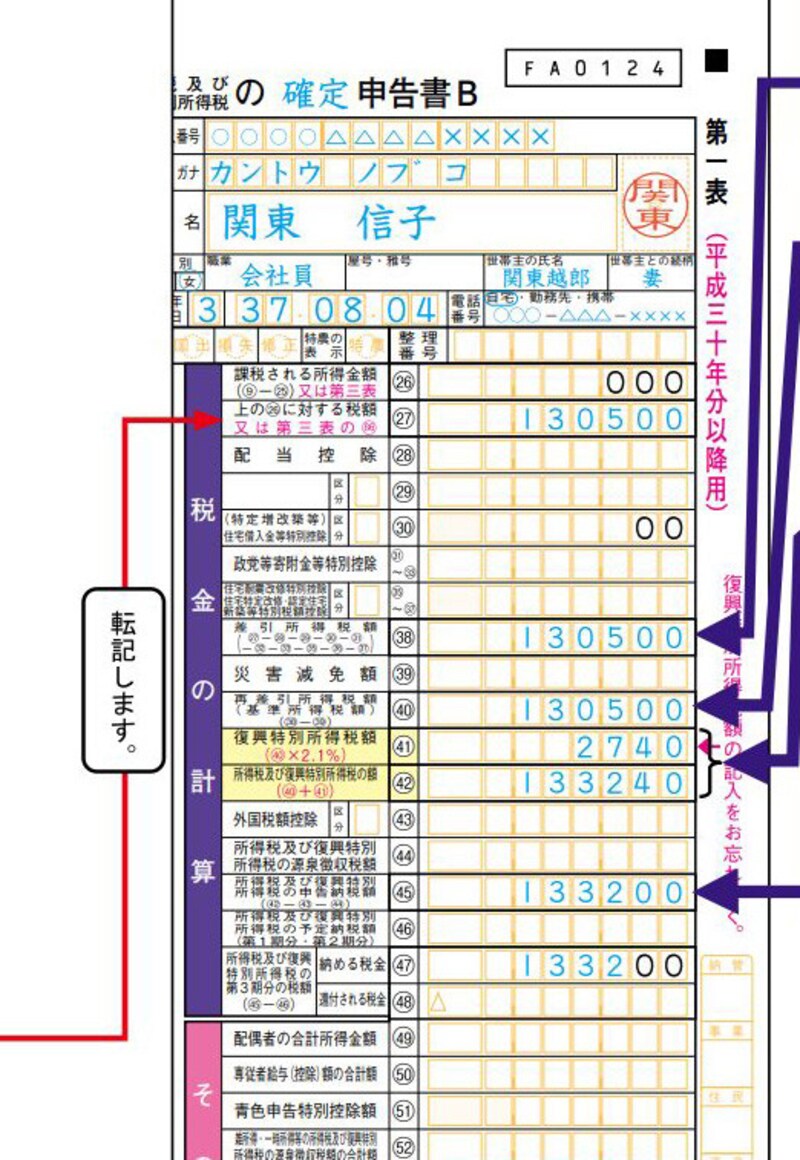

ここで、ようやく分離課税申告書の作成に着手

「分離課税申告書」が必要になってくるのは、冒頭に書いたように、土地・建物の譲渡、株式の譲渡、申告分離課税を選択した上場株式の配当、先物取引、山林所得、退職所得がある場合だけですから、ここでは「分離課税申告書」の作成から着手します。記載内容は以下のとおりです。

この設例でのポイントは株の譲渡120万円に給与所得15万円が加算され、基礎控除48万円が差し引かれ87万円が税金の対象になっているということです。

計算順序をこまかくみていくと

基礎控除48万円はまず給与所得から差し引かれますので差し引ききれない所得控除は以下のとおり。

- 15万円(給与所得)ー48万円(基礎控除)=△33万円

- 120万円(株の譲渡)=33万円(給与所得から差し引ききれない基礎控除)=87万円

つまりここで算定された87万円はすべて株の譲渡に対するものといっていいでしょう。

税額を計算し、分離課税申告書の「税金の計算」欄に記入

この「この残額の87万円はすべて株の譲渡に対するもの」という箇所がこの設例でのポイントです。株に譲渡に対する税率は15%の分離課税なので- 87万円×15%=13万500円

- 13万500円×2.1%=2,740円

反対に給与所得等から所得控除を全額差し引けた場合であれば

- 給与所得に対しての税額+株の譲渡に対しての税額

を、分離(つまり分けて離して計算する)ということを分離課税申告書の上で算定することとなります。いずれにしても、分離課税の申告書は単独で作成できるものではなく

- (必要に応じて)計算明細書の作成

- 分離課税申告書の作成

- 確定申告書B様式の作成

というように手順を踏んでいくことが重要です。

【関連記事】確定申告の期間はいつからいつまで?

初めてでも簡単!確定申告書の書き方

アルバイトでも所得税が引かれる?天引きされた税金を取り戻すには

中途退職者は確定申告を行う必要あり!所得税・住民税を適切な額にしよう

確定申告の修正方法:訂正申告・修正申告・更正の請求

お金が戻る! 確定申告完全マニュアル