連帯債務者がいない場合の記入方法

続いて、このページでは「5 居住用部分の家屋または土地等に係る住宅借入金等の年末残高」欄の記入方法をご紹介します。ここでは、連帯債務者がいない場合の記入方法をご説明します。

5 居住用部分の家屋又は土地等に係る住宅借入金等の年末残高

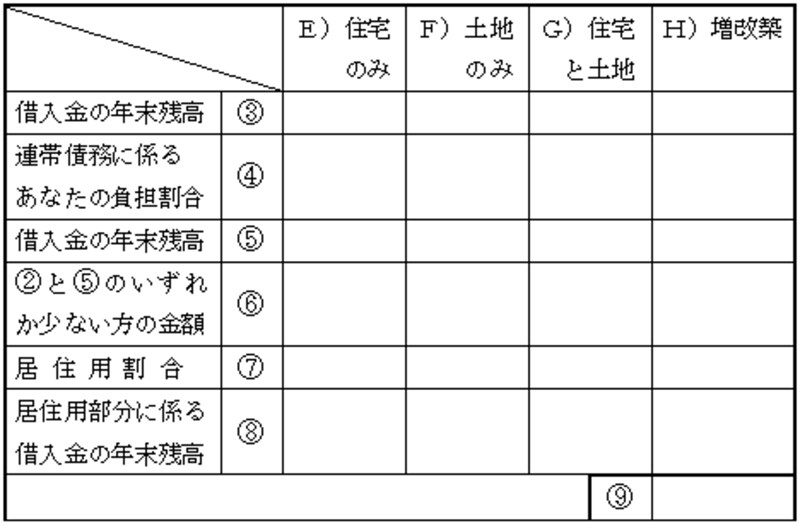

(3)「新築、購入および増改築等に係る借入金残高等の年末残高」欄には、金融機関から送られてきた残高証明書の金額をそのまま記載します。単位は「円」です。マンションの場合は建物部分と土地部分を分けていませんので、(G)「住宅および土地等」欄に転記します。なお、2カ所以上から借り入れている場合には、全部を合計した金額を記入します。

次に、(4)「連帯債務に係るあなたの負担割合」欄には、「100%」(=連帯債務者なし)と記入します。連帯債務者がいる場合については、次回のコラムでご説明します。

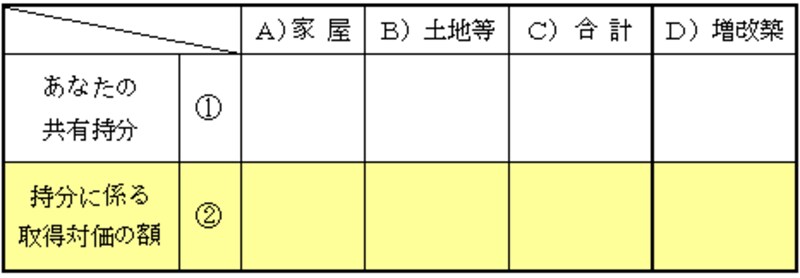

(5)「住宅借入金等の年末残高」欄には、前出(3)の金額をそのままスライドさせて、同じ金額を記入します。そして、(6)「(2)と(5)のいずれか少ない方の金額」欄には、指示通り、どちらか少ない方の金額を記入します。ちなみに(2)は、「あなたの持分に係る取得対価の額」(↓)です。

4 家屋や土地等の取得対価の額

続いて、(7)には居住用割合を記入します。すべて居住用であれば100%。そうでなければ、非居住用部分の割合を指し引いたパーセンテージを記入します。そして、(8)「居住用部分に係る住宅借入金等の年末残高」には、カッコ書きの通り「(6)×(7)」で計算して金額を1円単位まで記入します。

最後、上記(8)で計算した金額(E)(F)(G)(H)の該当部分を合計した金額を下欄の(9)へ記載します。その際、2008年(平成20年)に新居へ入居した方は、最高限度額が2000万円となります。還付額計算の根拠となる年末残高に上限が設けられているため、2000万円超の年末残高があっても2000万円が最高額となります。ご注意ください。

そして、この(9)の金額を確定申告書「住宅借入金等特別控除」の欄に転記して終了です。記載例が以下のサイトにありますので、参考になさってください。お疲れさまでした。

住宅借入金等特別控除の適用を受ける方の記載例 (国税庁) ※PDF形式

※連帯債務者がいる場合の記入方法は、「住宅ローン減税」確定申告の手引き(08年版)/記入方法(3)をご参照ください。

【住宅ローン減税2009年 確定申告に関する記事】

「住宅ローン減税」確定申告09年/適用条件

「住宅ローン減税」確定申告09年/必要書類

「住宅ローン減税」確定申告09年/リフォーム

「住宅ローン減税」確定申告09年/申告書の記入方法

【NEW】意外と勘違いしやすい「住宅ローン減税」の盲点

「住宅ローン減税」09年 ケース別 還付額一覧(1)/単身世帯など

「住宅ローン減税」09年 ケース別 還付額一覧(2)/扶養家族あり

住宅ローン減税09年 転勤後の「再適用」条件が緩和される