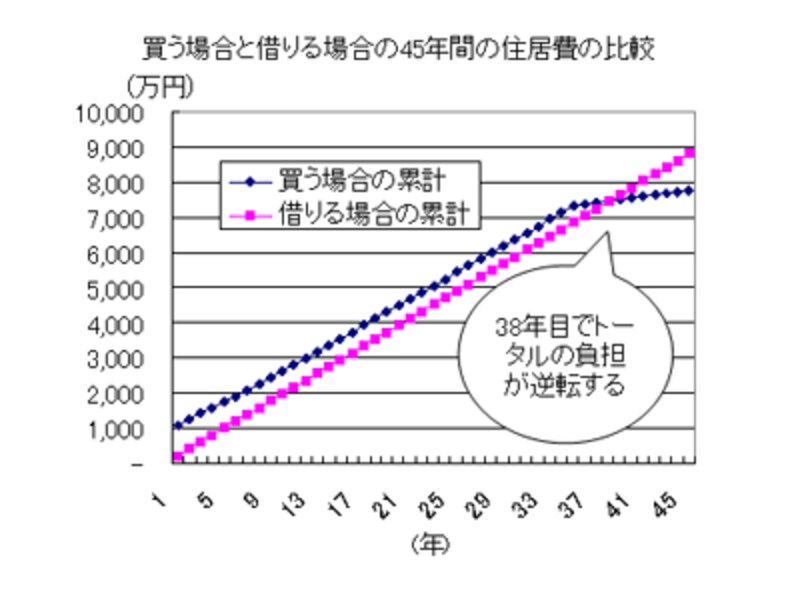

損益分岐点は38年目に訪れる

|

| トータルの累計額ではローン返済終了後に損益分岐点が訪れる |

返済終了後は負担が大幅に軽くなるので、累計の負担額の差がどんどん縮まり、やがて逆転します。今回のシミュレーションでは、38年目で早くも逆転し、その後は差が年々開いていきます。その様子を示したのが下のグラフです。

|

買う場合はマンションが資産になる

38年目というと、30歳で買ったとして67歳。ほとんどの人がリタイヤして年金生活に移行している年齢です。公的年金がいくらもらえるのか分からないと言われているなか、家を借り続けて家賃をずっと払っていくと負担感が年々重く感じるでしょう。その点、ローンを払い終えた持ち家なら管理費と修繕積立金、税金の負担だけで抑えられるので安心感につながります。さらに買った場合はマンションという資産が自分のものになる点が、借りる場合との大きな違いです。築40年前後のマンションにどれほどの資産価値があるかという議論もありますが、今の時点でも築30年前後で売ったり貸したりできているマンションは少なくありません。耐震基準が強化された現在のマンションなら、築40年でも市場に流通する可能性は高いでしょう。自宅のマンションを人に貸して、老後は高齢者向け住宅に移り住むといった選択肢も考えられます。

現実にはリフォームや引越しも発生する

もちろん、今回のシミュレーションはごく単純なケースで比較しているので、実際にこのとおりの数字になるわけではありません。買う場合は古くなった家をリフォームしたり、マンションごと大規模修繕するために追加費用が必要になることもあるでしょう。場合によっては買い換えで新たな負担が発生するケースも考えられます。逆に住宅ローンを繰り上げ返済することで、返済終了を前倒しして負担を軽くすることも可能です。一方、借りる場合もここではずっと同じマンションに住むことを前提としていますが、実際には家族構成の変化などに応じて何度か引越しを繰り返すのが現実的でしょう。そのたびに初期費用が発生し、家賃も上下します。リタイヤ後は夫婦2人だけでもっとコンパクトで家賃の安いマンションに引っ越すこともできるのです。

お金以外のメリット・デメリットも理解して選ぼう

それにシミュレーションでは住居費だけを比較していますが、それぞれにお金では換算しにくいメリットやデメリットがあります。例えば買う場合のメリットとしては、「分譲マンションは一般的に賃貸マンションより設備や仕様のグレードが高い」「家の中は好きなようにリフォームできる」「自分の家を持つことで安心感や生活の安定が期待できる」といったことが挙げられます。逆に借りる場合のメリットは「家が古くなったら新しい家に気軽に引っ越せる」「住宅ローンの負担感がない」「地震などでマンションが損傷しても経済的な損失が小さくて済む」などが考えられるでしょう。要するに、買うか借りるかは経済的な損得も含め、住む人のライフスタイルや今後の見通しによって選べばよいということになります。ただし選ぶにあたっては、両者のメリット・デメリットをよく理解したうえで決めるようにしたいものです。

【関連サイト】

マンション購入のウソ・ホント(6) 家賃並みで買えるって本当?

金利上昇も怖くない!安心マンション購入術