確定申告書B様式に損失申告用の申告書を

併用しなくていけないパターンとは

確定申告書B様式に損失申告用の申告書を併用しなくてはいけないパターンとは以下のとおりです。

- 所得金額が赤字の方

- 所得金額から繰越損失額を控除すると赤字になる方

- 所得金額から雑損控除額を控除すると赤字になる方

所得税法上の規定の中には、不動産所得・事業所得・山林所得・譲渡所得でマイナスが出た場合には、他の所得と相殺できるという規定があります(この制度のことを損益通算といいます)。これを行った上で、所得金額が赤字の場合損失用の申告書を併用することになります。

また、この赤字は翌年以降3年間持ち越すことができるのですが、その赤字を持ち越せる制度のことを「繰越損失」と言います。この持ち越した赤字を節税上、有効に活用すときにも損失用の申告書を併用することになります。

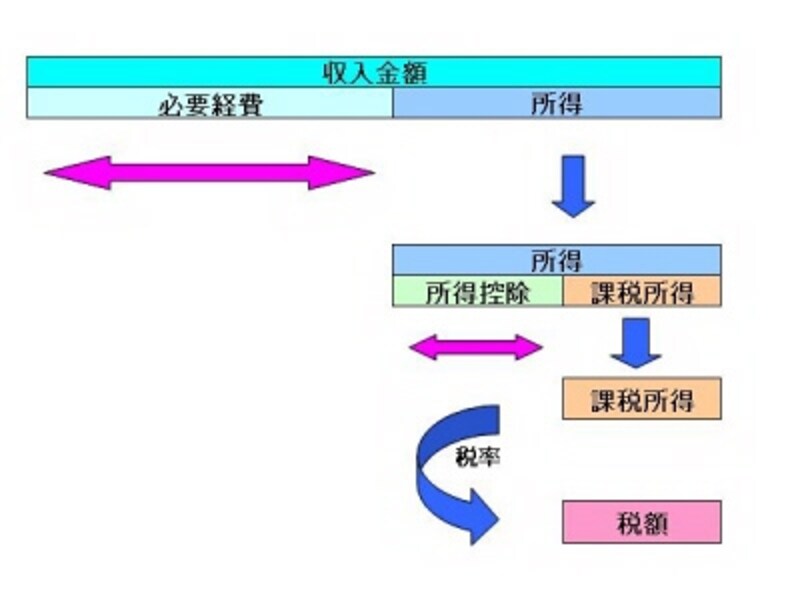

最後に、所得控除の中に雑損控除という制度があります。生活に通常必要な住宅や家具、衣類などの資産が災害や盗難、横領にあった場合等に受けられる所得控除なのですが、例えば自宅を津波で流されたというような場合も適用可能なので、その損失金額が莫大になることも考えられます(右イメージ図参照)。

このようなとき、その損失金額を一年では差し引けない場合、上記同様、翌年以降3年間持ち越すことができるのです。これを「繰越控除」と言います。

所得控除は14種類もあり、その中でポピュラーなものに医療費控除もあるのですが、翌年以降3年間持ち越すことができるものは雑損控除の他にはありません。

「赤字を節税に有効利用できないか」という場合に、損失用の申告書が有用になってくるでしょう。

【関連記事】

・ どれに書くの?確定申告書