寡婦控除・寡夫控除の申請で税金が安くなる

配偶者と死別したり離婚をしたりすると、所得控除の額が上乗せされ、税額が軽減される仕組みがあります。これを寡婦控除(男性の場合は寡夫控除)というのですが、適用条件および所得控除の上乗せ額が、女性と男性とでは異なります。<目次>

寡婦控除とは?要件と控除額

まずは女性の場合からみていきましょう。次のどちらかの条件を満たせば税法上「寡婦」とみなされ、寡婦控除が適用されます。つまり、所得控除の額に27万円を加算することができます。- 夫と死別後、婚姻せず合計所得金額が500万円以下(扶養親族がいない場合)

- 夫と死別もしくは離婚後に婚姻せず、扶養親族がいる場合

1の場合で注意したいのが、夫との別離する状況に離婚は含まれず、死別だけという点です。合計所得金額500万円以下とは、年収でいえば688万8889円以下となります(給与所得者の場合)。子どもがいない、あるいは子どもを引き取らないといった離婚は含まれず、連れ添った夫に先立たれたケースなどが該当します。

一方、2の場合は、合計所得金額500万円以下といった所得制限要件はありません。さらに、別離の状況に死別だけでなく離婚も含まれます。一般的には「子どもを引き取った上で離婚を決断した」というケースが想定されますが、要件には「扶養親族」とあるため、「子どもがいなくても、離婚後、所得の少ない親の扶養をしている」という状況でも適用可能になります。

※生計を一にし、合計所得金額38万円以下の人なら扶養親族にできます。また、生死が不明の状況でも死別と同様に取り扱うことができます。

特別の寡婦とは、寡婦控除の要件を2つとも満たすことで所得控除額アップ

では、上記の2つの条件をどちらも満たす人は、税法上どのような取り扱いとなるのでしょうか。この場合は「特別の寡婦」といって、所得控除の額が27万円から35万円に拡大されます。男性の場合はちょっと厳しい?寡夫控除

男性側にも寡夫控除の制度はあります。ただし、女性と比較するとやや厳しく、所得控除の上乗せ額もありません。寡夫控除が適用されるには

- 扶養親族である子がいるという扶養親族要件

- 合計所得金額が500万円以下という所得制限要件

また、所得控除の加算額は、寡婦控除と同じ27万円です。男性の場合、特別の寡夫という規定はないため、35万円という上乗せ額は存在しません。

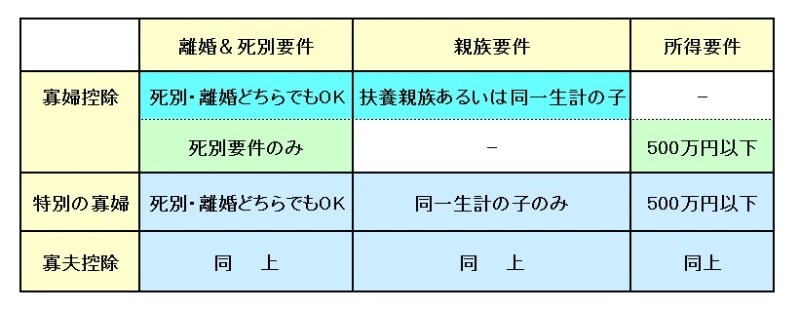

寡婦控除、特別の寡婦、寡夫控除の要件をまとめたのが以下の表です。離婚&死別要件、親族要件、所得制限要件という3つのポイントで整理してみると分かりやすいでしょう。

なお、従来は国税庁のタックスアンサー等でも「特別の寡婦」について「特定の寡婦」という表記となっていましたので、「特定の寡婦」という表記がなされたままのコラム等もありますが、どちらの表記でも同じ意味です。

年末調整の申請書類で寡婦控除・寡夫控除の書き方は?

では、年末調整で自分が寡婦(寡夫)であることを明らかにし、寡婦(寡夫)控除を適用してもらうためには、どの書類にどのように記載すればいいのでしょうか。書類の種類は「扶養控除等(異動)申告書」、記載箇所は書類の中央やや下段あたり「主たる給与から控除を受ける障害者、寡婦、寡夫又は勤労学生」の欄(下記、記載例では赤く囲んだ箇所)に印字されている「寡婦」「特別の寡婦」「寡夫」の□箇所に✔マークをつけるだけです。

なお、注意書きの吹き出しも赤く囲んであります)

住民税の非課税規定に影響してくる16歳未満の扶養親族

また、これに関連する項目として16歳未満の扶養親族(令和元年分の年末調整あるいは確定申告でいえば平成16年1月2日以後生まれ)がいる方はその旨をきちんと記載しておくことも重要となります。これは、住民税の所得割・均等割がともに非課税になる算式として、所得金額が

- 35万円×(本人・同一生計親族・扶養親族の合計人数)+21万円

たとえば、母ひとり子ひとりという状況のシングルマザーが住民税の所得割・均等割双方が非課税になるためには、上記の算式をあてはめると

- 35万円×2名+21万円=91万円

これを、パートの年収に置き換えると

- 156万円(パートの年収)-65万円(給与所得控除の最低額)=91万円

年末調整の寡婦控除・寡夫控除の申請し忘れは意外と多い

寡婦(寡夫)控除が受けられるにもかかわらず、実際には控除されていないことも多いようです。年末調整時の事務処理をイメージしてみてください。書類が配布され、回収期日が伝えられ、機械的に処理されるだけではありませんか。「あなたは離婚していますか?子どもはどちらが面倒をみていますか?」などは聞きづらい情報でもあることから、細かくヒアリングされることが少なく、さらに扶養控除等(異動)申告書の記載方法を教えてくれることがない勤務先がほとんどなのではないでしょうか。

やはり、年末調整を受ける対象者が控除を受けるための要件を理解し、扶養控除等(異動)申告書の該当箇所にきちんと記載することがポイントです。

【関連記事】