確定申告書の提出場所は「いま住んでいる土地」が基本

所得税の確定申告書は、提出時の「納税地」を所轄する税務署長に提出することになっています。納税地とは、「住所地」もしくは「居所地」のことを指します。住所地とは

一般的に、国内に住所がある人は、その住所地が納税地になります。住所とは生活の本拠(拠点)のことを指し、生活の本拠かどうかは客観的事実によって判定されます。居所地とは

居所とは、住所ではないが、そこに相当期間、継続して住んでいる場所のこと。その人の生活の本拠でなくても居所とみなされます。例えば住所登録はA県B市だが、事業の関係で週に3日ほどC県B市にいる場合、A県B市が住所地、C県B市が居所地になります。住所ではなく居所があるという人は、その「居所地」が納税地になります。

このように確定申告書の提出先は納税地、つまり住所地または居所地が基本となります。

自分が提出すべき税務署はどうやって調べる?

確定申告書の提出先、つまり納税地を管轄する税務署は、国税庁のウェブサイト「国税局・税務署を調べる」でわかります。「地図から税務署を調べる」では、日本地図の中から自分が住む都道府県名をクリックすると、税務署名や所在地、電話番号、管轄地域を一覧表で見られます。

一方、「一覧から国税局・税務署を調べる」では、全国の国税局ごとに都道府県名が並んでいます。東京・千葉・神奈川・山梨であれば東京国税局をクリックします。新潟・長野・群馬・栃木・茨城・埼玉であれば関東信越国税局をクリックすればよいでしょう。一般的な関東地方・中部地方といった区分けと異なる場合もありますので注意してください。

東京23区の中には複数の税務署があるところも

同じ区内であっても、下記のように、提出先となる税務署が異なる場合があります。例)東京都台東区

浅草地区=浅草税務署

下谷地区=東京上野税務署

東京23区だとほかに港区、足立区、江戸川区、品川区、大田区、杉並区、千代田区、世田谷区、中央区、文京区、江東区なども複数の税務署に分かれています。判断に迷うかもしれませんが、町名や番地で調べれば絞り込めます。 このような場合、納税地の郵便番号、あるいは「東京都台東区浅草」といったおおまかな住所のいずれか一方がわかれば、国税庁ホームページ内の「郵便番号・住所から税務署を調べる」という機能を使うと便利です。

年の途中で引っ越した場合、どこに提出する?

年の途中で引っ越しをして住所地が変わった場合、引っ越し前の住所地の税務署(※)に「納税地の異動届出書」を提出する必要があります。(※ 従来は異動前の住所地と異動後の住所地のそれぞれに「異動届」の提出が必要でしたが、平成29年4月1日以後の納税地の異動等により、異動後の所轄税務署への提出が不要となりました)

なお、確定申告書については、その年の12月31日時点の住所地に提出します。

納税者が出国期間中の場合、どこに提出する?

例えば、マイホーム所有者が海外へ単身赴任していて、そのマイホームを賃貸に出して不動産所得を得ている場合です。通常、納税管理人を親族などの中から選任し、その旨を届け出て、出国期間中の税務手続きの代行をしてもらいます。このような「納税者本人が国内に住所を有していない」ケースでは、納税者本人が出国する前の住所地が納税地となります。出国前の住所地がない場合は、出国前の居所地となります。なお、納税管理人の住所地ではありません。

死亡した人の確定申告書はどこへ提出する?

死亡した人の確定申告のことを「準確定申告」といいます。この「準確定申告」の提出先は被相続人、つまり亡くなった人の住所地。相続人、つまり相続を受けた人の住所地ではありません。事業所や店舗のある場所で申告したいなら?

住所地または居所地以外にも、国内の恒久的施設(事業所や事業場など)を有していれば、納税地とすることが可能です。この場合、「納税地の変更届出書」を、変更前の住所地を所轄する税務署に提出する必要があります。なお、これは事業先そのものの変更がなければ、一度提出するだけで大丈夫です。また、居所地又は事業所等の所在地を納税地としていた方がその納税地に代えて住所地を納税地とする場合も同様です。

年の途中で引っ越した場合に提出する「納税地の異動届出書」と、この「納税地の変更届出書」は、名称こそ似ていますが別のものです。取り扱いを誤らないように注意しましょう。

e‐Taxで申告する場合の提出先は?

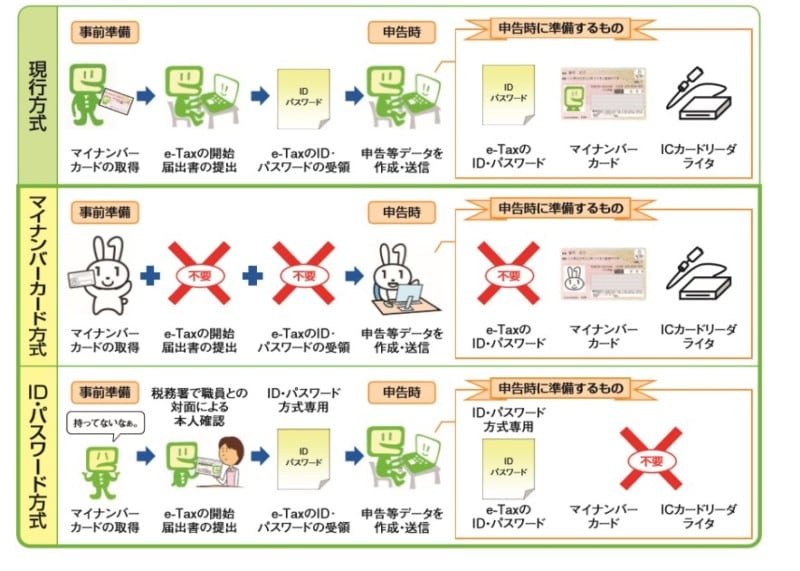

最後に、電子申告(e-tax)で申告する場合の申告方法について触れておきます。国税庁がシステムを改修したことにより、2019年1月から以下の2つの方式が利用可能となっています。

たとえば、マイナンバーカード方式では、確定申告書等作成コーナー又はe-Taxソフト(WEB版)の「事前準備セットアップ」ツールをパソコンにダウンロードするといった事前準備が必要となります。具体的にはマイナンバーカードを取得していただき、ICカードリーダライタを使用してパソコン(あるいはマイナンバーカードの読み取り機能がついたスマホ)などに読み込ませ、本人認証を行うということです。

もう一方のID・パスワード方式では税務署で職員による本人確認を行った上で発行される「ID・パスワード方式の届出完了通知」が必要となります(注)。

したがって、運転免許証などの本人確認書類を持参の上、最寄りの税務署に行く(管轄である必要はありません)ことになります。(注 マイナンバーカードとICカードリーダライタを使って、IDとパスワードの取得を行う方法もあります)

こちらの方法はマイナンバーカードの取得やICカードリーダライタといった備品がなくてもできるということです。

いずれの方法も事前に本人の認証ができていて、国税庁にデータで申告書を送信するので、そもそも管轄を調べる必要はありません。

- 手書きで申告書を作成

- 確定申告書作成コーナーを利用して申告書をプリントアウト

- マイナンバーカード方式やID・パスワード方式で電子申告

【関連記事】

払いすぎた税金を取り戻す!確定申告のやり方