違いをしっかり確認しておきましょう

住宅ローンを借りるとき、本人の年収だけでは希望どおりの金額を借りられないなどの理由から、収入合算を行うことがあります。夫がローンを借り入れる際に、妻の収入を合算するのがよくあるケースでしょう。収入合算を行った場合、合算者は「連帯債務者」、もしくは「連帯保証人」となるかどちらかです。「連帯債務者」と「連帯保証人」の違いをしっかり確認しておきましょう。本人と同様に債務を負うのが「連帯債務者」

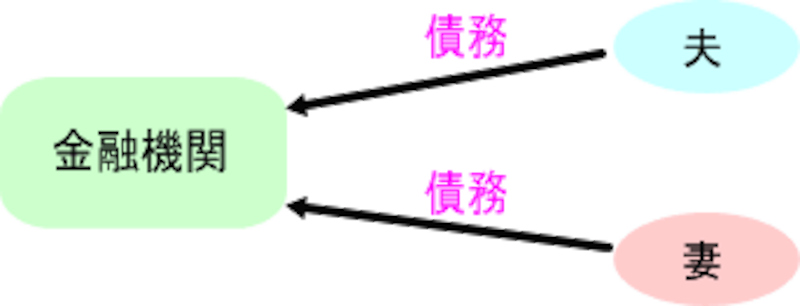

「連帯債務者」を言葉どおりに読み解くと、連帯して債務を負っている者ということです。連帯して債務を負うということは、それぞれが、同一の債務について同じように責任を負うということです。連帯債務イメージ

|

夫婦が2000万円の住宅ローンを連帯債務で借りるケースなら、夫婦それぞれが借入れ先に対して、2000万円全額についての責任を負うことになります。もちろん、2000万円が2倍になるわけはなく、2000万円全額を返済すれば債務はなくなります。

本人と共に債務を負う「連帯債務者」は、いつでも金融機関から返済請求を受ける可能性があります。また、それぞれの負担割合に見合った住宅ローン控除を受けることも可能です。

気を付けたいのは、連帯債務者を団体信用生命保険に加入させるケースがあまりないこと。収入合算をしたにも関わらず、合算者の万一に対する保障がないのでは心配です。金融機関から加入をすすめられなくても、別途、その負担に見合うだけの保障を準備しましょう。

団体信用生命保険…加入者が亡くなったり、高度障害状態になったりしたときに、保険金がおりて、債務がなくなる保険。金融機関の負担で加入することが多い。

本人の保証をするのが「連帯保証人」

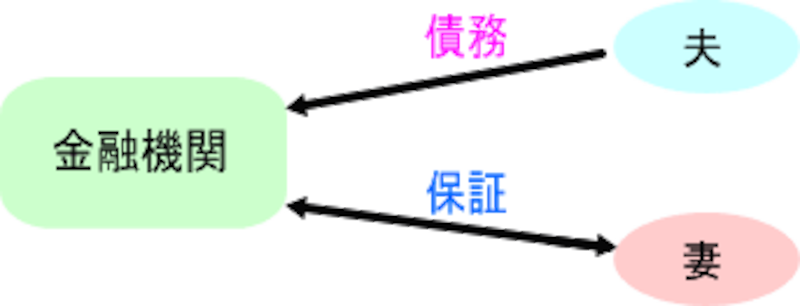

「連帯保証人」は、本人と連帯して債務を保証する人です。「連帯保証人」は、あくまで保証をする立場であるため、本人の返済が滞ってはじめて、借入先から返済請求を受ける立場にあります。連帯保証イメージ

|

夫が2000万円の住宅ローンを借りて、収入合算した妻が「連帯保証人」となったケースなら、借入先に対する債務者は夫のみとなります。

妻が返済請求を受けるのは、債務者の返済が滞ってからで、「連帯債務者」のように、はじめから返済を請求される立場にあるわけではありません。また、あくまでも「連帯保証人」という立場のため、住宅ローン控除の適用を受けることもできませんし、団体信用生命保険への加入もできません。

参考までに、収入合算で「連帯債務者」となるのは、フラット35が代表的です。それに対して、一般の民間金融機関の対応はさまざまですが、「連帯保証人」となるケースが多く見られます。契約書にサインする際は、どのような立場でサインするのかを確認しましょう。

【関連リンク】

APRはローン選択の強い味方!