源泉徴収票を読み解いて所得税の仕組みを知ろう

会社から年に一度配られる「源泉徴収票」。この源泉徴収票には、年収や社会保険料など色々な情報が記載されています。 また、所得税の決まる過程が分かり、払いすぎがあった場合、それを見つけることもできます。今回は源泉徴収票の見方を解説しながら、所得税がどのように決まっているかを解説しましょう。源泉徴収票は所得税の計算書

「源泉徴収」とは、個人が納税するべき税金を、会社が代わって納税する仕組みのことです。中でも、所得税は毎月の給与やボーナスから税金分として天引きしておき、年間所得が正式に決まった段階で正確に所得税の税額を計算し、天引き分と差し引きして調整しています(=年末調整)。この、所得税を正確に計算した結果が記されているのが「源泉徴収票」ということ。なので、1年間の収入が決まった12月か次の年の1月に会社から配られるのです。

源泉徴収票はまず、収入と税額をチェック

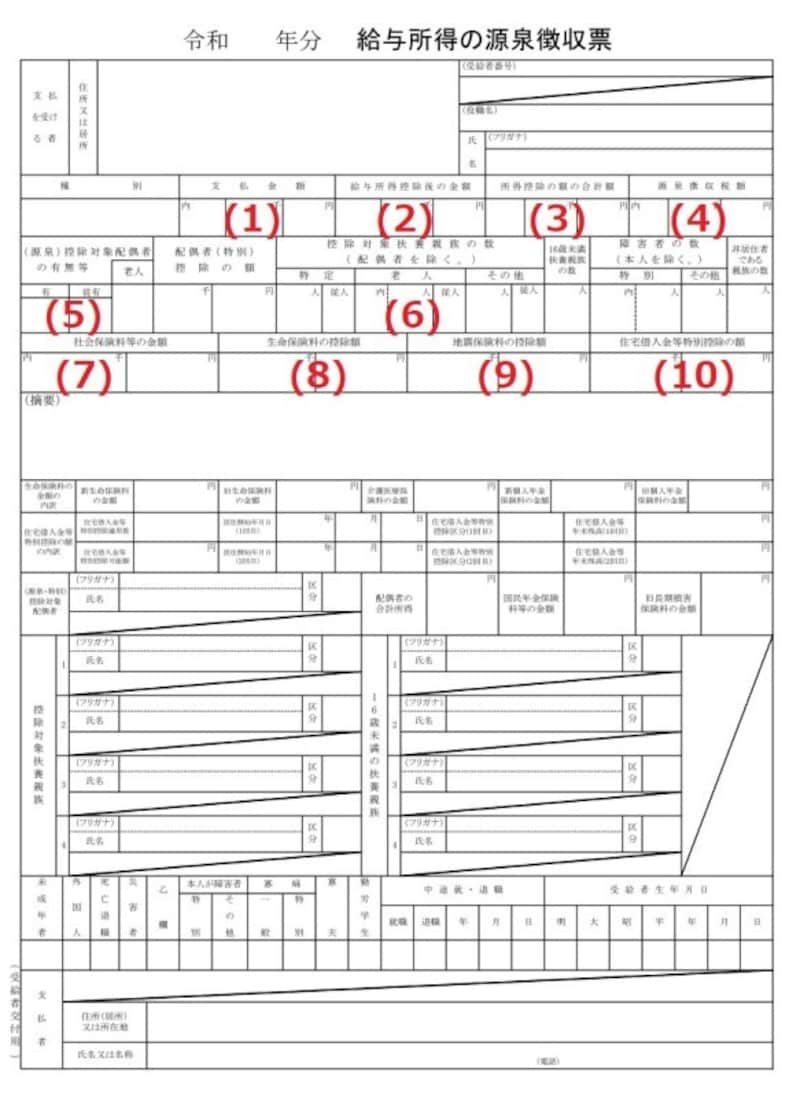

まずは一番基本的なところから源泉徴収票を見てみましょう。

「(1)支払金額」はその年の年収、いわゆる税込み年収で、給与・賞与の合計額です。また「(4)源泉徴収税額」は、この源泉徴収票で計算された所得税額です。

源泉徴収票は、「(1)支払金額」から「(4)源泉徴収税額」を決めるためのものともいえます。この税額を決めるために、他の情報が記載されているといってもいいでしょう。まずはこの2つが分かれば第一段階はクリアです。

では、この源泉徴収票から、所得税の決まり方を5つのステップに沿って確認しましょう。

源泉徴収票で確認する所得税決まり方

ステップ1:給与所得控除を差し引く

会社員やアルバイトなどの給与所得者は、お給料から一定額の控除を差し引いた「給与所得」に対して税金がかかってきます。この控除を「給与所得控除」といいます。会社員の必要経費と考えてもいいでしょう。この「給与所得控除」は、収入によって控除額が決まります(表参照)。

【給与所得控除額 平成29年分~令和元年分】

【給与所得控除額 令和2年分以降】

「(2)給与所得控除後の金額」は、この給与所得控除額を差し引いた後の金額です。経費を差し引いた金額ということですね。

収入金額が660万円未満の場合は、少し金額に誤差があるかもしれません。給与等の年収660万円未満の場合は、「年末調整等のための給与所得控除後の給与等の金額の表」から給与所得控除後の金額が出されます。詳しくは「年末調整等のための給与所得控除後の給与等の金額の表(国税庁HP)」を参考にしてください。

ステップ2:所得控除(人的控除)を計算する

次に計算するのが所得控除です。所得税を決める時には、所得全てに対して税金をかけるのではなく、個人の事情なども勘案して収入からある程度の金額は差し引いて税金を計算します。この差し引くものが控除。人それぞれこの控除額が変わってきます。扶養している親族の数や生命保険などの支払いなどに対して控除があります。その全ての合計額が「(3)所得控除の額の合計額」。 これらの数字から税額が決まっていくというわけです。

源泉徴収票を見ると、1年間の収入と決まった所得税額が分かります。 また、それぞれの個人事情を勘案して所得控除が決まり、この所得控除によって税額も決まります。この所得控除について詳しく見てみましょう。

まずは人に関する控除(人的控除)についてです。どんな人を何人養っているかで、適用される控除が変わってきます。

「(5)(源泉)控除対象配偶者の有無等」は、源泉控除対象配偶者がいるかどうかです。源泉控除対象配偶者とは、配偶者控除、配偶者特別控除の対象となる配偶者。配偶者の所得が123万円(パートなどの給与年収201万円)以下の時(ただし、本人の所得900万円(給料年収1120万円)以下)。いる場合は「有」に丸印がつきます。配偶者が控除対象になるかどうかは、記事「配偶者控除って何?」をご覧ください。

「(6)控除対象扶養親族の数」は、控除の対象となる扶養親族(配偶者、16歳未満を除く)の人数です。なお子ども手当(現:児童手当)などの影響で、平成23年分以降の扶養控除は改正されており、16歳未満の親族に対する扶養控除が廃止になりました。これにより平成23年の源泉徴収票から、控除対象にはならない16歳未満の控除親族数も「16歳未満扶養親族の数」欄に記入されています。

また、19歳以上23歳未満の扶養者は「特定扶養親族」となり「特定」の欄に人数が記入されています。70歳以上の扶養者は「老人扶養親族」で「老人」の欄にカウントされます。その他の扶養者(16歳以上19歳未満の子など)は「その他」のところに人数が記入されます。

これらの扶養家族の人数で控除額が決まっていきます。配偶者控除38万円、扶養控除は1人あたり特定で63万円、老人で58万円(同居)、その他で38万円となります(障害者以外)。また、本人にも基礎控除が38万円あり、これらの合計額が人的控除の所得控除額となります。ただし、基礎控除は令和2年以降、基本48万円となりますが、高所得者は減額、またはゼロとなります。

【基礎控除(令和2年分以降)】

令和2年分以降の基礎控除

ステップ3:物的控除を計算し、所得控除額の合計を出す

次に、人的以外の所得控除についてです(物的控除ともいう)。源泉徴収票に記入されている所得控除は、社会保険料控除、生命保険料控除、地震保険料控除です。「(7)社会保険料等の金額」は、年金や健康保険料として給与から天引きされた金額で、社会保険料控除となります。全額が控除されます。

「(8)生命保険料の控除額」は、生命保険料控除の計算対象です。控除対象となる生命保険料や個人年金保険料、介護医療保険料を支払った時の控除額。平成24年1月1日以後に締結した保険契約は、生命保険料、介護保険料、個人年金保険料に応じて最高各4万円が控除額となります。平成23年12月31日以前に締結した保険契約は、生命保険料、個人年金保険料の応じて最高各5万円が控除となります(合計限度額は12万円)。

「(9)地震保険料の控除額」は、対象となる地震保険料の支払額で、控除の最高額は5万円です。

以上が、源泉徴収票から分かる所得控除です。人的控除の所得控除額も合わせて合計したものが、「(3)所得控除の額の合計額」になります。

ステップ4:所得税額を計算する

以上の結果から所得税を計算することになります。所得税の計算の元となる「課税される所得金額」は、「(2)給与所得控除後の金額」-「(3)所得控除の額の合計額」で計算されます。

所得税の速算表(平成27年分以降)。例えば「課税される所得金額」が700万円の場合には、求める税額は 「700万円×0.23-63万6000円=97万4000円」となる

ステップ5:税額控除があれば、差し引く

ただし、住宅ローン減税などは、これまでで計算された税額から直接差し引かれるものです。これを税額控除といいます。住宅ローン減税の控除額「(10)住宅借入金等特別控除」は、年末調整で控除を申請した額となります。この住宅ローン減税が受けられる場合は、「(4)源泉徴収税額」は、上で求められた税額からさらに「(10)住宅借入金等特別控除」が差し引かれたものとなります。

住宅ローン減税を受ける最初の年は、 確定申告をする必要がありますが、2年目以降は年末調整で住宅ローン控除を受けることができます。その額がこの源泉徴収票に記入されています。もし、住宅ローン控除を受けるのが2年目以降でここに何も書かれていないのであれば、年末調整で控除ができていないということ。確定申告をして控除を受けましょう。

控除されていない場合は確定申告を

源泉徴収票を見て控除がされていないと気づいた人は、還付申告をして払い過ぎた税金を取り戻しましょう。また、医療費控除などは、年末調整では控除できなかったものです。こちらも還付申告をしてはじめて還付金を受け取れます。まずは、源泉徴収票をしっかりとチェックして、自分の所得税がどのように決められていくのかを確認してください。

源泉徴収票にマイナンバーは関係なし

なお、平成27年10月から通知が始まっている個人番号、マイナンバーですが、従業員が受け取る源泉徴収票にはマイナンバーの記載はありません。ただし、会社から税務署に提出する源泉徴収票にはマイナンバーの記載が必要となっています。会社員が確定申告をする時には、源泉徴収票を添付資料として提出することになります。この添付書類もマイナンバーが記載されていない源泉徴収票で可能とのこと。ただし、確定申告の申告書にはマイナンバーを記入する必要があり、本人確認書類の提示又は写しの添付が必要となります。確定申告をする場合は、きちんと準備をしておきましょう。

【関連記事】