年金生活者が資産運用で考えなければいけないことは3つ

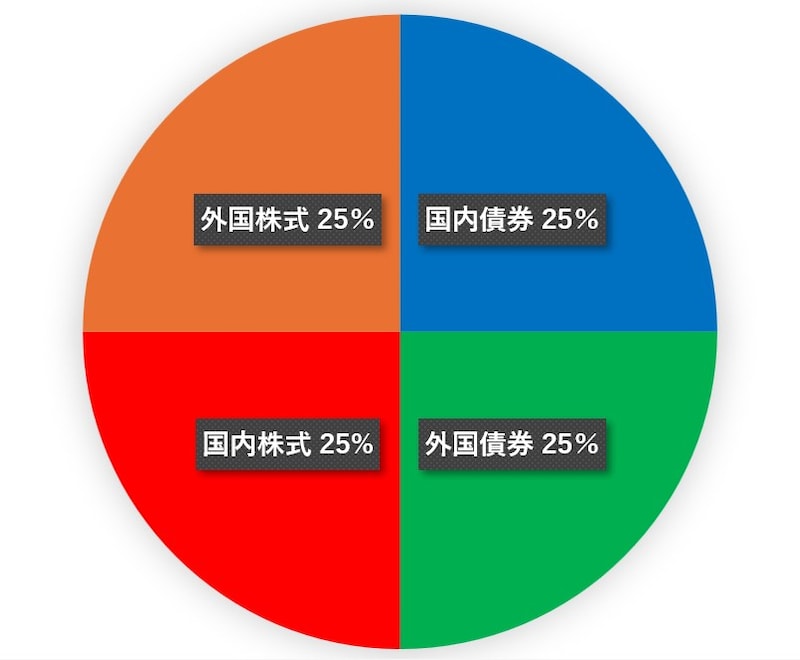

GPIFとは、「年金積立金管理運用独立行政法人」の略称で、会社員が加入している厚生年金保険および、自営業者やフリーターが加入している国民年金の年金積立金について長期・分散投資を実施している組織です。その運用金額は249兆円(2025年3月末)にも達します。GPIFの基本ポートフォリオ※は以下のように内外債券および内外株式がそれぞれ25%ずつの資産配分です。※参考記事『インフレにも耐性あり?GPIF(年金積立金管理運用独立行政法人)の基本ポートフォリオで運用してみよう』 ところが、年金生活者にとってGPIFの基本ポートフォリオは必ずしも適切なものとは限りません。それは以下の理由によります。

①投資の終わりが見えてくる

給与所得のある間は、長期・分散投資によって資産成長を目指していた個人投資家の方も、年金生活に入ると考え方を改める必要があります。直近の『令和5年簡易生命表』によると、65歳の男性と女性の平均余命は19.52年と24.38年で、個人投資は終わりを見据える必要があり長期運用ではなくなります。

②キャッシュフロー不足の補てん

総務省統計局の2024年の『家計調査報告(家計収支編)』によると、65歳以上の世帯(夫婦2人)における平均の毎月の収入は25万2818円、支出は28万6877円となっています。その差額の不足額は毎月3万4058円で、年間で40万円程度、30年間続くと1200万円を超える金額となります。

老後2000万円問題が話題となった頃と比較すると状況は改善しているように見えますが、昨今のインフレを考慮すると、老後のキャッシュフロー不足の問題は引き続き要警戒と考えられます。

のみならず、厚生労働省の『健康寿命の令和4年値について』によると、日常生活に制限のない期間の平均とされる健康寿命は、令和4年において男性と女性で72.57歳と75.45歳になっており、それ以降は通院、介護および高齢者施設入居といった費用がかさむことが想定されます。

③不動産の取り扱い

年金生活に入った高齢者の大半は持ち家にお住まいのことでしょう。総務省の『令和5年住宅・土地統計調査』によると、65歳以上の高齢者がいる世帯における持ち家比率は81.6%となっています。まだローンを抱えている時期には持ち家に金融機関の抵当権が設定され、ローンの見合いの資産という性格がありました。ただしローンを返済後は全て年金生活者の資産となりますから、これを基本ポートフォリオの中できちんと位置付ける必要が出てきます。

よみがえる財産三分法

こうした点を踏まえたとき、年金生活者の基本ポートフォリオとして参考になるのは「財産三分法」ではないかと筆者は考えます。財産三分法とは戦前のわが国で発達した資産配分の考え方で、資産を現金・有価証券・不動産に均等配分して保有しようという考え方です。大戦景気の一方で、不況やデフレなどが頻繁に起こって不確実性の高かった戦前の経済状況の中から生み出された分散投資の知恵と言えましょう。

なお、類似の考え方としてユダヤ教の聖典であるタルムードにおいても、財産を土地・商品・現金で1/3ずつ保有すべし、という教えが記載されているようです。

筆者が財産三分法に着目するのは、年金生活者になると、限られた時間の間に病気や介護などが発生する可能性があり、給与生活をしていた時期と比較してライフイベントの不確実性が増大するためです。この点で経済の不確実性に備える仕組みであった財産三分法は年金生活者と親和性が出てくるのです。

財産三分法を現代にアレンジ!持ち家ありの場合

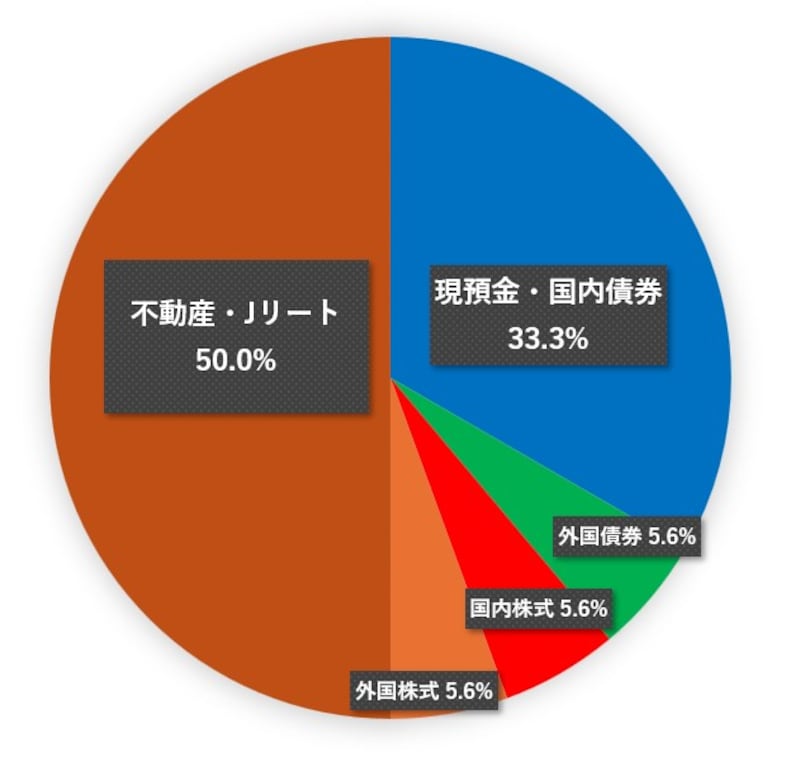

それでは財産三分法を現代にアレンジするとどうなるのでしょう。まずは持ち家のある方は下図のようになります。持ち家のある方はどうしても不動産の比率が高くなります。キャッシュフロー作りのためにJリート(不動産投資信託)に目を向ける方は、不動産への資産集中を回避する観点から、持ち家と合わせて50%をめどと考えるべきでしょう。残りの資産は現預金(国内債券はリスクが低いのでここに含めます)を全体の1/3とし、残りをGPIFの基本ポートフォリオのリスク性資産(外国債券・国内株式・外国株式)の均等配分で保有します。

財産三分法を現代にアレンジ!持ち家なしの場合

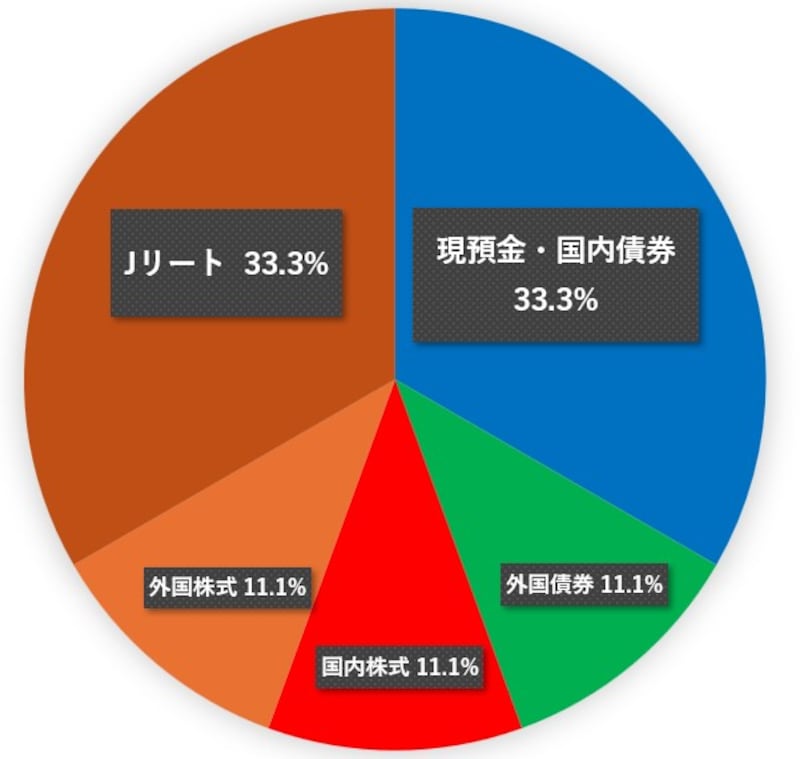

次は持ち家のない方です。家賃のキャッシュフローを生み出す必要が出てきますので、Jリートに1/3を充当してよいでしょう。残りの資産は、現預金とGPIFの基本ポートフォリオのリスク性資産を1/3ずつとします。こちらのポートフォリオのほうが財産三分法の原型に近いように見えます。年に1回はリバランスをしよう

注意点としては、年1回はリバランス※をすることです。年金生活者の場合、新規投入資金はなく、キャッシュフロー不足の場合がほとんどでしょうから、リバランスの方法はオーバーウェイトとなった資産を売却して不足しているキャッシュフローに充当するとともにリバランスも達成する、ということになるでしょう。※リバランスのやり方については以下の記事で解説しています

『リバランスの大切さとは?リーマンショック時にGPIFが行った怒涛の資金配分』

教えてくれたのは……

陣場 隆(じんば たかし)さん

京都大学法学部卒業、ペンシルベニア大学ウォートン校MBA、三井信託銀行入社、国際金融部、国際企画部、融資企画部付、年金企画部、年金資金運用研究センター出向、三井アセット信託銀行公的年金運用部次長、証券営業部次長などを経て2006年末に同社退社。2007年より年金積立金管理運用独立行政法人(GPIF)に勤務。調査室副室長、運用部長、調査数理室長を経て2020年定年退職。GPIF勤務の13年間で、運用機関構成の決定や基本ポートフォリオの策定を統括した。GPIFを定年退職後「今を生きる若い人たちに向けて年長者の知恵を伝えたい」という気持ちが強くなってきたため、執筆活動を開始