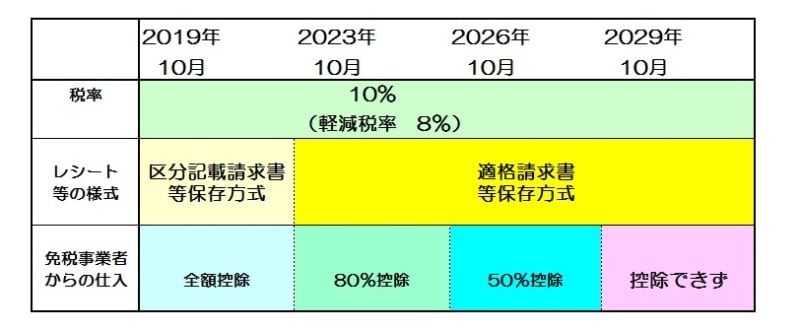

しかし、それから4年後、つまり2023年10月より、日本にもインボイス制度が導入される予定(正式名称は適格請求書保存方式といいます)となっています。

【関連記事をチェック】

ガイド記事『消費税8%と10%、複数の税率導入で請求書やレシートはどう変わる?』

日本型インボイスが導入されると何が、どう変わる?

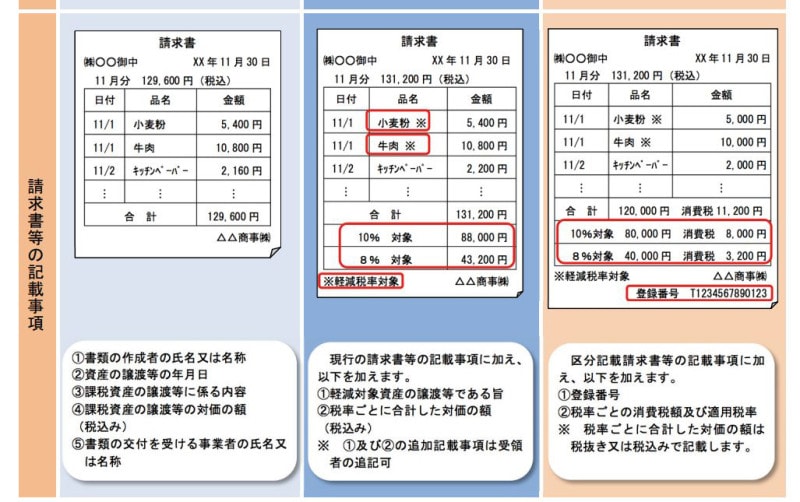

もちろん、日本型インボイスが導入されても一般消費者からみれば、それほど大きな変化はありません。下記、図表をみてもわかるとおり、請求書やレシート等(以下、請求書等という)の記載に- 登録番号(Tではじまる13ケタ)

- 税率ごとの消費税額および適用税率

ただ、納税義務者、つまり、消費者から消費税を預かって申告しなければいけない事業者からみるとこの登録番号が記載できる事業者なのか、記載できない事業者なのか、あるいは逆に登録番号を記載している請求書を保管しているのか、保管していないかで大きな違いがでてくるのです。

納税義務者からみた日本型インボイス制度とは

というのも、消費税の一般課税の計算は、預かっている消費税から支払っている消費税を差し引いてもとめます。支払っている消費税のことを仕入税額控除というのですが、免税事業者からの仕入れ(商品代金、外注や諸経費の支払含む)の場合、日本型インボイス制度が開始されるのと同時に80%⇒50%⇒控除できずというように徐々に逓減される改正もなされる予定です。

請求書やレシートへ登録番号が記載できる事業者になるためには「適格請求書発行事業者の登録申請書」を提出し、登録を受けて「適格請求書発行事業者」にならないと請求書やレシートへ登録番号が記載できません。また、2023年以降、この登録番号が記載された請求書やレシートの保管がないと仕入税額控除ができないことから「適格請求書等保存方式」といっているのです。

つまり、

- 適格請求書発行事業者からの仕入れ……全額控除

- 適格請求書発行事業者以外からの仕入れ……80%⇒50%⇒控除できずと逓減

消費税を含んで払っているのに差し引けない!?

例えば、2000万円の収入があるイラストレーターが、その一部を外部同業者に800万円で依頼していたというケーススタデイで考えてみましょう。イラストレーターの収入は標準税率対象品目ですので、実際に請求する金額は収入額2200万円、外部同業者に支払う外注加工費は880万円になりますので、消費税だけで考えると

- 200万円(預かっている消費税)-80万円(支払っている消費税)=120万円(納めるべき消費税)

しかし、880万円の仕入れ先が適格請求書発行事業者でないとすると、将来的には仕入税額控除できないので算式は以下のように変わります。

- 200万円(預かっている消費税)-0円(消費税を支払っていても仕入税額控除できないので)=200万円(納めるべき消費税)

免税事業者は消費税を請求しにくくなる?

従来より、現行の消費税の問題のひとつとして「益税」ということがいわれていました。どういう内容なのかというと「課税売上高が1000万円以下である事業者等は消費税法上、免税事業者でいられる(つまり、消費税の申告をする必要がない)。にもかかわらず、役務の提供や商品の販売の際、消費税を付加して請求できるのは不合理ではないか」とする考え方です。

課税売上高というとやや専門的なので、一般的に、年収とか年商といったイメージでおさえておくのもいいでしょう。

つまり、年収や年商が1000万円以下の小規模な事業者は、消費税の申告をする必要がないのにもかかわらず、消費税を付加して請求している小規模な事業者が一定程度いる、ということが問題視されていました。

現状の消費税法上の課税要件は、原則

- 「国内取引であること」

- 「事業者が事業として行う取引であること」

- 「対価を得て行う取引であること」

- 「資産の譲渡等(役務の提供や商品の販売)であること」

もちろん、現状では、上記の4要件に加え、「適格請求書発行事業者であること」までを含んだ改正内容にはなっていません。

しかし、実務上、「免税事業者に消費税分を含んで支払ったとしても仕入税額控除できない」という税制改正がなされる以上、「適格請求書発行事業者ではないため請求書等に登録番号を記載できない事業者が消費税を付加して請求する」といったことができにくくなるのではないでしょうか。

免税事業者がとりうる選択肢のメリットとデメリット

この日本型インボイス制度が導入されると最も影響を受けるのは、消費税法上の免税事業者ではないでしょうか。これらの事業者はこれから「適格請求書発行事業者になる」という選択肢と「適格請求書発行事業者にならない」という選択肢のいずれかを判断しなくてはなりません。

両者のメリットとデメリットを整理すると以下のとおりです。

- 「適格請求書発行事業者になる」パターン

- 「適格請求書発行事業者にならない」パターン

もちろん、「請求書やレシートへ登録番号が記載できない」と「消費税を付加した請求ができにくくなる」といったデメリットも生じるので、「消費税の申告義務」とを考慮して判断することになるでしょう。

日本型インボイス制度が導入されるとその副作用として、「年収1000万円超なのか? 以下なのか」といったことも「請求書等へ登録番号が記載してある」あるいは「請求書等へ登録番号が記載してない」といったことを通じてバレてしまうのです。

「適格請求書発行事業者」になるための判断可否はいつまでに

ですが、消費税の課税事業者であることが「適格請求書発行事業者」になるための前提条件であるので、「2023年までに結論をだせばいいのでは」と考えてはいけません。2023年10月の運用開始の日から適格請求書発行事業者として請求書等に登録番号を記載できる事業者になるためには、2023年3月までに「適格請求書発行事業者の登録申請書」を提出する必要があるとされています。

消費税の課税期間と基準期間の関係でいうと、個人事業の場合、2023年からみた消費税の基準期間は2021年です。2021年の「課税売上高が1000万円を超えている事業者」であれば2023年3月時点で「適格請求書発行事業者の登録申請書」を提出する前提条件を満たしているのですが、「課税売上高が1000万円以下である事業者」が、「適格請求書発行事業者」になるためには「消費税課税事業者選択届」を提出して、課税事業者になるという方法もあります。

いずれにせよ、「適格請求書発行事業者の登録申請書」を提出できるか? できないか?の前提条件として「課税事業者であるか? 課税事業者でないか?」という観点も必要です。

また、「適格請求書発行事業者」であるかどうかを確認する手段として、適格請求書発行事業者の氏名または名称、および登録番号についても、国税庁のホームページに速やかに公表される予定ですので、いわゆる「ねつ造した登録番号を記載した請求書」の発行ということにも対応しています。

事業者にとっては、消費税の「適格請求書発行事業者の登録する」か「登録しない」かで、大まかに年商がわかる時代がすぐそこまで来ているのです。