住宅ローン控除、消費税アップ前と、引き上げ後ではどちらがオトク?

2019年度税制改正は、2019年10月に予定されている消費税率引き上げにともなう「駆け込み需要」と引き上げ後に「景気の落ち込み」に配慮するものが反映されています。住宅購入ということで考えると、消費税率引き上げ前の「駆け込み需要」と引き上げ後に「景気の落ち込み」の差が大きくならないように、住宅ローン控除の期間を従来の10年から3年延長した13年に延長されることとされました。

そこで、現行の住宅ローン控除と期間延長後の住宅ローン控除、そして、消費税率引き上げ前のマイホームの購入・消費税率引き上げ後のマイホームの購入について「どっちがトクなの」という観点から整理しておきます。

現行の住宅ローン控除とは

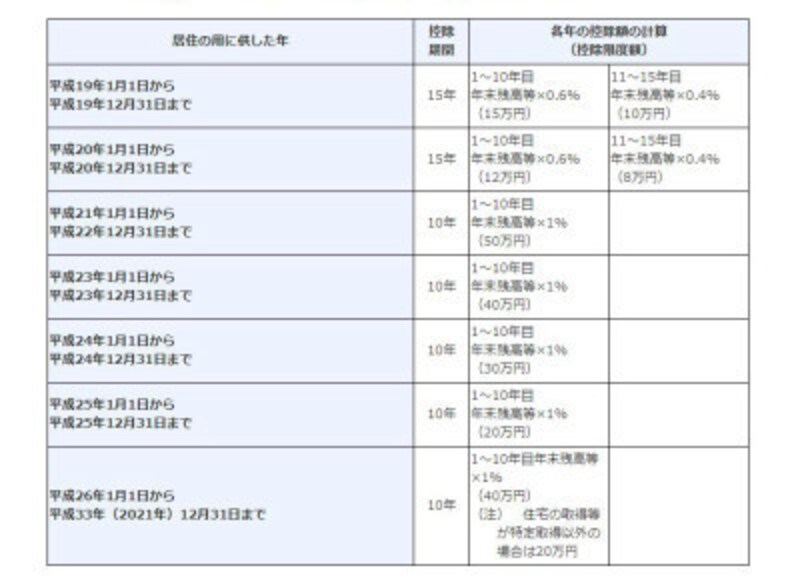

現行の住宅ローン控除制度の税額控除概要は下記の国税庁の図表のとおりです。■【期間】居住開始から10年間

■【計算方法】年末ローン残高×1%

■【年末対象ローン残高】通常の住宅は4000万円が限度「特定取得」(下記参照)

■【消費税と住宅ローン控除の関係】住宅の取得等の対価の額又は費用の額に含まれる消費税率が8%の場合、「特定取得」となり、特定取得等以外の場合は2000万円が限度

また、認定長期優良住宅もしくは認定低炭素住宅(以下認定住宅という)に該当すると期間と計算方法に変更はないものの以下の項目は下記のとおり拡充されています。

■【年末対象ローン残高】通常の住宅は5000万円が限度「特定取得」(下記参照)

■【消費税と住宅ローン控除の関係】住宅の取得等の対価の額又は費用の額に含まれる消費税率が8%の場合、「特定取得」となり、特定取得等以外の場合は3000万円が限度

消費税率10%引き上げ後の住宅ローン控除はこうなる

この現行の住宅ローン控除は、消費税が引き上げになる2019年10月以降は控除期間11年~13年部分が付加され、下記のようになります。現行の住宅ローン控除に11年~13年部分が付加されるのですが、これが消費税率アップとどのように関連しているのかをみていきましょう。

拡充される住宅ローン控除と消費税率アップの関係

まず、3年間拡充された住宅ローン控除の算式の- 建物購入価額×2%÷3

- 建物購入価格は税抜きであること

- 2%は消費税率が8%から10%への負担増に着目していること

- 3というのは11年から13年という住宅ローン控除の期間が延長された年分であること

たとえば、土地3000万円、建物2000万円の認定住宅等の購入を検討しているというような状況を想定してみましょう。まず、消費税とマイホームの購入の関係をおさえておくと、土地の購入はそもそも非課税取引なので、消費税率がアップしたことが直接の原因となり、土地購入価額がアップすることはありません。

一方、建物の購入は消費税法上、課税取引なので消費税率アップが建物の購入や工事請負契約等に影響を与えます。この場合、建物を税抜き、消費税率8%の税込み、消費税率10%の税込みとした場合の購入価格の推移は下記のとおりとなります。

そうすると、土地の購入価格は消費税法上、非課税取引なので消費税率アップ分の影響を受けませんが、建物の購入もしくは工事請負契約は消費税法上課税取引なので、税抜き価額が2000万円とした場合、消費税率8%で2160万円、消費税率10%では2200万円と消費税率アップに影響を受けることとなります。

消費税アップ前に購入? 消費税アップ後に13年控除を利用? どっちがオトク?

今回の住宅ローン控除の延長は消費税率8%が消費税率10%にあがることにともなう減税政策なので、要は消費税額アップ(この事例では40万円)を吸収できるかどうか、ということとなります。言い換えると「消費税率アップによる40万円と住宅ローン控除が13年に延長されたことによる節税分とどっちがオトク?」という視点です

計算式で説明すると以下のようになります。

2000万円(建物の税抜き価格)×2%(消費税率が8%から10%にあがった分)÷3年(10年から13年に拡充されたのでその3年で消費税率アップ分を返すという趣旨)=13.33…万円

実際の住宅ローン控除は100円未満切捨てなので13万3300円が還付税額となります。それが3年にわたり還付されることになるので

- 13万3300円×3年=39万9900円≒40万円(消費税アップによる値上額)

つまり、消費税率が8%から10%にあがった40万円の値上げ分と、住宅ローン控除が3年間拡充されたことによる節税額はほぼ同じです。このように制度設計されているというのが税制改正後の住宅ローン控除の趣旨なのです。住宅購入については節税額はほぼ同じのため、今後のライフプランなどもよく考えて購入を検討するといいでしょう。