確定申告書の種類とは?確定申告書Aと確定申告書Bがある

確定申告書は、大きく分けて2種類あります。確定申告書Aと確定申告書Bです。それぞれの申告書は、第一表と第二表がセットになっており、両方提出しなければなりません。

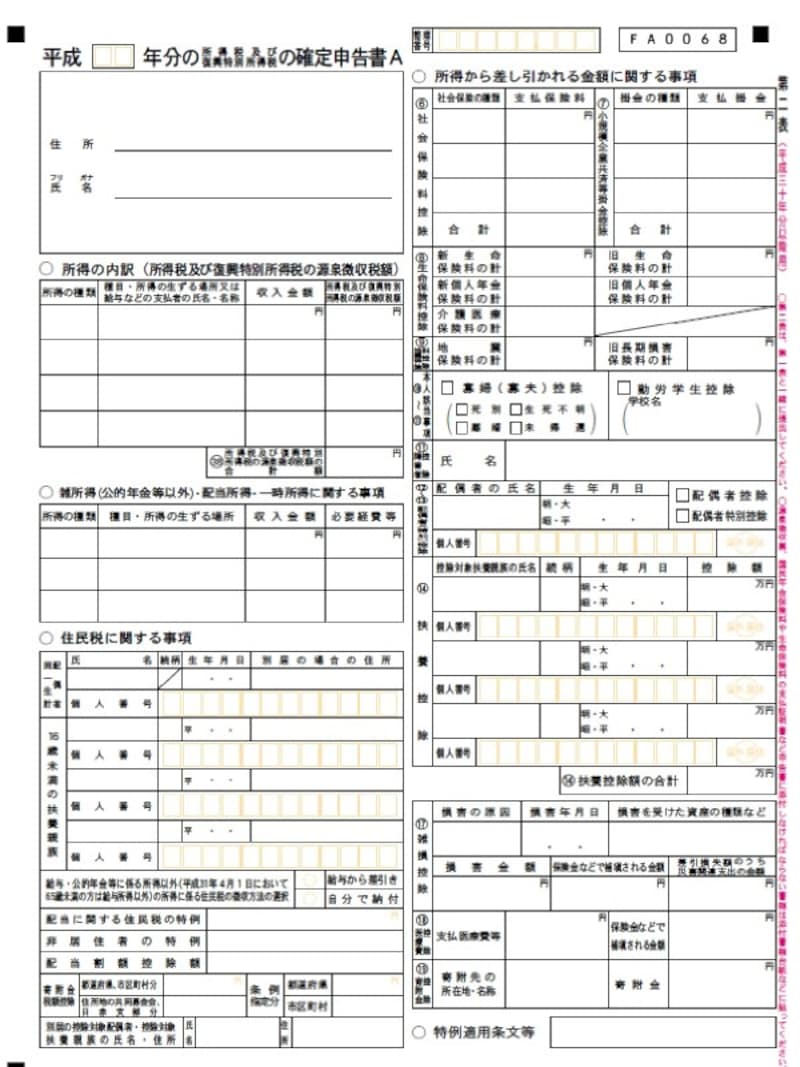

(1)確定申告書A

申告する所得が給与所得や年金などの雑所得、総合課税の配当所得、一時所得のみで、予定納税額のない人が使用する申告書です。

(2) 確定申告書B

所得の種類にかかわらず、誰でも使用できる申告書です。

申告書Aは、申告書Bの簡易版だと思って下さい。所得の種類は10種類ありますが、そのうち、給与所得と雑所得、総合課税を選択する場合の配当所得、一時所得のみの申告をする場合に申告書Aを使用します。(予定納税のない人のみ)

サラリーマンの人の多くは、申告書Aを使用することができます。

申告書Aを使用しないといけないの?

申告書Aで申告できる人が、申告書Bを使って申告しても問題ありません。自分の作成しやすい方を選択して下さい。申告書作成コーナーは便利!

国税庁HPの申告書作成コーナーを利用すると、入力方法を選択する画面があります。下図の左の 給与年金の方 は申告書A、真ん中の 左記以外の所得のある方 は申告書Bをイメージして下さい。どちらかわからない人でも、一番右の 左のボタン選択がお分かりにならない方 を選択すればよいことになっています。

申告書Aの第一表の税金の計算方法とは

申告書Aの第一表では、税金の計算をしています。具体的には、

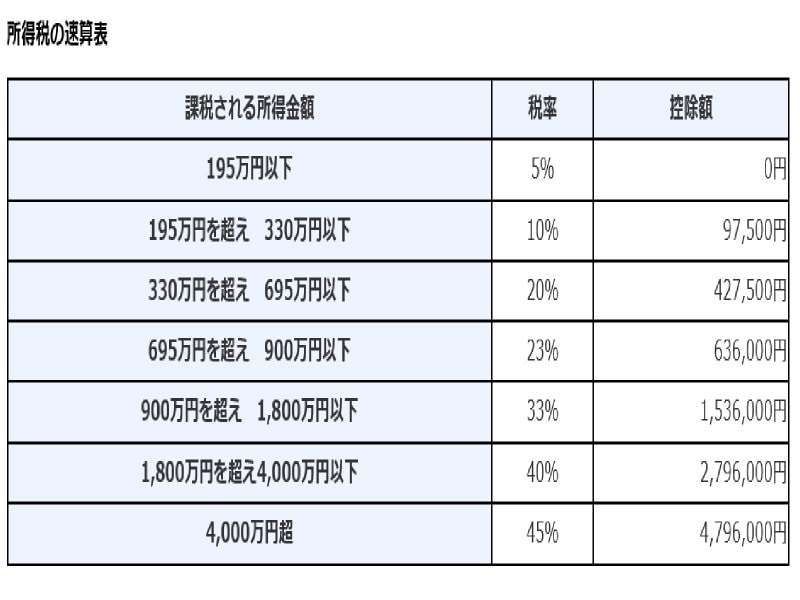

⑤ 所得金額の合計 - ⑳ 所得から差し引かれる金額の合計 = ㉑ 課税される所得金額

㉑ 課税される所得金額 × 税率 - 控除額(所得税の速算表) =㉒ 上の㉑に対する税額

と計算します。

そこから、㉓の配当控除 や ㉔住宅借入金等特別控除 などの税額控除を差し引くなどの調整をして、㊱所得税及び復興特別所得税の額 を算出し、㊳所得税及び復興特別所得税の源泉徴収税額などを差し引いて、㊴納める税金 又は ㊵還付される税金 を計算します。

確定申告書の記入で、よくある誤りは?

1. ㉟復興特別所得税額 欄の記載もれ、記載誤り復興特別所得税額(2.1%)の記載もれや記載誤りも多いようですので、注意しましょう。

2. ㊳所得税及び復興特別所得税の源泉徴収税額 欄の記載もれ、記載誤り

この金額は、㊴納める税金や㊵還付される税金に影響しますので、正確に記載する必要があります。

3. ㊶配偶者の合計所得金額 欄の記載もれ、記載誤り

パートなど、給与所得のみの人の場合、給与収入を記載してしまうケースも多いようです。こちらには、給与所得控除額を控除した後の金額を記載することになります。

(例:(誤) 給与収入の103万円 と記載 ⇒ (正) 給与所得の38万円 と記載)

4. 還付される税金の受取場所(右下) 欄の記載漏れ、記載誤り

ここの記載を忘れると、税務署からの問い合わせがあったり、還付される時期が遅くなったりしますので、忘れずに、誤りなく、記載しましょう。

実は大事な第二表

実は、第二表にも重要な内容があります。忘れずに、誤りなく、記載しましょう。5. 住民税に関する事項 欄の記載もれ、記載誤り

住民税に関する欄は、住民税を計算する上でとても重要な情報となっていますので、正しく記載しましょう。

・16歳未満の扶養親族 欄

・給与・公的年金等に係る所得以外の所得に係る住民税の徴収方法の選択 欄

(給与から差し引き 又は 自分で納付)

・配当に関する住民税の特例 欄 など

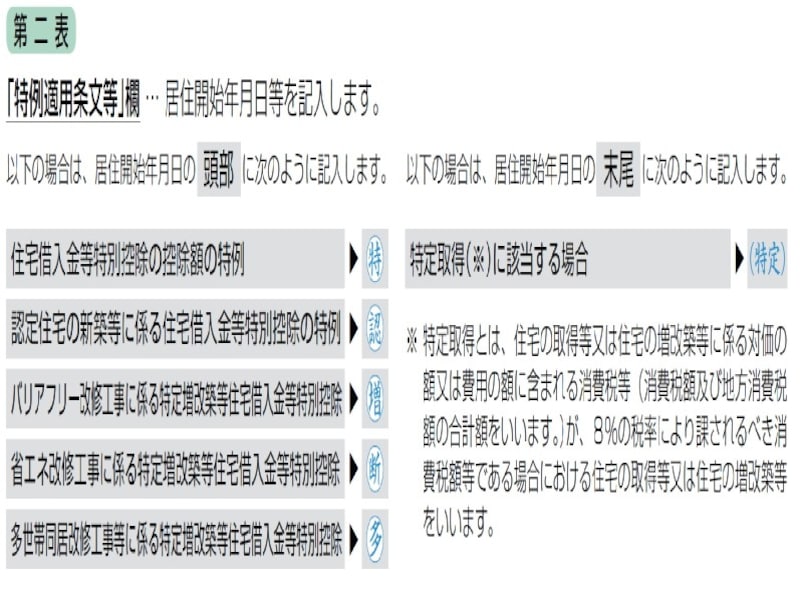

6.特例適用条文等の記載もれ、記載誤り

住宅借入金等特別控除などの適用を受ける場合には、居住開始年月日等の記載が必要となりますので、忘れずに記載するようにしましょう。

第三表や第四表もある!

申告書Bには、第三表や第四表があります。〇第三表

土地や建物の譲渡所得や株式の譲渡所得がある場合などには申告書第三表(分離課税用)も提出します。

〇第四表

その年の所得金額の計算上生じた損失の金額をその年の翌年以後に繰り越す場合などには申告書第四表(損失申告用)も提出します。

紙で提出する時の注意点

紙で提出する時の注意点として、押印忘れや還付先金融機関の記載もれなどがありますので注意して下さい。詳しくはこちらも参考にしてみて下さい。記載もれなどがあると、税務署での手続きが止まってしまい、思わぬ問合せが来てしまうこともありますので、記載漏れが無いように、提出前に再度確認するようにしましょう。

【関連記事をチェック】

提出前に間違っていないか最終確認!医療費控除のチェックポイント5つ

寄附金控除を確定申告する時の手続きと記入方法

確定申告書等の控え、コピーはなぜ必要?収受日付印が必要になるケース