「所得税の青色申告承認申請書」を提出できる人、提出期限、実際の記載する時のポイント

個人が青色申告を導入するメリットとは?白色申告との違いでは、主に青色申告を行うと受けることができる税制上のメリットについて整理しています。でも、実務では青色申告で確定申告を行うためには、「所得税の青色申告承認申請書」という書式を一定の期限までに提出しなくてはならず、その書式を提出できる人も限定されているというのが現状です。そこで、ここでは「所得税の青色申告承認申請書」を提出できる人、提出期限、実際の記載例のポイントについて、個人事業を開業しようと考えている人が、実際に税務署に書式を提出していく人の例で解説します。

青色申告承認申請書を提出できる人とは

所得税では青色で確定申告を行う人を不動産所得・事業所得・山林所得がある人に限定しています。不動産所得とはアパートやマンション等を保有していてそこから家賃収入を得ている人で、事業所得とはいわゆるフリーランスや個人事業主に代表されるように、ご自身で何らかの商売や業務を行っている人となります。山林所得とは保有期間5年を超える山林を伐採することにより所得を得る人となります。逆からみると、給与所得者や株の運用で所得を得た人、FXや仮想通貨で所得を得た人であればそもそも青色で確定申告を行う対象者から外れるのが通常なので、「所得税の青色申告承認申請書」の提出期限や記載方法について悩むことはないことになります。

青色申告承認申請書の提出期限はいつまでに

したがって、「所得税の青色申告承認申請書」を提出できる人とは不動産所得・事業所得・山林所得がある人に限定されます。では、いったい、いつまでに「所得税の青色申告承認申請書」を提出すればいいのでしょうか。これについては、新規開業する人といままでは確定申告を白色で申告していたが青色申告に切り替えたい人の2パターンにわけて整理してほうがわかりやすいのではないでしょうか。

新規開業する人の青色申告承認申請書の提出期限

新規開業して青色申告をする人は、その事業を開始した日から2ヶ月以内というルールが原則となります。したがって、平成30年9月1日が事業を開始した日であるなら、青色申告承認申請書の提出期限は平成30年10月31日になるということです。ただし、青色申告の承認を受けていた被相続人、つまり亡くなった人の事業を相続により承継した場合は以下のように提出期限が少し細かくなります。

- その死亡の日がその年の1月1日~8月31日・・・死亡の日から4か月以内

- その死亡の日がその年の9月1日~10月31日・・・その年の12月31日まで

- その死亡の日がその年の11月1日~12月31日までの場合・・・その年の翌年の2月15日まで

従来白色で申告していた人が青色申告に切り替えたい場合

このパターンに該当する人は、青色申告書による申告をしようとする年の3月15日までとなります。たとえば、平成29年までは白色で確定申告していたが、平成30年からは青色で確定申告しようとする場合、平成30年3月15日までとなります。青色申告承認申請書と密接な関係のある個人事業の開業届

したがって、新規開業する人にとっては「事業を開始した日」というのが、重要になってきます。特に、個人事業主にとって、独立したことを証する書式は「個人事業の開業・廃業等届出書」というのがあるのですが、その書式の中に「開業日」を記載する欄があるので、新規開業の人の場合には、「開業日」に記載した日付けから2ケ月以内とおさえておけばいいでしょう。(※ 上記、書式で開業・廃業の2パターンを網羅しています。したがって、開業の場合には廃業を二重取り消し線で消すなどの対応をとり、「開業届出書」として利用することとなります)

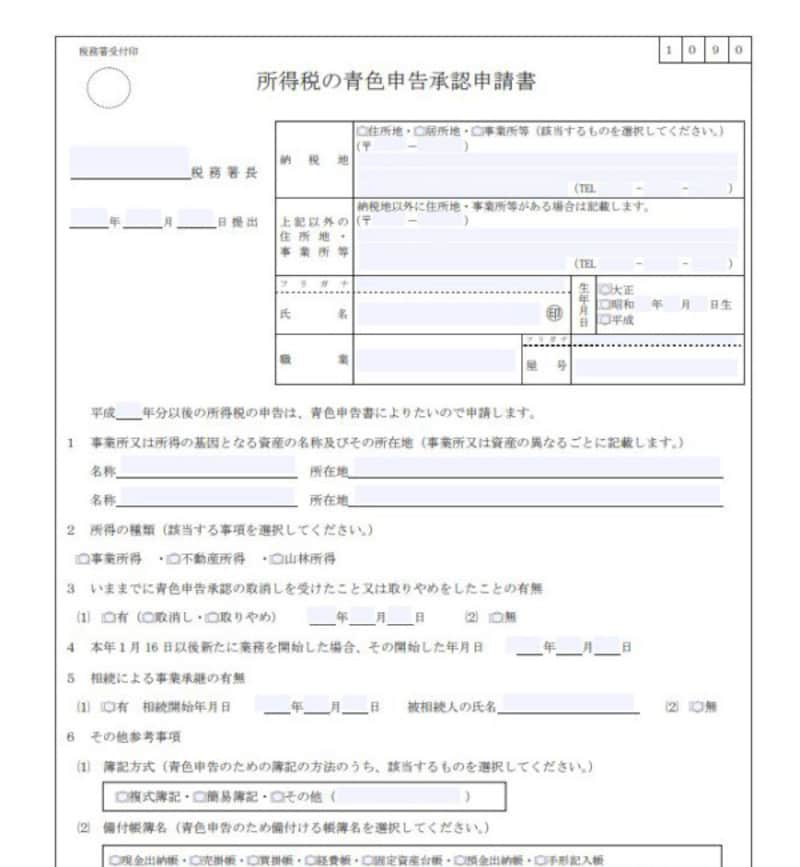

青色申告承認申請書の記入例のポイント

では、実際に「所得税の青色申告承認申請書」の記入のポイントはどこになるのでしょうか。ポイント1・・・申請書上部の税務署を記入

上記でわかるように、「所得税の青色申告承認申請書」を提出するということはもうすでに「個人事業の開業・廃業等届出書」を提出しているか、あるいはすでに白色で申告をしているという前提条件があることになります。したがって、「個人事業の開業・廃業等届出書」を提出した税務署と同じ税務署、あるいは白色で確定申告した税務署と同じ税務署を記入し、その税務署に提出することとなります。

ポイント2・・・納税地・氏名・職業・生年月日 など

申請書上部の納税地・氏名・職業・生年月日・屋号という部分は「個人事業の開業・廃業等届出書」と記載内容に変わりはありません。ポイント3・・・青色申告をいつから受けたいのか

「平成 年分以後の所得税の申告は、青色申告書によりたいので申請します」という欄の、平成 年分以後のという部分は上記の青色申告承認申請書の提出期限と密接に関連してくるので注意してください。ポイント4・・・事業所と所得の種類

事業所については店舗や事業所を開設した場合にはその名称(たとえば、店舗、事務所 等)とその所在地を記載することとなります。所得の種類は該当する所得の種類を○で囲むだけなので、難しいことではないでしょう。ポイント5・・・青色申告を始めた事由

通常は、「無」という箇所を○で囲み、本年1月16日以後に新たに業務を開始した場合、その年月日という日付には、「個人事業の開業・廃業等届出書」に記載した「開業日」を記載することになるでしょう。ポイント6・・・帳簿記入の方法

この欄は青色申告特別控除65万円の適用を受けたいのであれば、複式簿記を○で囲むこととなります。複式簿記でなければ貸借対照表は作成できず、貸借対照表が確定申告書に添付していなければ青色申告特別控除65万円の適用を受けることができないからです。したがって、青色申告特別控除65万円の適用を受けるということが前提であるならば複式簿記と現金出納帳くらいは必須になりますが、あとは実情に即して○で囲んでおいてください。

また、最初から会計ソフトを導入するというのであれば、その他の欄に「会計ソフト○○を導入」と記載しておけばいいですし、現金出納帳を表計算ソフトを使用というのであれば「適宜、表計算ソフトで代用」と記入しておけば充分です。

ポイント7・・・申請書の控は必ず用意

なお、「所得税の青色申告承認申請書」は、必ず、控を用意し、控にも税務署収受印を付した控を手許に残しておくようにしましょう。申告書に限らず、申請書や届出書の類はいったん税務署に提出してしまうと返却されないので、後日、記載内容の確認がしたい場合にできなくなるのを防ぐためです。一度、税務署に正・副2通提出し「こちらが控です」といえば、その場で一部、税務署収受印を付したものを返却してくれます。

なお、「所得税の青色申告承認申請書」は一回提出すれば、毎年提出する必要はありません。上記とあわせ、提出するときのポイントとしておさえておきましょう。