夫婦で組む住宅ローン、贈与税が課税されないための注意点

まずはじめに、住宅の購入を検討する際に悩まれるのが、どの程度の価格までなら購入できるのかという点ではないでしょうか。これは、どの程度まで貸してもらえるのか? や どの程度まで返済できるのか? など、それぞれの状況により結論も異なってしまいますが、いずれにしても、将来の資金計画を考えて、無理なく購入したいものです。

最近では、労働力人口の減少や働き方改革、豪華なタワーマンションの登場、住宅の建設コストが上昇しており、住宅価格は、より高額となりつつあります。このような状況の中、夫婦共働きによる収入をベースに、購入できる価格を検討するケースが増えています。

今回は、どのような方法で住宅ローンを利用するのがよいのか、について悩んでいる人も多いため、それぞれの方法の注意点についてみてみます。

夫婦の住宅ローンは大きく分けて3つ!

① 連帯債務型連帯債務とは、数人の者が同一内容の債務に対して、各々独立して義務を負うものです。住宅ローンにおけるイメージは、簡単に言うと、主たる債務者A(夫) と 連帯債務者B(妻) の場合、 金融機関C(貸手) は、そのどちらにも返済を請求することができることになります。夫婦共働きの場合には、住宅ローン控除(住宅借入金等特別控除)を適用するために、例えば(夫)60%、(妻)40%などの持分割合を決めて所有権登記することも多いようです。

② ペアローン型

ペアローンとは、夫婦が別々に住宅ローンを契約する仕組みです。別々に契約を行いますので費用も上記①連帯債務型に比べると割高になります。

③連帯保証型

連帯保証は、上記①②とは異なり、債務者ではなく、保証人ということになります。すなわち、債務者が履行不能となった場合に、保証義務が生じることになります。この場合は「住宅ローン控除」の対象とはなりません。

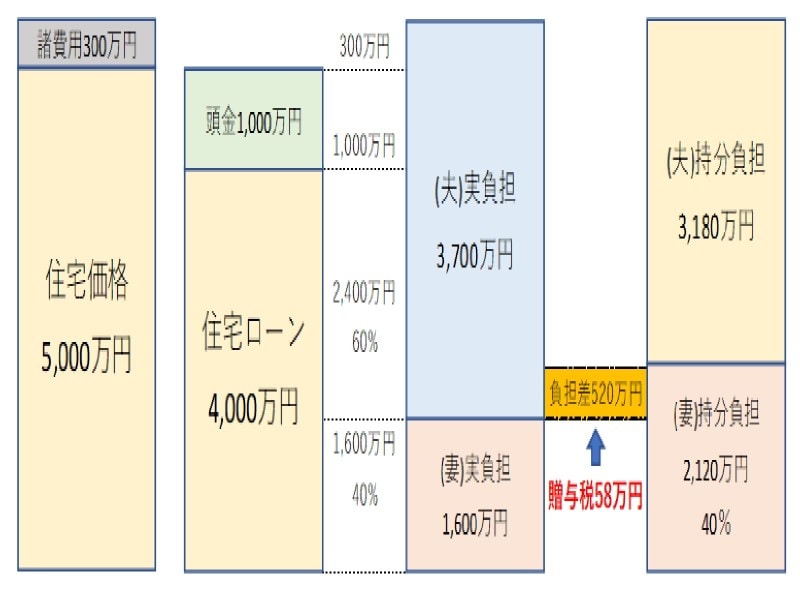

贈与税がかかるかも!注意すべき点は、実際の負担割合と持分割合の違い

重要な点は、住宅ローンの負担割合と持分割合(所有権)が異なる場合、贈与税等の問題が発生する可能性もあるという点です。また、返済期間中に、どちらか一人が、収入減少などにより、返済が困難になってしまった場合、もう一人が肩代わりをして負担した場合にも贈与税等の問題が発生する可能性があります。負担割合・持分割合を決定する場合には、くれぐれも注意して下さい。以下のような場合が問題になります。<例>物件価格5,000万円の住宅を購入し、別途諸費用300万円、頭金1,000万円を入れて4,000万円の住宅ローンを契約したとします。総額では5,300万円で取得。

●持分割合は

夫が60%、妻が40%で所有権登記を行うと、負担すべき金額は……

・夫 3,180万円(5,300万円×60%)

・妻 2,120万円(5,300万円×40%)

この通りに負担していればいいのですが、夫が頭金1000万円と諸費用300万円を負担し、残りの住宅ローンを持分割合で負担した場合が問題になります。

●実質的な負担は

・夫 3,700万円(1000万円+300万円+4,000万円×60%)

・妻 1,600万円(4,000万円×40%)

夫が負担した差額520万円(3,700万円 – 3,180万円)が夫から妻への贈与と認定され、他に贈与がなければ、贈与税額は58万円 ((520万円 – 110万円(基礎控除))×30% - 65万円) とされる恐れがあります。

これは、当初の状況だけではなく、返済期間の途中で、収入減少などの理由により、負担割合を変更した場合にも、その負担額に応じて贈与税が課税される恐れがありますので、くれぐれも、十分に留意して下さい。

住宅ローン返済中に亡くなってしまったら?

さて、住宅ローンの返済中に亡くなってしまったら、どうなるのでしょうか。一般的には、住宅ローンの契約において、団体信用生命保険に加入できることが条件となっている場合が多いため、亡くなられた人の住宅ローン債務は精算されることとなります。なお、団体信用生命保険は、住宅ローンの債務者が、返済期間中に亡くなってしまったり、所定の高度障害状態となってしまった場合に、保険会社から住宅ローンを取り扱った金融機関等(債権者)に保険金を支払うことにより、金融機関等(債権者)の債権回収を円滑に行うことが目的となっています。

遺された人の住宅ローンは?

ここで問題となるのが、遺された人の住宅ローンはどのように扱われるのかです。これは、上記①~③の類型により異なります。① 連帯債務型

どちらか一人(主たる債務者)が団体信用生命保険に加入することになりますので、連帯債務者(主たる債務者以外)が亡くなった場合には、住宅ローン債務は残ることになります。最近では、連生団体信用生命保険というものもあります。

② ペアローン型

夫婦別々に住宅ローンを利用しますので、とちらか一人が亡くなった場合には、他の人の住宅ローン債務は残ることになります。こちらも、連生団体信用生命保険というものもあります。

③ 連帯保証型

保証人が亡くなっても住宅ローン債務には影響致しません。新たな連帯保証人を付けることは必要となり得ます。

なお、取り扱われている金融機関等においても定義は異なるため、実際の契約の際には、住宅ローンの内容を詳しく確認して下さい。

遺された人の債務が消滅した場合一時所得が課税される?

ここで重要なのは、連帯債務型や連生団体信用生命保険などにより、遺された人の債務が消滅した場合の課税関係です。これは、一般的には、あまり知られていないようですが、国税不服審判所の裁決事例があり、一時所得になるという点です。亡くなった人の消滅した債務には課税されません。(相続税の債務控除も適用できません。)

仮に、1,000万円の住宅ローン債務が消滅した場合には、一時所得として950万円(1,000万円 – 50万円)、総所得金額に475万円(950万円×1/2)が加算されることになり、所得税率20%の人ですと、142.5万円(住民税10%含む)以上の納税が増える恐れもあります。

いかがでしたでしょうか。いずれにしても、住宅ローン控除の適用可否のみで判断すると、将来、いろいろな税負担が増加してしまう恐れもありますので、住宅ローンの利用を検討する際には、将来(資金)計画なども含め、将来の状況変化への対応も想定することが重要となります。

【関連記事をチェック!】

住宅ローン控除の必要書類は? 入手先も解説