住宅ローン控除の必要書類や入手先は?

住宅ローンを借りてマイホームを購入したり、一定の増改築やリフォームを実施したりした場合、納めすぎた所得税を還付してもらう「住宅ローン控除」を受けることができます。この「住宅ローン控除」を受けるには、確定申告が必要になります。申告には必要書類がいくつかあるので準備をしておきましょう。

「住宅ローン控除」を受けるには、確定申告が必要

▼目次

- 住宅ローン控除とは? 2年目からは年末調整で控除

- 住宅ローン控除に必要な「確定申告書」を入手する

- 確定申告において自分で用意しないといけない書類一覧

- 「住宅借入金等特別控除額の計算明細書」の記入方法

- 源泉徴収票の内容を「確定申告書A」に転記する

- 税務署に確定申告書類を提出する三つの方法

住宅ローン控除とは? 2年目からは年末調整で控除

住宅ローン控除とは、正式には「住宅借入金等特別控除」といい、税制上、税額控除のひとつとなっています。「住宅ローン減税」と言われることもあります。税額控除とは、社会保険料控除や生命保険料控除など、所得税を計算する前に差し引かれる所得控除とは異なり、計算された所得税から税金が差し引かれ、納め過ぎた税金が戻ってくるというものです。

確定申告をする前年に、住宅ローンを借り入れして住宅を取得した場合、住宅ローン控除が受けられます。普段、確定申告をしない会社員は面倒に思うかもしれませんが、1年目は自分で確定申告をする必要があります。2021年は3月15日(月)が申告期限なので、今から準備しておきましょう。1年目に申告をしておけば、2年目からは会社の年末調整で住宅ローン控除を受けられます。

確定申告をするには、必要な書類がいくつかあり、郵送で届くもの、自分で取得するものがあります。1つでも漏れがあると書類作成が二度手間になりますので、事前に必要な書類をチェックして、準備しておくようにしましょう。

住宅ローン控除に必要な「確定申告書」を入手する

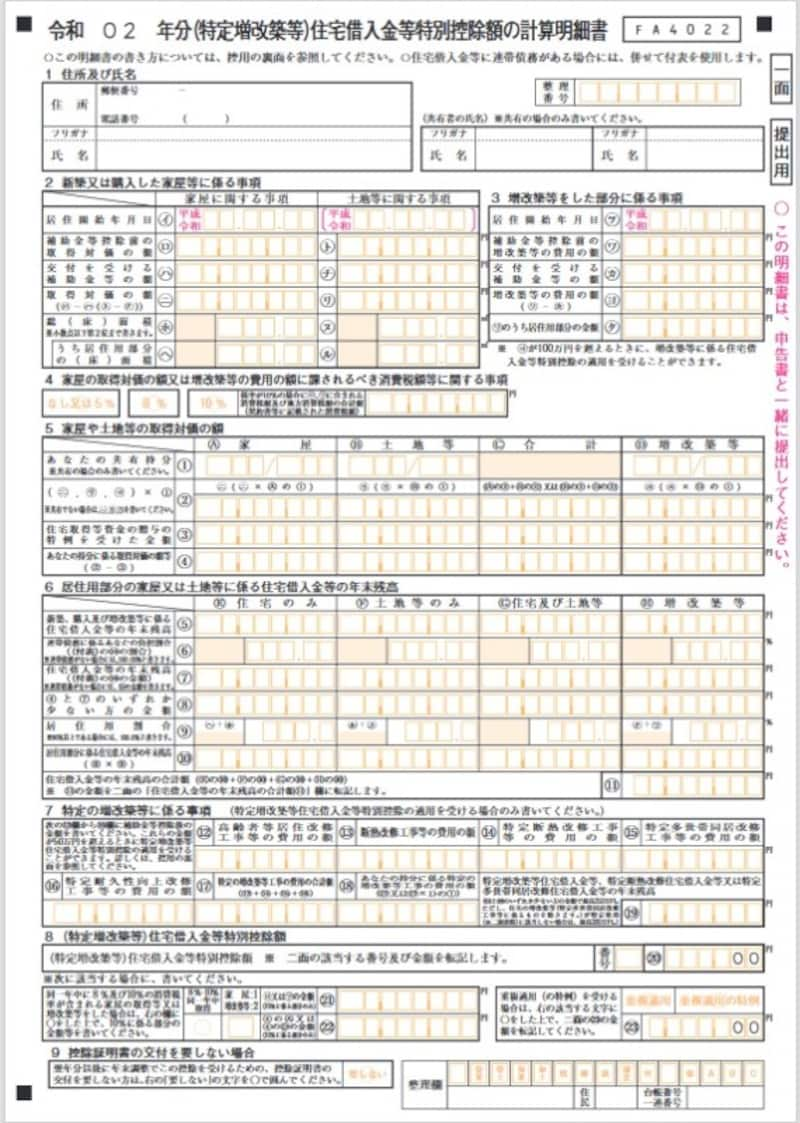

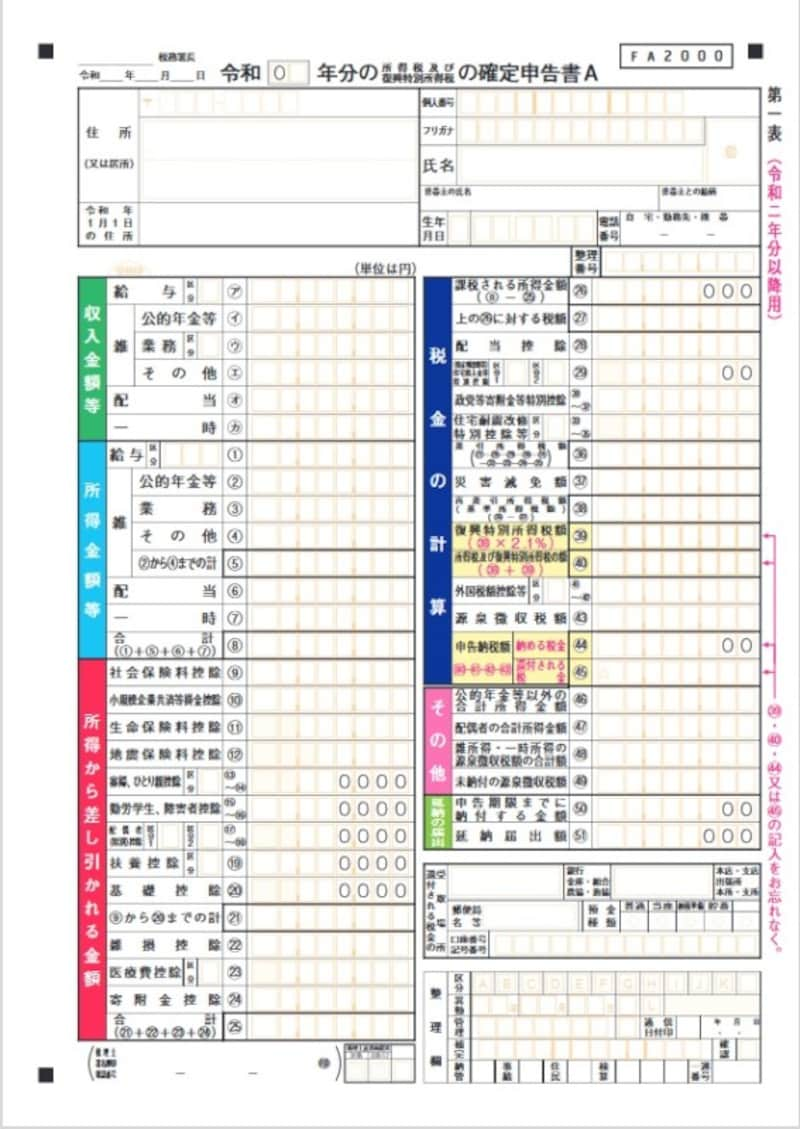

会社員の場合、必要な確定申告書は「確定申告書A(第一表と第二表)」と「(特定増改築等)住宅借入金等特別控除額の計算明細書」の2つ。税務署(通勤途中の税務署でもよい)に行き、会社員の住宅ローン控除の申告と言えば、すでにセットされている書類が渡されます。税務署に行く時間がない、という場合は、税務署に郵送してもらうこともできますが、国税庁のサイトから確定申告書をダウンロード(PDF印刷)するか、確定申告等作成コーナーで申告書そのものを作成することもできます。

国税庁のホームページ「確定申告書等作成コーナー」で作成すれば、税額などが自動計算されるので、自宅にネット環境があれば、そのほうがカンタンで便利でしょう。給与所得のみで住宅ローン控除や医療費控除などを行う人向けに、入力が簡易にできるようになっていますので、一度サイトを確認してみるといいでしょう。

●確定申告書Aと(特定増改築等)住宅借入金等特別控除額の計算明細書の入手先

・最寄りの税務署から入手

・国税庁のサイトからダウンロード

・国税庁の「確定申告書等作成コーナー」で作成

※国税庁・令和2年分 確定申告特集

https://www.nta.go.jp/taxes/shiraberu/shinkoku/tokushu/index.htm

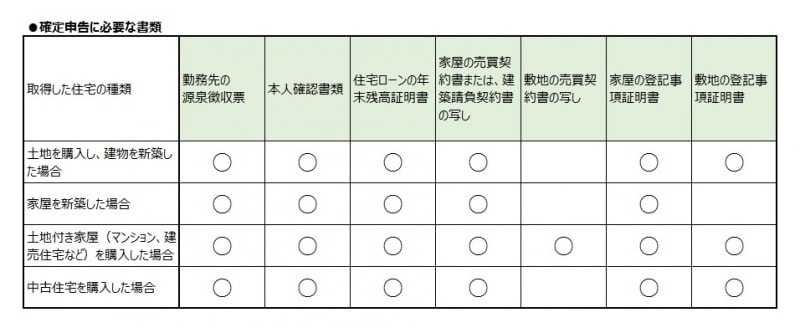

確定申告において自分で用意しないといけない書類一覧

会社員の場合は、確定申告書とは別に、以下の書類が必要となります。1.勤務先の源泉徴収票

2.金融機関等からの住宅ローンの借入金残高証明書

3.土地・建物の登記簿謄本

4.売買契約書または建築請負契約書

5.マイナンバー(個人番号)の本人確認書類

申告書に添付する書類は、多岐にわたりますが、事前に準備しておかないと申告書類の記入ができません。こればかりは時間を作って書類を集めるしかありません。

住宅ローン控除のために自分で用意する書類

サラリーマンなどの給与所得者であれば、源泉徴収票はその年の12月か翌年1月の給料日に受け取ることになります。住宅ローンの年末残高証明書は、借入の金融機関から送られてきますが、登記事項証明書は登記所(法務局、支局、出張所)で取得します。

本人確認書類は、「マイナンバーカード」、「通知カード」のいずれかによって、添付する本人確認の書類が異なるので注意が必要です。

また、新型コロナウイルス感染症拡大の影響で、令和2年12月31日までに入居できなかった場合は「入居時期に関する申告書兼証明書(控除期間13年間の特例措置用)を入手しましょう。事業者が作成することになっていますが、国税庁のサイトにも様式が公表されていますので、確認してください。

●必要書類の入手先一覧

・源泉徴収票:勤務先から入手

・住宅ローンの借入金残高証明書:契約した金融機関から送付(マイナポータル連携を利用すれば、ネットでデータ入手が可能)

・建物・土地の登記事項証明書:法務局から入手

・建物・土地の不動産売買契約書:契約した不動産事業者から入手

「住宅借入金等特別控除額の計算明細書」の記入方法

申告書を手書きで作成していく場合は、まず「住宅借入金等特別控除額の計算明細書」の記入を行います。記載の説明書を見ながら作成すれば、それほど難しいことではありません。国税庁のサイト内の(特例増改築等)住宅借入金等特別控除用の記載例(PDF)も参考にしてください。※令和2年分 住宅借入金等特別控除を受けられる方へ(新築・購入用)

記入にあたっては、売買契約書、登記事項証明書、年末残高証明書を準備します。まずは一面から記入します。

・「居住開始年月日」を記入

・「取得対価の額」を記入(売買契約書等を参照)

・「総(床)面積」を記入(登記事項証明書を参照)

・共有の場合は「あなたの共有持分」を記入(登記事項証明書を参照)

・「あなたの持分に係る取得対価の額等」を記入(取得対価の額に持分を乗じたもの)

・「新築、購入及び増改築等に係る住宅借入金等の年末残高」を記入(年末残高証明書を参照)

・「連帯債務に係るあなたの負担割合」から「住宅借入金等の年末残高の合計額」までを指示にそって記入

ここで注意が必要なのは、借入残高が取得対価を超える場合です。一般的ではありませんが、住宅取得時に、全額ローンを借り入れ、さらに諸費用などを上乗せして借りている場合、取得対価を超える部分は住宅ローン控除の対象外になります。

また、店舗併用など居住用以外の部分も対象から外れ、住宅ローンは居住用の割合で按分しなければなりません。また、言うまでもなく、住宅ローン控除の上限額4000万円(認定住宅は5000万円)を超えた額も対象とはなりません。

消費税10%の適用の住宅を取得し、令和元年10月1日以降に入居した場合、控除期間は3年延長され、最長13年となっています。特別に記入が必要なことはありませんが、先に説明したとおり、新型コロナウイルス感染症拡大の影響で、令和2年12月31日までに入居できなかった場合は「入居時期に関する申告書兼証明書(控除期間13年間の特例措置用)を用意します。

次に二面の記入です。一面で書いた「住宅借入金等の年末残高の合計額」を転記し、利用する特例や居住年が該当する欄で計算します。通常の一般住宅の場合は、左上の欄に記入します。この結果を一面に戻って「住宅借入金等特別控除額」へ転記します。

この「住宅借入金等特別控除額」の数字を「確定申告書A」に転記することになります。最後に、「控除証明書の要否」の欄は、来年以降も自分で確定申告する場合は「要しない」をマル囲みします。会社の年末調整を受けるのであれば、記入不要です。

なお、連帯債務がある場合には、「(付表)連帯債務がある場合の住宅借入金等の年末残高の計算明細書」も必要になります。

源泉徴収票の内容を「確定申告書A」に転記する

次に「確定申告書A」を記入します。勤務先からもらった源泉徴収票を準備し、該当する項目にそれぞれ転記していきます。・「収入金額等」の「給与」を記入

・「所得金額」の「給与」と「2から4まで」を記入し「合計」する

・「所得から差し引かれる金額」の「9から20までの計」と、さらに「22から24まで」を記入し「合計」する

・「税金の計算」の「課税される所得金額」、「上の26に対する税額」を記入する

ここまでは源泉徴収票の数字をそのまま記載します。

そして、29の「(特定増改築等)住宅借入金等特別控除」の欄に、計算書に記載した金額を記入します。

このあとは、太枠の項目を順番に計算して埋めていきます。

・36の「差引所得税額」は27から29の住宅ローン控除の額を差し引きます。

・38の「再差引所得税額」を記入(災害減免額がなければ、36の額と同じ)

・39の「復興特別所得税」を計算して記入

・40の「所得税及び復興特別所得税の額」が、住宅ローン控除後の所得税となります

・43の「源泉領収税額」は源泉徴収票から転記。

最後に、40から43を差し引いて、45の「還付される税金」の欄に記入。これが戻ってくる所得税となります。

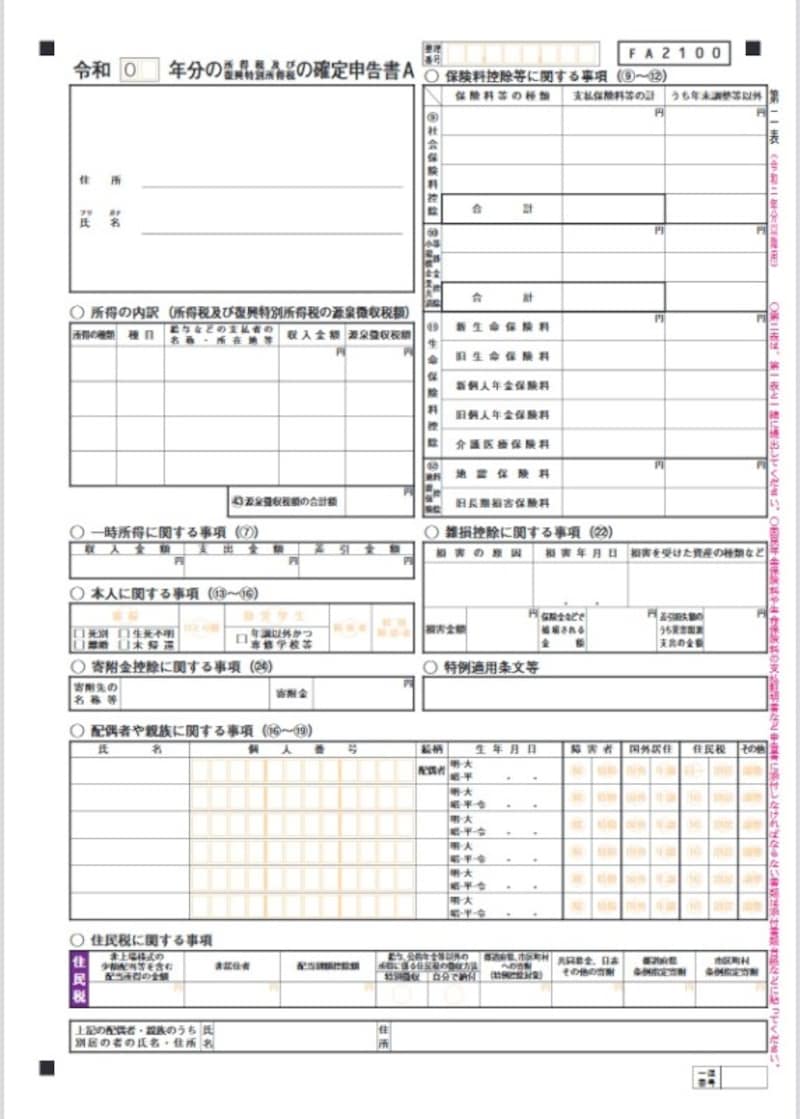

二面には明細を記入します。右上の所得から差し引かれる金額に関する事項の社会保険の種類には、「源泉徴収票のとおり」と記入すればOKです。ほかに該当する項目があれば、記入しましょう。

右下の特例適用条文等の欄には、「令和2年10月31日居住開始」というように、居住開始の年月日を記入し、頭に「○特(特をマル囲み)」をつけます。

税務署に確定申告書類を提出する三つの方法

「確定申告書A」に、還付される税金を受け取る口座を記入し、「住宅借入金等特別控除の計算明細書」「確定申告書A」とも住所、氏名、生年月日、電話番号などを記入します。捺印も忘れずに行ってください。ネットで書類を作成した場合は、印刷すれば、それが申告書類になります。そして、源泉徴収票(原本)とマイナンバーの本人確認書類(写し)を添付書類台紙に貼り付けて、申告書類の出来上がりです。その他の書類は、申告書に貼り付けたりせず、申告書と一緒に提出します。

提出先は住まいを管轄する税務署になるので、国税庁のサイトなどで確認しましょう。提出方法は、以下の3つです。

●直接持参する

自分の居住地を管轄する税務署に直接持参する方法です。税務署が開庁しているのは、基本的には平日のみ。通常は、申告書を受け付けるのみで、内容の確認はしません。今年は感染拡大防止の観点から、入場整理券が必要になります(提出のみなら必要なし)。当日配布で入手するほか、事前にオンライン(LINE)で入手することもできます。

●郵送する

直接税務署に出向かずとも、郵送することでも提出は可能です。郵送する場合で、申告書の控えに収受日付印の押印を希望する場合には、自分の宛名を書き、必要な金額の切手を貼付した返信用封筒を、必ず同封してください。

●e-Taxで申告する

e-Taxは申告書等を電子データの形式でインターネットを通じて送信するものです。「マイナンバーカード方式」と「ID・パスワード方式」のどちらかを選択します。

「マイナンバーカード方式」の場合、マイナンバーカードとICカードリーダライタを利用してe-Taxを行う方法です。e-Taxにログインする際に、マイナンバーカードを利用することで、e-Taxの利用者識別番号と暗証番号の入力が不要になります。これはパソコンからのみ利用できます。

「ID・パスワード方式」の場合は、事前に税務署で職員と対面による本人確認を行った後に発行された、「ID・パスワード方式の届出完了通知」に記載されたe-Tax用のID・パスワードを利用して、申告するものです。マイナンバーカードとICカードリーダライタは不要です。

e-Taxでの申告は、添付書類の提出が省略できるメリットがあります。

提出期限は3月15日まで(月)です。提出後、書類の不備など問題がなければ、受け付け順に税金が還付されるので、早めに申告をすれば、早く還付も受けられます。

【関連記事をチェック!】

住宅ローン控除とは? その基本の仕組みを解説

住宅ローン控除で所得税と住民税を取り戻そう!

住宅ローン控除、買い換えの場合は譲渡所得に注意

転居・災害でそうなる!?住宅ローン控除