8月と11月は個人事業税の納付月

8月になると、都道府県から個人事業税の納付書が届く人がいるのではないでしょうか。8月と11月は個人事業税の納付月で、通常、前年に提出した確定申告書の記載内容をもとに個人事業税が算定され、計算内容が記載された個人事業税の納税通知書と納付時期ごとに区分された納付書2期分が同封されて個人事業税の対象者には届きます。では、どのような人が個人事業税の対象者となり、税額はどのように算定され、どのような方法で納めればいいのでしょうか。基本となるところをおさえておきましょう。

個人事業税の対象となる人とは

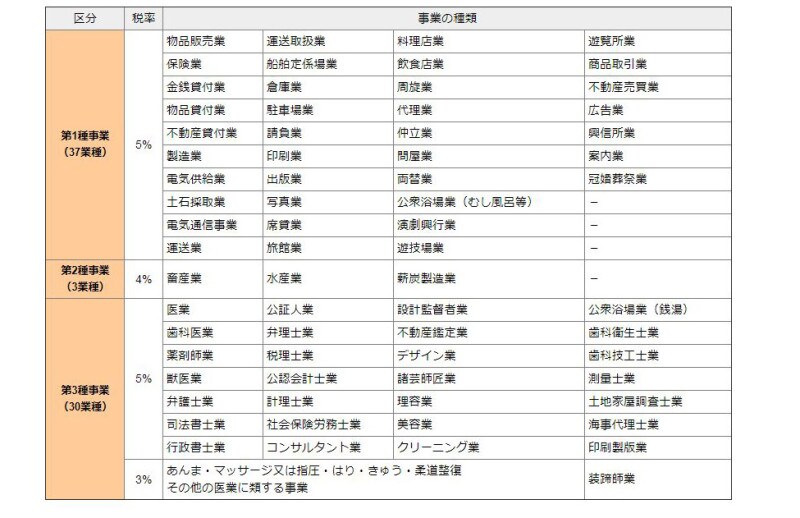

個人事業税とは、税法で定めた業種(法定業種といいます)を営んでいる人に対してかかる税金です。法定業種と税率は、下記のとおりなのですが、いわゆる個人事業主であればほとんど、不動産貸付業も含まれていることから、アパート、マンション経営等で家賃収入を得ている人も対象に含まれます。反対に、会社から給与をもらっているサラリーマンの方や株の売買で儲けがでた、あるいは配当をもらったという方には個人事業税は課されることはありません。

個人事業税を納めるのはこんな人

ただし、上記、法定業種を営んでいる人であれば、すべての方に個人事業税の納税通知書が送られてくるかというとそうではありません。以下、法定業種を営んでいるけれど、個人事業税がかからないケースを3つ、紹介します。

■開業初年度の人

たとえば、税理士業は法定業種の第3種事業に含まれます。ですが、事業税の算定は通常、前年に申告した確定申告書の記載内容に基づいて算定がなされます。逆からみれば、「会社を辞めて、開業」といった場合には、昨年は法定業種を営んでないのですから、個人事業税は課されません。■小規模な家賃収入を得ている人

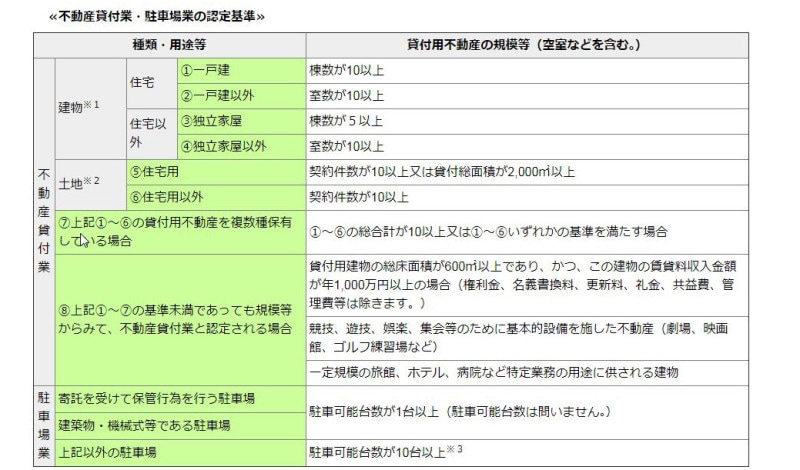

アパート、マンション等を保有し、家賃収入を得ている人といっても、その実態はさまざまです。不動産貸付業といっても、転勤等でたまたま不在になったマイホームを賃貸に出すという人もいるでしょう。そこで、不動産貸付業や駐車場業では特に認定基準を設け、下記の基準以下であれば、個人事業税は課さないこととされています。■青色申告特別控除を差し引かない所得が290万円以下の方

事業主控除という個人事業税の算定にあたって考慮される控除があり、年間を通して事業を継続しているのであれば、最大290万円までの控除を受けることができます。逆からみれば、事業主控除を差し引いた結果、税率が課される所得が存在しない方である場合には、結果として個人事業税はかからないこととなるのです。個人事業税はこう計算する

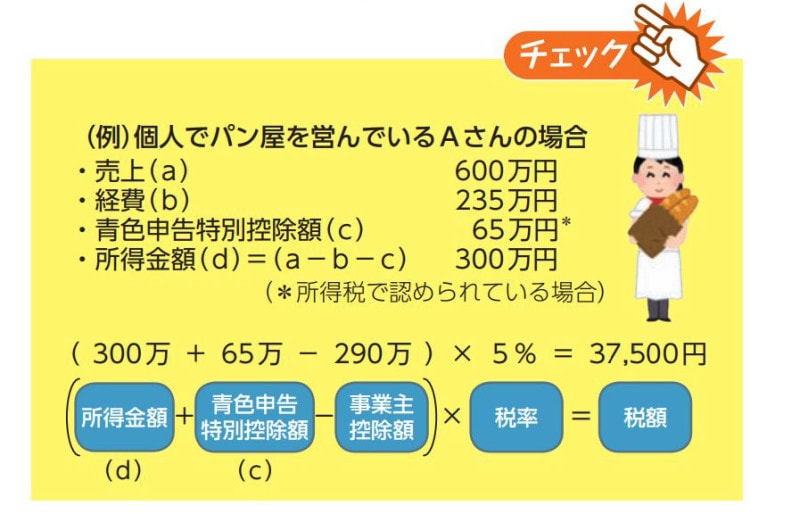

では、具体的に個人事業税の計算はどう行うのでしょうか。東京都から出版されている小冊子には、個人でパン屋を営んでいるAさんの場合が紹介されていましたので、このケースで説明します。Aさんが営むパン屋さんの年間売上は600万円、必要経費は235万円、青色申告特別控除は65万円ですから、Aさんが提出した確定申告書の所得の記載は

- 600万円(売上)―235万円(必要経費)―65万円(青色申告特別控除額)=300万円

ですが、個人事業税の算定にあたっては青色申告特別控除額は考慮されず、一方で事業主控除は差し引くことができるので、このケーススタディでは、青色申告特別控除はプラス、事業主控除はマイナスされているのです。

- 300万円(確定申告書の所得金額)+65万円(青色申告特別控除額)―290万円(事業主控除額)=75万円

- 75万円×5%=3万7500円

個人事業税の算定のポイントは

事業主控除以外で考慮される控除としては- 損失の繰越控除

- 被災事業用資産の損失の繰越控除

- 譲渡損失の控除と繰越控除

毎年、常に考慮されるポイントとしては

■青色申告特別控除前の所得金額をきっちり算定し

■青色申告特別控除額を加え

■事業主控除額(月割り額あり)を差し引く

という3点が最も重要であると考えます。

なお、個人事業税の算定にあたっては医療費控除や生命保険料控除、配偶者控除や扶養控除といった所得税の算定にあたって考慮された所得控除は一切考慮されません。

個人事業税の納税通知書が届いたら、昨年に提出した確定申告書をひっぱりだしてきて、計算過程をチェックしてみるのもいかもしれません。

【関連記事をチェック!】

個人が青色申告を導入するメリットとは?白色申告との違い

青色事業専従者給与の記入例のポイントと期限

青色申告承認申請書の記入方法と提出期限とは?