支払調書とは1年間の支払額の法定調書

今年も確定申告シーズンが巡ってきました。1月になると個人事業主やフリーランスのもとに支払調書が届き始めます。支払調書とは、会社が個人事業主やフリーランスに1年間にいくら支払ったかを書いた書類のことです。

給与所得者には支払調書ではなく源泉徴収票が渡されます。源泉徴収票は会社が給与所得者に対し、給与をいくら支払って所得税額をいくら源泉徴収したかを証明する書類になります。会社(個人事業主の場合もあります)は1月1日~12月31日の1年間で、個人にいくら支払ったのかを個人ごとにまとめます。

個人が給与所得者であれば、「給与所得の源泉徴収票」となり、個人事業主やフリーランスに原稿作成やセミナーなど外部委託した場合は「報酬、料金、契約金および賞金の支払調書(=支払調書)」となります。たとえば、株式会社オールアバウトの社員には源泉徴収票が渡され、オールアバウトと契約しているガイドには支払調書が届くことになります。

源泉徴収票・支払調書はいずれも、所得金額と対応する税額を示す法定調書です。法定調書とは所得税法などの規定により税務署に提出が義務づけられている書類のことです。一般的に、同一人に支払った年間合計が5万円を超えると支払調書を出さなければなりません。不動産の賃料に関し同一の個人に年間15万円以上支払いをしている場合も支払調書の発行義務があります。

参考:「不動産の使用料等の支払調書」の提出範囲等

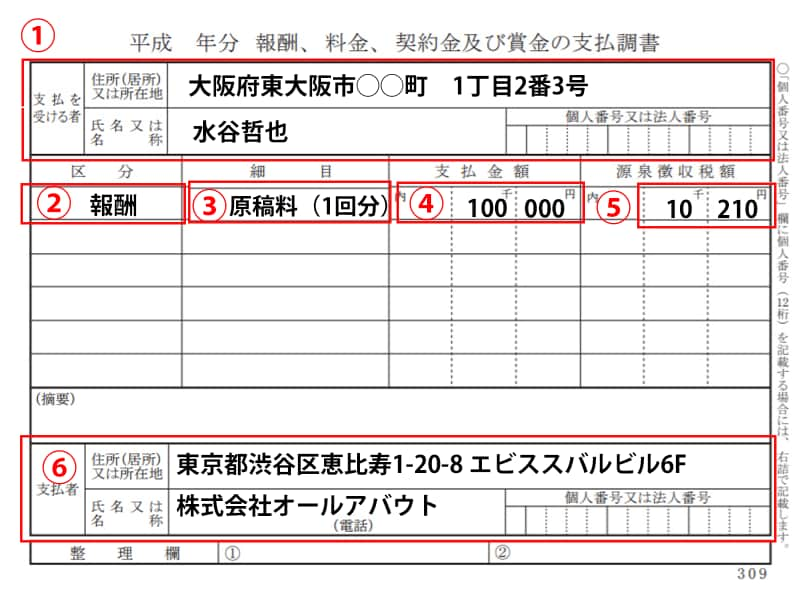

支払調書には

- 1.支払を受ける者

- 2.区分(原稿料、翻訳料、講演料など)

- 3.細目(セミナー名など)

- 4.支払金額(支払調書作成日に未払いがある場合は内書きします)

- 5.源泉徴収税額

- 6.支払者

支払調書が届かないこともある

会社は1月末までに支払調書や源泉徴収票などの法定調書を税務署に提出しなければなりません。法定調書なので税務署への提出は必須ですが、実は支払った相手への交付義務はありません。つまり、会社は支払った相手に支払調書を送らなくてもよいわけであり、結果として「年間5万円を超える仕事をした会社から、支払調書が届かない」ということも起こり得ます。

「1社だけ送ってくれない」「2月になったのに届かない」といった場合は、該当会社に発行を依頼しましょう。それでも届かない場合は、自分で金額を集計して確定申告するしかありません。この場合、会計ソフトを使って取引先ごとの売掛金を集計します。金額は正確であるに超したことはありませんが、少しの差であれば税額は変わりませんので、税務署はうるさいことはいいません。

注意すべきなのは、12月末日までの発注で、支払い期日などの関係で未払いになっている分です。この未払い分も会社側は税務署に申告しているので、個人側も未払い分も含めて集計・申告する必要があります。この集計作業、年明けに一気にやるのは大変なので、相手との契約内容をチェックした上で、年間通じて会計ソフトへタイムリーに売掛金計上をしておきましょう。

支払う会社側では、基本的に源泉徴収して振込をしています。現在の源泉徴収率は10.21%(100万円超の時は計算式が異なります)です。昔は10%でしたが、東日本大震災以降、0.21%の復興特別所得税が上乗せされました。例えば、契約金額が10万円なら1万210円が源泉徴収され、銀行口座には8万9,790円が振込されます。会社はあなたに「10万円支払って、10,210円を源泉徴収した」と支払調書を通じて税務署へ報告します。会社から支払調書が届いていなくても、この額で確定申告すれば大丈夫です。

支払調書とマイナンバーの関係

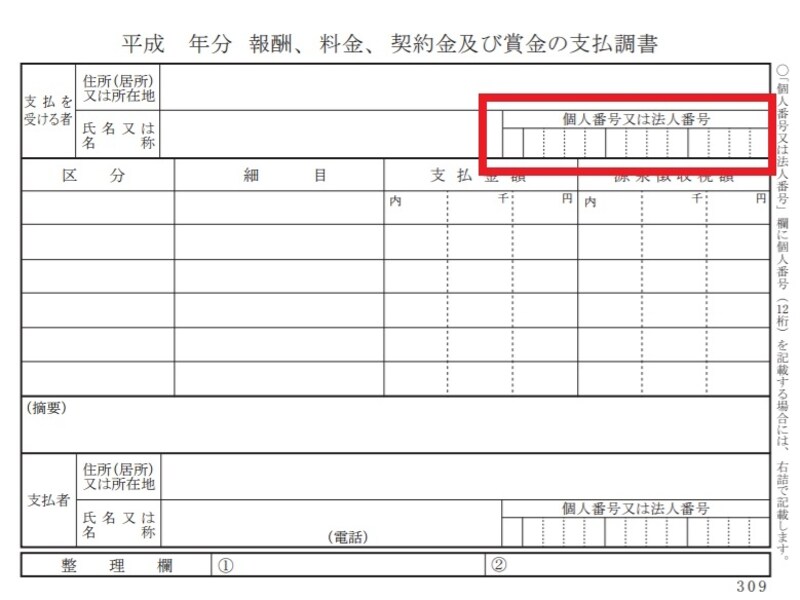

マイナンバー制度がスタートし、セミナーや原稿を書いた会社からは「個人番号(マイナンバー)提出のお願い」が届き、期日までに送り返すように依頼されているでしょう。会社が「税務署に提出する支払調書」と「個人に送る支払調書」はフォーマットが異なります。「税務署に提出する支払調書」は会社が収集した個人番号(マイナンバー)を記入して提出しますが、「個人に送る支払調書」の場合、個人情報保護の観点から、マイナンバー記入欄は空白のまま送られてきます。

よって、皆さんが確定申告する時に「自分で個人番号(マイナンバー)を記載する必要があります。税務署では会社から提出されたマイナンバーと確定申告で個人から提出されたマイナンバーを突き合わせて照合するのです。

サラリーマンであっても、給与所得以外の所得合計額が20万円を超える人、2カ所以上から給与をもらっている人は、確定申告をしなければなりません。副業の場合は副業先から税務署に支払調書が提出されていますので、きっちり確定申告しておきましょう。

【関連記事】