マイナンバーの提出を拒むことができる場合とは

マイナンバー法が施行されてからはじめての年末調整、および確定申告シーズンをむかえることとなります。マイナンバーの取扱いについても「セキュリティ上不安が残る」あるいは「どのような目的で使われるのか不安だ」というような理由で、マイナンバーの提出について躊躇している人がいるのもまた事実でしょう。そこで、マイナンバーの提出を拒むことができるのか?という視点から解説してみました。

マイナンバーを目的外使用する場合には拒める

マイナンバー制度の趣旨としては基礎年金番号、健康保険被保険者番号、雇用保険被保険者番号、納税者番号、運転免許証番号、パスポート番号など各行政機関が個別に付けている番号を一元管理し行政の効率化を図り、公平・公正な社会の実現、国民の利便性の向上にあります。したがって、マイナンバーの目的外使用は認められておらず、現在では社会保障・税・災害対策の行政手続きにおいてのみしかマイナンバーの活用は認められていません。

■社会保障という分野では

- 年金の資格取得や確認、給付

- 雇用保険の資格取得や確認、給付

- 医療保険の給付の請求

- 福祉分野の給付、生活保護 など

- 税務当局への申告書、届出書、支払調書への記載

- 給与支払報告書への記載 など

- 被災者生活再建支援金の支給

- 被災者台帳の作成事務 など

なお、手続き規定として個人番号を取得するときには「利用目的を本人に通知または公表する」また「本人から直接書面に記載された個人番号を取得するときには、あらかじめ。本人に足し、その利用目的を明示する」旨が定められています。

なので「源泉徴収票作成のため」とか「年金加入手続きのため」といった利用目的が明示されない場合はマイナンバーの提出は拒否できると考えます。

最終提出先が「官」でない場合には拒める

また、マイナンバーの最終提出先が「官」であるかどうかがマイナンバーの提出を拒めるかどうかのポイントになるといっていいでしょう。利用目的を明示してマイナンバーを取得した側は、そのデータをもとに源泉徴収票や支払調書を作成することになります。しかし、マイナンバーを記載する源泉徴収票と記載してはいけない源泉徴収票があります。

最終提出先は「官」であることがここでのポイントですから、税務署に提出される源泉徴収票にはマイナンバーの記載がなされますが、給与などの支払いを受ける方に交付するものにはマイナンバーの記載が不要となります。

この場合、民間である一企業が(あるいは一事業主が)民間に、源泉徴収票という税務書類を発行するということになるので、民間である一企業が(あるいは一事業主が)、「官」である所轄税務署に源泉徴収票を送るということと区分して考えるということです。

提出を要しない書類の作成する場合には拒める

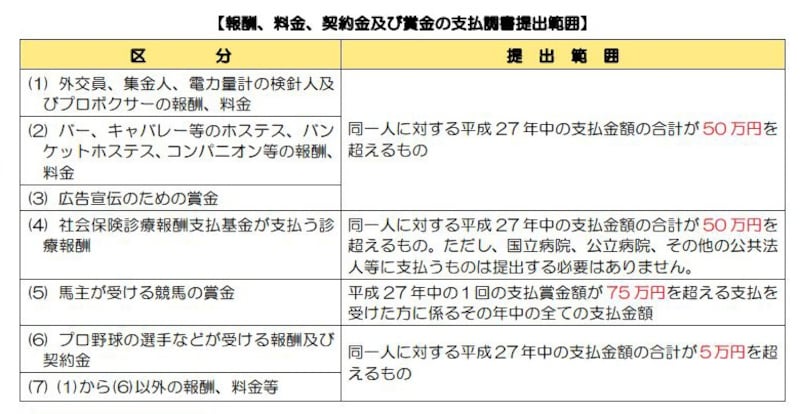

給与受給者に発行する源泉徴収票と同じように、所得や差し引かれた所得税を証明する書類として支払調書という税務書類があります。これらの書類をとりまとめて法定調書というのですが、金銭等の支払時等において、法定調書を提出しないことが明らかである場合には、個人番号関係事務は生じないことから、マイナンバーを取得することは認められない旨が国税庁から公表されている社会保障・税番号制度<マイナンバー>FAQで明らかにされていて、この法定調書の提出範囲、つまり、税務署等に報告する義務のある支払金額の下限が税法上定められています。たとえば、報酬・料金・契約金及び賞金の支払調書のうち執筆、講演、印税、挿絵、弁護士・税理士等への報酬といったようには年間の支払金額が5万円以下の場合には支払調書を提出する必要はない(下図参照)ので、自動的にマイナンバーを取得する目的もなくなるのです。したがって、スポットで執筆活動や講演活動を行った場合、その時点の年間支払累計額が5万円以下であれば、マイナンバー情報は得てはいけないのです。

マイナンバーの提出を拒めるポイント3点

したがって、マイナンバーの提出を拒めるポイントは以下の3点となります。- 社会保障・税・災害対策の行政手続きであるかどうか

- 最終提出先が官公庁であるかどうか

- 金額等の基準により提出する必要があるかどうか(特に支払調書に代表される法定調書の場合)

なお、事業主側からみると上記の事項に抵触していない場合でもマイナンバーの提出を拒否されるケースもあるでしょう。その場合には提供を求めた経過等を記録、保存するなどし、税務書類等にマイナンバーを記載しなかったことが単なる義務違反でないことを明確にしておく必要があります。

マイナンバーの制度の趣旨を事業主側・雇用されている側・業務委託側・業務受託側いろいろな立場から理解する必要がありそうです。

【関連記事をチェック!】

勤務先にマイナンバーはどう提出する?

マイナンバーの記載をもとめられない書類とは?