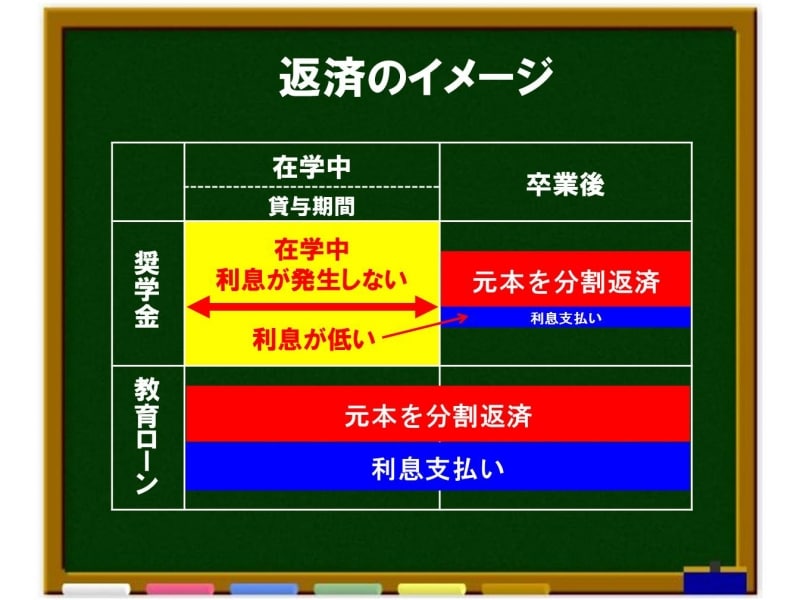

奨学金と教育ローンの返済イメージ

教育ローンと奨学金の返済のイメージを図にしてみました。教育ローンは原則借りた翌月から元本の分割返済に加えて利息の支払いが始まります。

それに対して、有利子の第二種奨学金であっても在学期間中は利息が発生しません。しかも返済は卒業後からであるうえ、返済利率は国の教育ローンの1/3~1/10程度の低さです。

(1) 教育ローンは借りた翌月から利息の支払いが必要

(2) 奨学金は在学期間中無利子

(3) 奨学金の返済利率は国の教育ローンの1/3~1/10程度

実はこの(2)(3)が奨学金の最大のメリットだと考えています。

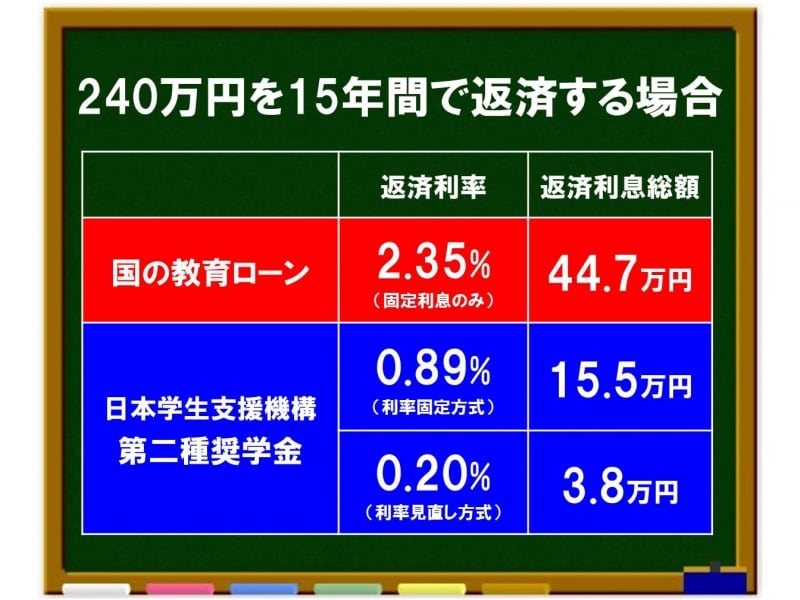

参考に日本政策金融公庫と日本学生支援機構の返済シミュレーターを使って、同額を借りて同年数で返済する場合の支払い利息総額の比較を調べてみました。

教育ローンと奨学金の支払い利息総額の比較

例えば、240万円を借りて15年間で返済する場合の支払い利息総額の比較をしてみましょう。240万円というのは、第二種奨学金の月額5万円を4年間借りた場合、または月額10万円を2年間借りた場合に相当します。

国の教育ローンでは、元本とは別に15年間で44万7000円の利息を支払う計算になります。一方、日本学生支援機構の奨学金では、利率固定方式で15万5000円、利率見直し方式で3万8000円が支払い利息総額となります。

利率見直し方式の場合、5年ごとに利率が見直されるので、必ずしもこの計算通りにはいかないでしょうが、それにしても奨学金の方が大幅に支払い利息が少なくなることをご理解いただけましたでしょうか。

(参考)日本学生支援機構奨学金と国の教育ローン

返済シミュレーションページ

「奨学金は子どもの借金になるので、できるだけ負担を小さくしてあげたい……」

これは親心として当然の考え方だと思います。

しかし、奨学金と教育ローンの利息の仕組を理解して親子で協力して返済していくならば、教育ローンを少なく借りて奨学金を大きく借りるというのは、支払い総額を節約するひとつの方法だといえるでしょう。