元利均等返済と元金均等返済

「元利均等返済」は、毎回の返済額が同じ額になる返済方法です。毎回の返済額は一定ですが、元金部分と利息部分の内訳が回によって異なっています。当初は利息部分が多く、元金部分が少ないため、下記の元金均等返済よりも元金の減り方は遅くなります。金利が変わらない限りは、毎回の返済額が一定になりますので、返済計画が立てやすいという特徴があります。

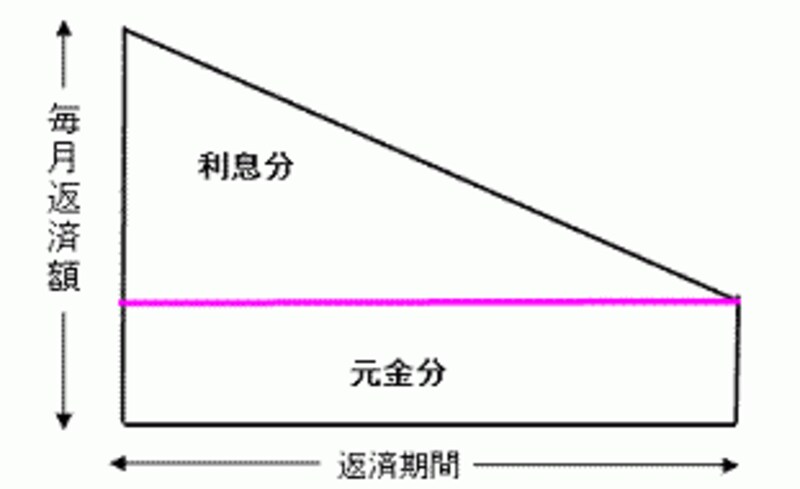

「元金均等返済」は、毎回支払う「元金」部分が均等になる返済方法です。毎回の返済額は、元金部分に、残高に対する利息額を上乗せして支払います。

残高が減っていくに従い利息額も減っていくので、当初の返済額が一番多く、将来の返済額は少なくなっていきます。元利均等返済と比較すると、当初の支払額の負担が重くなりますが、元金部分の減り方は早くなります。

なお、金融機関によっては、元利均等返済のみの取扱っている場合があります。

この二つの方法を、借入金3,000万円、金利3.0%(全期間)、30年返済、ボーナス返済なしの場合で比較してみましょう。

(クリックすると画像が大きくなります)

左表のとおり、元金均等返済の総返済額の方が200万円近くも少なくなります。しかし、毎月返済額は、当初は元金均等返済の方が約3.2万円も多くなります。将来の返済額が少ない方が良い、と考えて元金均等返済を選ぶ人もいますが、元利均等返済の返済額の水準まで減るのは、上記の例では13年目に入ってから。かなり長期間にわたって、負担は重くなりますので、その間の返済に無理がないか、十分に検討しましょう。

また、総返済額を抑えたいのであれば、元利均等返済で毎月返済額を少なくしておき、余裕がある分を繰上返済することでも可能になります。目先の損得にとらわれず、安全策を取るには、元利均等返済の方が安心度は高いでしょう。

【参考記事】

「元金均等返済」は本当にお得?

以上、3つの返済方法についてみてきました。住宅ローン返済は長期にわたるため、将来、想定していなかった事態が起きることも考えられます。いずれの場合にも、無理のない返済方法を選択し、繰上返済を併用しながら総返済額を減らしていく返済方法が、住宅ローン返済の安全策であると考えられます。