資金援助を受ける方法は、大きく分けると「借りる」と「もらう」がありますが、それぞれの方法や注意点をまとめてみました。(ここでは、親と共有名義にするケースは除きます)

借りる場合の注意点

金融機関から住宅ローンなどを借りる場合、金銭消費貸借契約を結びます。両親から借りる場合は、借用書を作って、貸す方(両親等)と借りる方(子ども等)がそれぞれ署名捺印をし、双方で保管をします。時々、「親から借りるなら、金利がかからないのでは?」と思われる方もいますが、たとえ、身内の貸し借りであっても、市場の金利とあまりかけ離れない程度の利子(例:1%など)をつけて、定期的に返済する必要があります。

「お金がある時に、何回分かまとめて返す」など、いわゆる「ある時払い」ではいけません。例えば、息子のAさんが、父親から500万円借りる場合、借用書を作成後、

・父親の口座からAさんの口座に500万円振り込む

・返済開始月から、Aさんが、父親の口座に毎月定期的に、返済額を振り込む

など、お金の流れを明確にし、通帳や領収書などの記録をきちんと残しておくことが大切です。

(詳しい方法は、税理士さんや最寄りの税務署にご確認ください。)

借用書の作り方は、こちらの記事でとても分かりやすく解説されていますので、ご参照ください。

●住宅購入資金を借りたときの借用書の作り方(不動産売買 ガイド)

なお、両親など個人からお金を借りる場合は、住宅ローン減税の対象にはなりませんので、ご注意ください。

もらう場合(贈与)は、税金がかかるの!?

両親などからお金をもらう場合(贈与)は、お金を返す必要がありませんが、もらう金額によっては、もらった人(受贈者)が贈与税を払う必要があります。通常、その年1年間(1月1日~12月31日)に贈与としてもらった金額が、基礎控除額110万円以内なら贈与税はかかりません。けれども、110万円を超えた場合は、超えた金額に応じた贈与税がかかります。これを暦年贈与といいます。

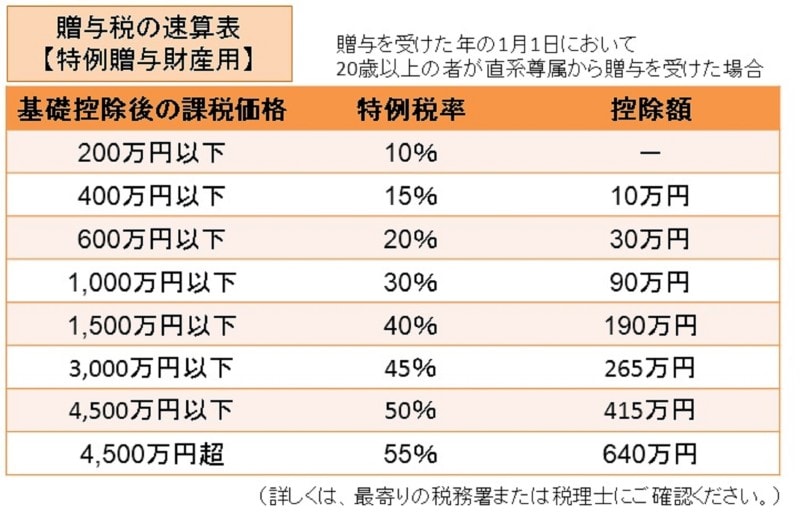

現在、暦年贈与には2種類あり、「贈与を受けた年の1月1日に20歳以上の受贈者が、父母や祖父母などの直系尊属から財産をもらった場合」は「特例贈与財産用」、それ以外は「一般贈与財産用」で贈与税を計算します。今回は、「特例贈与財産用」の贈与税速算表をご紹介します。

例えば、父親から500万円をもらった場合の贈与税額は48万円、1,000万円をもらった場合の贈与税額は177万円となります。こんなに贈与税がかかってしまうなんて、ビックリですね。

これだけ、贈与税が高いと、高齢者から若い世代になかなか資金が流れません。そこで、住宅取得等の目的に限った贈与の場合なら、一定額まで贈与税を非課税にする、という制度が設けられています。

住宅資金限定のお得な贈与制度とは?

現在、平成33年(2021年)12月31日までに、両親や祖父母など直系尊属から住宅取得等のために贈与を受けた場合、一定額まで贈与税がかからない「住宅取得等資金の贈与の非課税の特例」制度があります。この特例を利用するためには、贈与を受けた年の翌年3月15日までに住み始めたり、その家に住むことが確実であることなど、いくつか要件がありますが、この特例は、暦年贈与と併用することができます(*)。

(*)暦年贈与だけでなく、相続時精算課税制度とも併用が可能です。

例えば、平成31年(2019年)中に、消費税8%が適用される省エネ等住宅を建てる(購入)ために贈与を受ける場合は、1,200万円+基礎控除額110万円=1,310万円まで、贈与税が非課税となります。暦年贈与だけでお金をもらうよりも、ずっとお得ですね。

なお、この特例を使って贈与を受けた場合は、贈与を受けた年の翌年2月1日から3月15日までの間に税務署に申告をする必要があります。たとえ、贈与税がかからない場合でも、申告を忘れないようにしましょう。

また、この特例は、両親や祖父母(直系尊属)からの住宅取得用資金に限られます。例えば、夫と妻、それぞれの両親から500万円ずつ贈与を受け、夫1人が全てもらった場合、妻の両親からの500万円に関しては、この特例は使えず、贈与税がかかりますので、ご注意ください。

資金援助をしてくれる両親等の老後資金や、他の兄弟姉妹との兼ね合いを考慮する必要は充分にありますが、住宅資金として贈与を受ける予定の方は、この制度を利用できるかどうか、確認してみてはいかがでしょうか。

(具体的な税金の計算など、詳しくは、最寄りの税務署または税理士にご確認ください。)

【参考】

●住宅取得資金贈与の非課税特例の申告方法(税金 ガイド)

●国税庁HPタックスアンサー

・No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税

・No.4408 贈与税の計算と税率(暦年課税)

【関連リンク】

●共働き夫婦の住宅購入、名義はどうする?

●共働きの住宅ローン、組み方・控除の受け方

●親や親戚からの借金/ココに注意 (不動産売買の法律・制度/不動産売買の法制度)