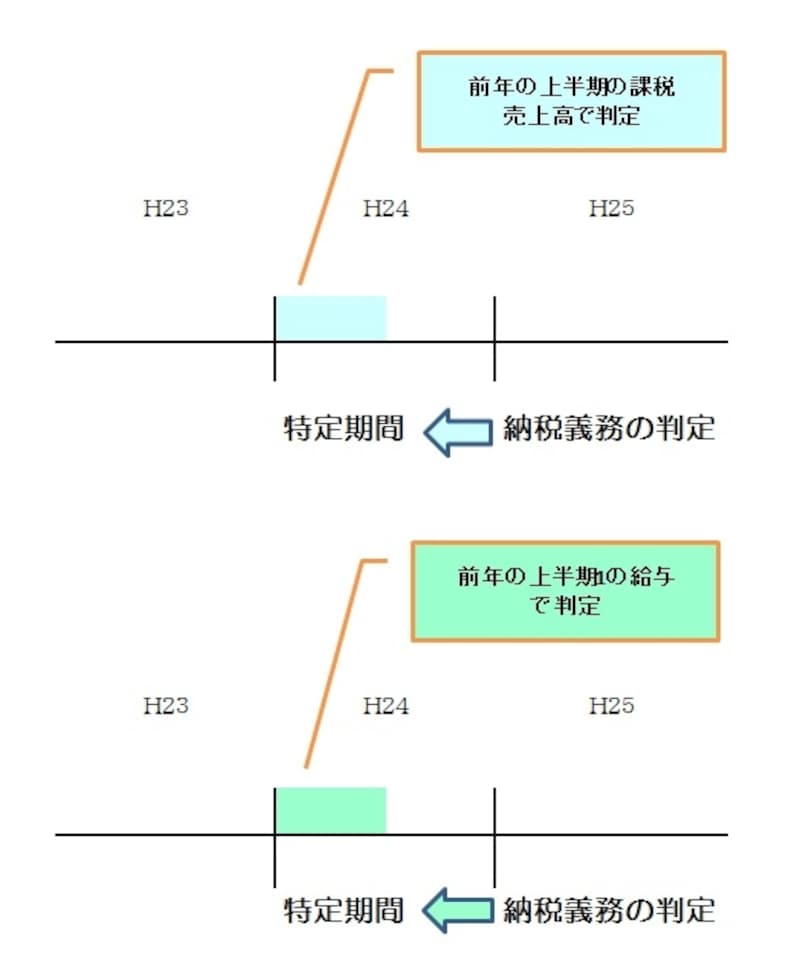

納税義務の判定を特定期間で行う方法

納税義務者になるか?ならないか?の判定を個人の場合は前々年、(法人の場合は前々事業年度)で行う方法に、平成23年6月の税制改正により個人の場合は前年、(法人の場合は前事業年度)で行う方法が加わりました、その基準とは- 特定期間における課税売上高が1000万円を超えたことにより課税事業者となる事業者

- 給与等支払額の合計額が1000万円を超えたことにより課税事業者となる事業者

この場合の特定期間とは

- 個人事業者の場合はその年の前年の1月1日から6月30日までの期間

- 法人の場合は、原則として、その事業年度の前事業年度開始の日以後6か月の期間

この改正は、平成25年1月1日以後に開始する事業年度から適用されますので、個人事業主の場合、平成26年3月期の確定申告において注意しなくてはいけない改正点のひとつです。

免税事業者だと消費税を付加してはいけないのか

したがって、現在、進行中の事業年度が消費税の納税義務者であるかどうかの結果はもう出ているのです。しかしここで「消費税の免税事業者は消費税を付加した取引をしてはいけないのか」という点については、現行、消費税法上、制約はありません。消費税法上、該当取引が課税取引か否かを判定する基準は別にあり、

- 国内取引であること

- 事業者が事業として行うものであること

- 対価を得て行う取引であること

- 資産の譲渡、資産の貸付、役務の提供であること

小規模事業者でも課税取引なら、いまからきちっと消費税を

現在は消費税率5%ですが、近い将来これが10%になることが予定されています。その時になって消費税率5%だった時は免税事業者だったものが、消費税率10%になったときに課税事業者になったからといっていきなり10%付加した請求書を送るなどということはトラブルの元になることが予想されます。消費税率5%のときから「別途、消費税は付加させていただきます」という周知徹底をお願いしておくことは、今後の税率アップに備えて大切なポイントです。