海外向けに商品を売っている「輸出事業者」は

消費増税の影響を受けにくい?

2014年4月から8%に上がる消費増税の影響を受けやすい事業者と受けにくい事業者とはどういった業態でしょうか。消費税は一般課税の場合、預かった消費税から支払った消費税を差し引くことで求めることができるとガイド記事「小規模事業者がおさえておきたい消費税増税の基本」では書きました。

そもそも、消費税が課税される取引の4原則には『国内で行う取引であること』という条件があるので、国外取引、つまり輸入取引や輸出取引を行うケースでは、国内からモノを仕入れ、国内で売りさばく(もしくはサービスを提供する)業者と比べると消費税法上、注意しなくてはいけない点があります。

今回は、国外からモノを仕入れ、国内で売りさばいている業者(以下、輸入業者)と国内からモノを仕入れ、国外向けに商品を売っている業者(以下、輸出業者)とに分けて、一般課税の場合の消費税法上の注意点をみていきましょう。

輸入取引は税率が上がるといままで以上に

商品を引き取る際に消費税負担が増える

輸入業者や輸入形態の取引が多い場合、税率があがるといままで以上に輸入品を引き取る際の消費税の負担が増えることが予想されます。輸入業とは、ここでは国外からモノを仕入れ、国内で売りさばいている業態を指すこととしますが、その場合、輸入品を引き取る者が消費税の納税義務負うことになります。具体的には、外国から輸入された外国貨物を税関から引き取るときに原則としてその引取りの時までに品名、数量、金額等と消費税額などを記載した輸入申告書を保税地域を所轄する税関長に提出し、消費税を納付しなければなりません。

輸入取引に係る輸入消費税とは

なお、この場合、税関に支払う消費税は輸入消費税といって、通常、国内取引に係る消費税とは別のものです。具体的には……- 輸入消費税=(CIF価格+関税+消費税以外の個別消費税)×消費税率

輸入消費税は、単純に商品の仕入金額に対して5%の税率を乗じて計算するわけではなく、商品を輸入する際にかかる運賃や保険料、関税などを合計したものに対して計算されているので、国内取引における消費税と同じ基準で抽出した上で、事業者が支払った消費税の一部として通常の消費税の申告書に記載します。税率が上がれば税関に支払うこの輸入消費税も増えるので、仕入れ商品の金額が膨大なら、相応に消費税の負担も増えるということになります。

輸出取引は「輸出免税」で、消費税が戻る

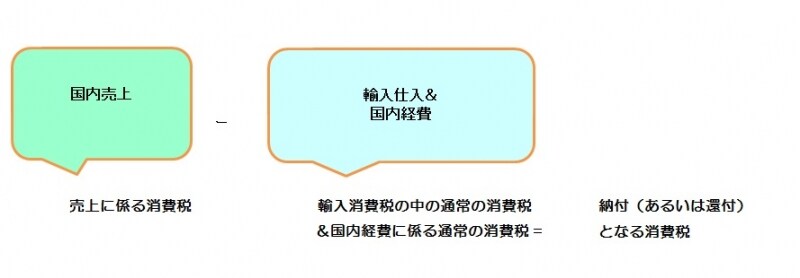

一方、輸出取引の場合、ここでは国内からモノを仕入れ、国外で売りさばいている業態を指すこととしますが、この場合、国内取引については課税取引に係る消費税を抜き出すという作業は何ら変わりがありません。一方、輸出免税といって、課税事業者が以下のような輸出取引を行った場合には、消費税が免除されます。- 国内からの輸出として行われる資産の譲渡または貸付け

- 国内と国外との間の通信、郵便、信書便

- 非居住者に対する鉱業権、工業所有権、著作権等の譲渡または貸付け

- 非居住者に対する役務の提供(ただし、国内における浸食や宿泊等を除く)

免税の適用を受けるための証明はきちんと保管すること

ただし、輸出免税の適用を受けるためには、その取引が輸出取引である証明が必要です。その取引の形態に応じ、輸出許可書、税関長が証明した書類、輸出の事実を記した帳簿や書類を整理し、7年間保管しておく必要があります。また、近年、この事例に限らず、消費税の還付申告に関しては必ずといっていいほど、事実確認があるといっていいでしょう。抜き打ち的に「この商品は誰から仕入れたか」「どういう手段で海外に郵送したか」「誰に納品されたか」「その人がどのような外貨で入金してきたか」「外貨からどのような方法で円に替えたのか」と確認してくるケースも実際に目にしています。

ごく一部の消費税の不正還付事案の影響もあり、消費税の還付申告については国税のチェックが厳しくなっているのも事実です。実際の申告実務においても、平成24年4月1日以後に消費税の還付申告書を提出する場合、「消費税の還付申告に関する明細書」を添付しなければならないこととされているので、特に、還付申告となる場合は相応の注意が必要ということは頭にとどめておきましょう。