節税に走るサラリーマンが増えている!?

所得税の課税においては、収入金額から必要経費を差し引いて所得をもとめるのが基本となります。しかし、給与所得者の場合、収入金額に応じて給与所得控除額という必要経費が原則、法定されています。そのため、フリーランスやアパート・マンション経営者に比べて、所得を算定する経過によって有利・不利の差異が出る可能性が少ないという印象があります。

だからこそサラリーマンは、所得控除の積み上げや住宅ローン控除の活用などによって節税したいと考えるのではないでしょうか。

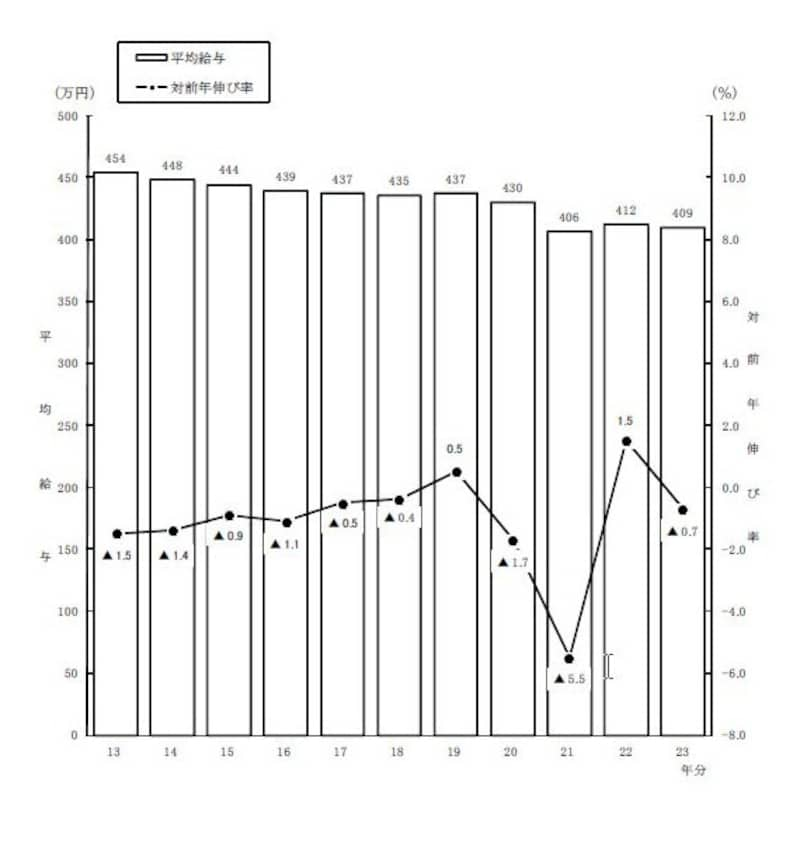

また、ここ10年ほど、民間会社から受け取る給与が減少傾向にあり、平成23年分のデータによると、その平均年収は409万円であることが明らかにされています(画像参照)。つまり、できる限り節税を行い、家計に回したいという各家庭のお財布事情も大きく影響しているものと考えます。

ただし、税法の制度として認められている節税はOKですが、脱税はいけません。では、節税と脱税の決定的な違いは何なのでしょうか。

節税と脱税の決定的な違い

節税と脱税の違いは、税法の要件に抵触しているかどうかです。一般的に「○○したことにして……」というように、実際の状況と相違する状況を仮装もしくは隠ぺいすると、単なる脱税ではなく、故意に行った脱税ということになります。不足している本税のほかに、重加算税というより重いペナルティが課せられる可能性が高いといえます。

引っ越したことにして住宅ローン控除を受けようとすると?

たとえば住宅ローン控除の適用において、税法の要件に抵触している可能性が高いケースを紹介しておきましょう。住宅ローン控除の要件のひとつに、「取得をした日から6カ月以内に居住し、適用を受ける各年の12月31日まで引き続き住み続けること」というものがあります。平成21年から平成25年年末まで実施の住宅ローン控除では、居住開始年が早ければ早いほど住宅ローン控除の限度額が大きいため、より多くの節税メリットを受けることができました。

確定申告で住宅ローン控除を申請するときには、居住を開始した事実を確認するために住民票を添付することになっています。実際に居住を開始していないのにも関わらず、住民票だけ先に移転させて、居住を開始をした事実をねつ造したという場合であれば、実際の状況と相違する証明を添付書類等から見破れないようにした脱税、といえるのではないでしょうか。

実際このようなケースでも、後日、「住民票は移動してあるが電気・ガス・水道等の敷設が確認されていない」「子どもの通学圏内として遠距離すぎないか」「勤務先に通勤経路の変更などが出されているか」というようなことから、居住開始の事実確認が行われることもあるようです。

税制改正によって、サラリーマンが節税しやすくなった!?>>>