2013年以降税制改正はこうなる

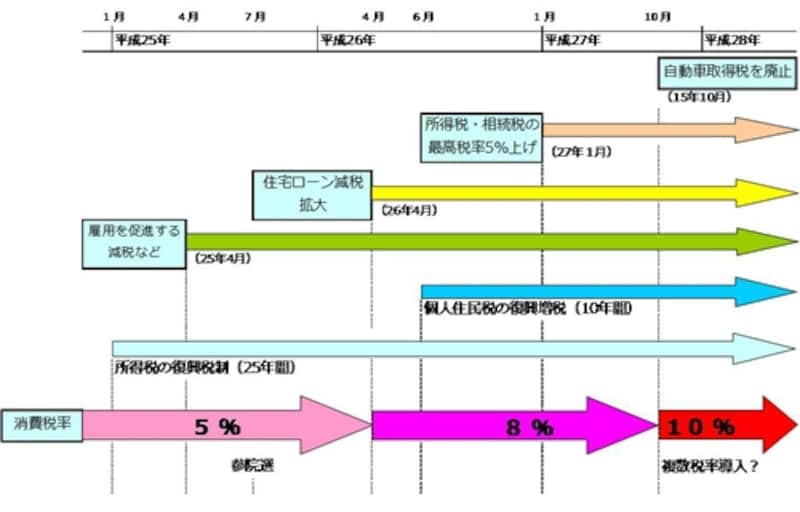

では、2013年以降の税制改正はどうなるのでしょうか。根幹にあるのは、国の財政支出が税収の範囲内でおさまっていないため、公債残高の増加についてどこかで歯止めをかけたい、ということになります。その方法論として消費税率アップがあるのですが、一方で、消費税率アップ前の駆け込み需要やアップ後の景気のトーンダウンをなるべく平準化させたいという狙いもあるため、もう既に消費税率アップに備えた経過措置が実施されています。

そのひとつの例として、住宅ローン控除の拡充と消費税率アップが連動していることが挙げられます。2014年4月から住宅ローン控除が拡充される方針が打ち出されているのですが、これは消費税率が5%から8%へ、税率アップが打ち出されている時期でもあり、拡充される要件として、住宅の価格に含まれる消費税の額が8%または10%であることとされています。消費税率は5%のまま、住宅ローン控除は拡充されたものの適用を受けることはできないのです。

もうひとつの流れとして、「貯蓄から投資へ」という流れを促進させたいという政策目的が税制面においても具現化してきます。日本版ISA、いわゆるNISAと呼称される少額上場株式等に係る配当所得及び譲渡所得等の非課税措置制度の導入ですが、これよりも大きなものとして金融所得一体課税という新たな考え方が生まれてきています。

例えば受取利息に係る税率は所得税15%・住民税5%です。FX取引に係る税率も所得税15%・住民税5%に、平成24年より一本化されました。上場株式等に係る配当所得・譲渡所得に係る税率もNISA導入に伴い、所得税15%・住民税5%に戻る予定とされています。さらに、これに特定公社債の譲渡や割引債の償還差益も2016年より所得税15%・住民税5%の税率になるとされています。

つまり、2016年の段階では受取利息、FX取引、上場株式等に係る配当所得や譲渡所得、特定公社債の譲渡や割引債の償還差益のすべてが所得税15%・住民税5%に統一されることになります。

このようなことになると、現在の税法では認められていない、例えば下記の制度が仕組み上では可能になるということです。

- 特定公社債の譲渡損と上場株式等の譲渡益の通算

- 上場株式等の譲渡損とFX取引における為替差益の通算

- 商品先物取引等の損失と上場株式等の譲渡益の通算

【関連記事】

・ 金融商品一体課税が加速?平成25年度税制改正の狙い

・ 消費税率UP前の注意点、引き上げ前の「経過措置」とは