副収入を得たら、税金は払うべき?サラリーマンが副業をする場合の税金の仕組み

国税庁「民間給与実態統計調査」によると、平成29年の給与所得者の平均年収は432万円。ここ数年ややもち返してはいるものの、おおむね逓減傾向にあり、平成12年の給与所得者の平均年収461万円から比較しても、30万円近く引き下がっています。給与がなかなか増えないのを実感している人も多いでしょう。このような状況が続くと、「何かしら副業を始めようか」「少しでも副収入を得たい」と考える人もいるのではないでしょうか。そこで、サラリーマン(会社員)が副業をする場合の税金の仕組みや、確定申告が必要かどうかについて解説します。<目次>

そもそも“副業”とは

「副業すると税金ってどれくらいかかりますか?」「副業に関する税金ってどう考えればいいのですか?」という質問をよくいただきます。ただ、明確な答えは残念ながらありません。というのも、税法上、“副業”という用語や定義がどこにもなく、算式や税率も決まっていないからです。副業というと、一般的には「会社からもらっている給与のほかにプラスアルファで稼ぐ副収入」というイメージかと思います。人によっては「正社員で働くかたわらのアルバイト収入」も副業でしょうし、「休憩時間等を利用した株などのネット取引」も副業でしょう。コラムやエッセイを書くことや、モデル等の出演料も副業になると考えられます。

しかしすでに述べたように、税法上“副業”という区分はありません。副業の種類や得た副収入の性質によって「○○所得」という区分にわけられます。この所得区分の違いで、税金の算式や計算方法、それに税率も変わってきます。

いくつかの副業の例を挙げて、具体的に説明しましょう。

本業とは別にアルバイトをしている:給与所得

正社員でもアルバイトでも、税法上は同じく「給与所得」という区分となります。したがって、この場合は本業も副業も給与所得として処理されます。税額計算の手順としては、正社員分の年収とアルバイト分の年収を合計する→その年収に応じた給与所得を算定する、という流れです。

サラリーマンが株取引をした:譲渡所得あるいは配当所得

サラリーマンが休憩時間等を利用して株取引を行い、譲渡によって損益が発生したら、「譲渡所得」として扱われます。また、売買取引はしていないが配当金を得ている場合には、「配当所得」という区分となります。したがって、株の売買をしたなら譲渡所得の、配当金を得たなら配当所得の基本算式・特例について調べ、確定申告すべきかどうか判断します。

コラムやエッセイを書いた、モデル等をした:雑所得

会社員が休日等にコラムやエッセイを書いたり、モデルをしたりした場合、その収入が小遣い稼ぎ程度であれば、「雑所得」という区分になります。また、近年、インスタグラムに投稿し、広告主からいくばくかの収入を得ているという形態もあるようですが、それも媒体が写真というだけで内容としてはコラムやエッセイを書いたという形態と同じと考えるといいでしょう。税額を計算する際は、打ち合わせや調べ物にかかった費用、現場での衣装代の自己負担分などを執筆報酬や出演料から差し引いた上で、所得をもとめます。

ネット副業をしている:雑所得

サラリーマンが休日や勤務時間外にオークションに出品して収入を得た、あるいはアフィリエイト収入を得たという場合も、その収入が小遣い稼ぎ程度であれば、「雑所得」として扱われます。ただし、「いらなくなった衣服をオークションで売った」というケースであれば、税法上は「生活用動産の譲渡」として非課税扱いです。なお、YouTubeに動画投稿をして稼ぐ、いわゆるYouTuberが得ている所得もアフリエイトで得た所得ととらえることができます。したがって、YouTubeへの動画投稿で生計を立てているというようなごく一部の方を除けば「雑所得」と考えられます。

ビットコイン等で儲けている

ビットコイン等に代表される仮想通貨で儲けている場合の所得も原則、「雑所得」になるということがタックスアンサーに記載されています。ただし、雑所得というのは基本的に「小遣い稼ぎ程度」という解釈があるため、儲けがでたら所得が増えますが、損失が出てもその損失を他の所得から差し引けないという点もあります。「ビットコイン等が暴落して、貯金が減額」しても給与所得等との差し引き(損益通算といいます)はできないので、注意が必要です。FX取引をしている:雑所得

株と同じ金融商品といっても、FX(外国為替証拠金取引)をしている場合は、「先物取引に係る雑所得等」という所得区分となります。同じく雑所得でも、上に挙げた「コラムやエッセイを書くなどして得た雑所得」とは異なり、申告分離課税となります。サラリーマン大家で家賃収入がある:不動産所得

サラリーマンの場合、いわゆるアパ・マン経営といわれるように、「相続でもらったアパートを所有している」「転勤等で空家になったマイホームを賃貸に出す」など様々なケースがあるでしょう。しかし、規模の大小にかかわらず、いずれも不動産所得という区分です。会社員の副業は「どの所得区分に属するか」の判断がまず重要です。所得区分を特定した上で、その所得の算定方法、確定申告すべきかの判断基準、確定申告の手順を調べる、という流れだからです。

冒頭で「副業すると税金ってどれくらいかかりますか?」「副業に関する税金ってどう考えればいいのですか?」といった質問に対する明確な答えがない、といったのもそのためです。

副業が会社にバレる理由

「副業を行いたいが、会社にバレるのは困る」という人もいるでしょう。「働きかた改革」で、一部流れが変わりつつあるものの、未だアルバイト禁止という会社は多いようです。なぜ会社にバレてしまうかの仕組みを、「正社員で働くかたわらでアルバイトをしている人」を例にとってみましょう。前述したように、正社員であろうとアルバイトであろうと、税法上は給与所得という所得区分です。給与を支払うと勤務先は本人に源泉徴収票を発行するのですが、その源泉徴収票は通常、ほかにも3枚発行されます。

この3枚のうちの2枚は「給与支払報告書」という名称の書式で市区町村の税務課に送られます。市区町村の税務課は、正社員分の源泉徴収票とアルバイト分の源泉徴収票の2通が同じ人のものであると確認します。

そして例えば、正社員分の源泉徴収票に年収500万円の記載があり、アルバイト分の源泉徴収票に年収200万円の記載があれば、700万円の年収および所得の状況に基づいて住民税が課税されます。その通知が正社員として勤めている会社に行けば、「あれ? うちでは500万円の給与しか払っていないはずなのに、なぜ年収700万円になっているんだろう? ほかでアルバイトでもしているのか?」と気づかれるわけです。

マイナンバーの施行で副業がよりバレやすく?!

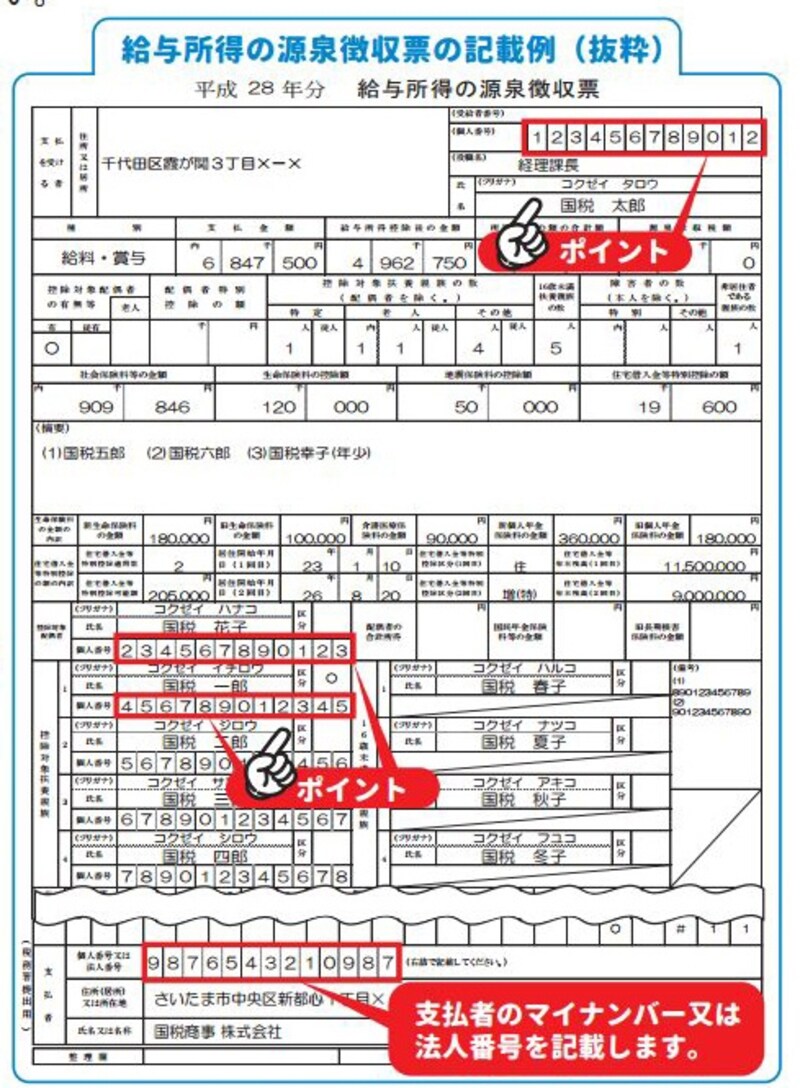

なお、平成28年より社会保障・税番号制度、いわゆるマイナンバー制度が施行されています。これにより源泉徴収票や支払調書に、給与支給者のマイナンバー、給与受給者のマイナンバー(あるいは報酬支払者のマイナンバー、報酬受給者のマイナンバー)、控除対象配偶者や扶養控除対象者のマイナンバー等が記載され、それは同様に給与支払報告書にも記載される(下図参照)ので、税務署もお住まいの市区町村の税務課も、これまで以上に所得の捕捉がしやすくなり副業が露見する可能性が高くなったといえます。副業をした場合、確定申告は必要?

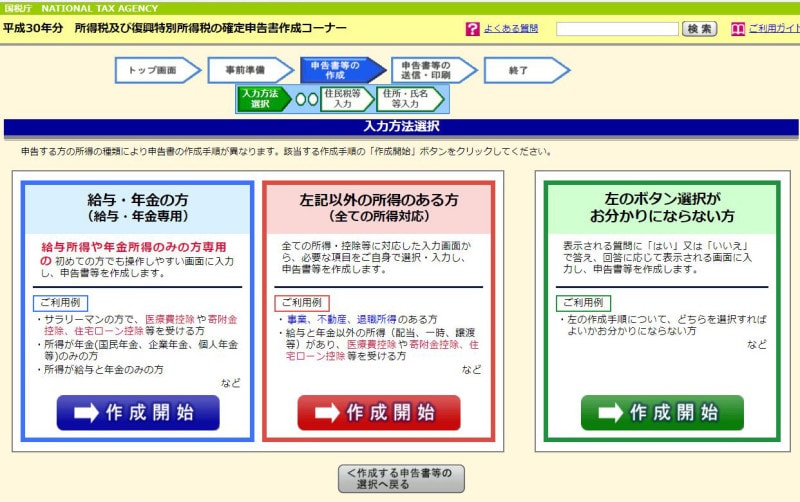

副業で所得を得ている多くのケースでは、所得税について確定申告を行わなくてはいけません。所得税は1年間のあらゆる所得の状況に応じて課税されます。たとえば2カ所から給与の支給を受けていた場合、正社員分の給料とアルバイト分の給料どちらか一方だけでは、「1年間のあらゆる所得の状況」にはなりません。具体的には、正社員分の源泉徴収票とアルバイト分の源泉徴収票の2通を添付して確定申告を行うことになります。確定申告というと難しそうに思われるかもしれませんが、国税庁の「確定申告作成コーナー」では画面の指示どおりに入力していけば自動計算で確定申告書が作成できるのでご安心を。

2カ所以上の勤務先から給与をもらっている場合は、申告書選択画面(下図参照)で「給与・年金の方」を選びます。不動産収入とか執筆収入がある方なら左記以外の所得がある方、どの類型の属するのかわからないなら、質問形式で画面の進行状況にあわせて入力できるので便利です。

副業の所得金額によっては確定申告が不要

ただし、副業している人が確定申告しないと必ず「脱税」になるかといえば、そうではありません。給与所得や退職所得を得ている人の場合、給与所得や退職所得以外の所得(※)が20万円以下であれば確定申告は不要です。また、給与所得や退職所得のない人が副業をしている場合(たとえばまったくの専業主婦といった場合など)、その年間の所得(※)が38万円以下なら、確定申告を行う必要がありません。(※)収入ではなく所得。収入金額から必要経費を差し引いた金額が20万円以下あるいは38万円以下ということ

つまるところ、「所得の区分をきっちり行い、算式に正しくあてはめて計算する」というのが、副業にかかる税金でも基本なのです。

【関連記事をチェック】

会社員の副業収入の確定申告、必要経費の書き方と提出方法は?

会社員で雑所得20万円以下の副収入でも確定申告が必要なケース