不動産所得がある人は確定申告が必要!

一般に、アパートやマンションを賃貸に出し、そこで収入を得ている場合、確定申告をしなくてはなりません。それはアパート経営やマンション経営といったある程度の規模のものでも、転勤の期間だけマイホームを賃貸に出すといった小規模のものでも同様です。ではさっそく、税務上、不動産所得として取り扱うものの範囲から見ていきましょう。

不動産所得がある人は、確定申告が必要

<不動産所得の確定申告 目次>

- 不動産所得とは何か

- 不動産所得の総収入金額の注意点

- 不動産所得の必要経費の注意点

- 不動産投資で節税するための基礎知識

- 不動産投資で節税するには青色申告をしよう

- 白色申告者についても記帳が義務化

- 青色申告特別控除が55万円に縮小に??

不動産所得とは何か?不動産所得の計算方法

不動産所得とは、不動産、不動産の上に存する権利、総トン数20トン以上の船舶、航空機の貸付けによる所得を指します。したがって、アパート経営やマンション経営による賃貸収入はもとより、通常、建物を賃貸する場合の権利金や契約の更新の対価として収受する更新料、広告のための土地や建物の一部を利用させる場合の対価なども不動産所得に含まれます。不動産所得は、以下の計算式で求めることができます。

不動産所得=総収入金額-必要経費

(※要件をみたせば上記からさらに青色申告特別控除額を差し引くことができます<後述>)

不動産所得の総収入金額の注意点

不動産所得の注意点としてまず挙げられるのが、総収入金額です。アパート経営やマンション経営というと、家賃が期日に入金されなかったり、滞留したりということも想定されます。しかし、契約または慣習により支払日が定められているものについては、その支払い日の収入を計上しなくてはいけないとされています。契約書に沿って計上するので、未収家賃が総収入金額に含まれるケースもある、ととらえておくといいでしょう。

次に、通常の家賃の数カ月分の敷金や保証金(以下、敷金等という)を収受することもあります。この敷金等のうち、不動産の貸付期間の経過に応じて返す必要がない部分の金額がある時には、貸付契約に応じて返す必要がなくなった日に収入金額に計上しなくてはなりません。貸付期間が終了するよりも前に収入に含めなくてはならない賃貸借契約も多いのではないでしょうか。

不動産所得の必要経費の注意点、経費の按分

注意したいのは、支出したものすべてが必要経費になるのではなく、収入を得るために必要な経費を計上するという点です。例えばアパート経営やマンション経営の場合、そのアパートやマンションに係る固定資産税は「租税公課」という名目で必要経費に入れることができます。しかし、転勤の期間だけマイホームを賃貸に出す場合や、自社ビルの最上階を自己の居住の用にしていて、それ以外の階を賃貸に出しているような場合には、固定資産税全額を必要経費にすることはできません。

前者の場合は、マイホームとして住んでいた期間と賃貸に出していた期間とを按分するのが適当でしょうし、後者であれば、自己の居住の用にしている部分と賃貸に出している部分の床面積を算出し、合理的な基準で配分することが適当でしょう。

たとえば、6月まで住んでいて、7月から賃貸に出したというケースでは、固定資産税のうち6ヶ月/12ヶ月は経費にならないでしょうし、延床面積200平米の物件の120平米分だけ賃貸に出していたというような場合は残り80平米/200平米に対応する固定資産税は必要経費に計上できない、というような考え方です。

同様に、水道光熱費なども場合によっては必要経費になりますが、このように居住用部分と賃貸部分が混在しているケースでは自己の居住の用にしている部分と賃貸に出している部分とをメーターを分けるなどして、収入を得るために必要な部分を抽出する必要があります。

不動産所得の必要経費の注意点、仲介手数料の取り扱いは?

賃貸用の土地及び建物を購入した際に、不動産仲介業者に対して仲介手数料を支払うケースにも要注意です。仲介手数料=支払手数料と考え、全額支出した年分の必要経費に計上しがちですが、そうではありません。仲介手数料は、土地及び建物のそれぞれの取得価額に算入されることが国税の質疑応答事例にも示されているので、結果としては以下のようになります。

- 仲介手数料のうち建物部分に相当するもの……建物の取得価額に算入され減価償却の手続きを経て費用化

- 仲介手数料のうち土地部分に相当するもの……土地の取得価額に算入されるため、支払手数料等に算入し費用化するのは誤り

このケースでは、

- 300万円×4千万円/1億円=120万円……建物の取得価額に算入され減価償却の手続きを経て費用化

- 300万円×6千万円/1億円=180万円……土地の取得価額に算入されるため費用化できず

減価償却とは? 不動産投資で節税するための基礎知識

不動産所得を算定するためには、「減価償却」という考え方を理解しておく必要があります。減価償却とは、使用や時の経過に応じて価値が減少するものに対しては、その価値の減少を見積もって必要経費に計上する、という考え方です。例えばある建物が10年しか耐久性がないとした場合、一年間に10分の1ずつ価値が減少すると考えます。1000万円の建物の耐久期間が10年だとすれば、1年に100万円ずつ価値が減少し、その額を必要経費に計上します。

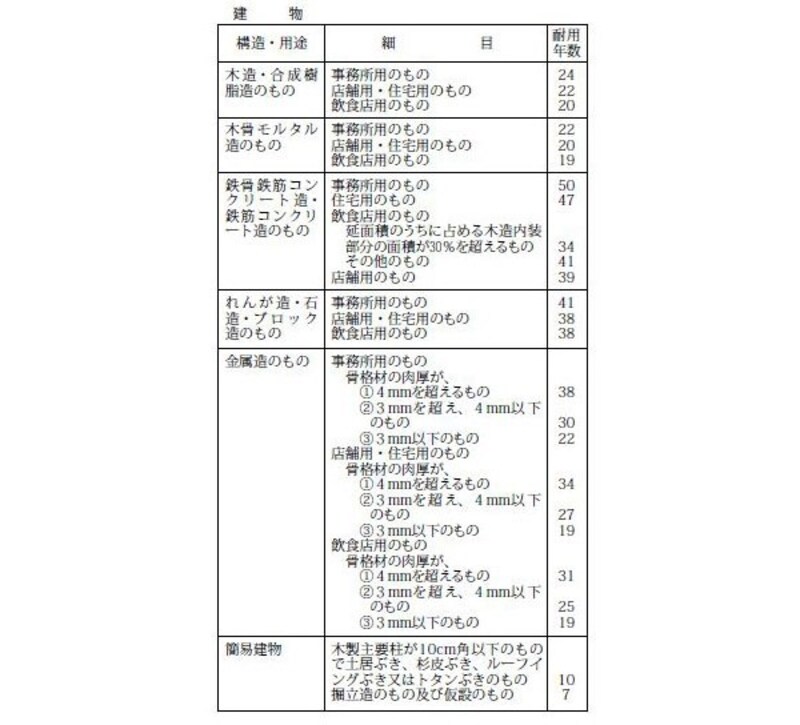

この耐久期間のことを税務上、「耐用年数」といい、上記のような方法で減価償却を計算することを「定額法」と言いますが、平成10年4月1日以降取得の建物については定額法で計算することとされています。 同じ建物でも、例えば鉄骨鉄筋コンクリート造りのマンションと木骨モルタル造りの戸建てとでは耐用年数に大きく差がありますし、用途によってもさらに細分化されています。

中古資産を取得した場合には耐用年数の短縮も認められています。

例えば、築年数25年の木造アパートを居住用の賃貸に出したとします。この場合、木造アパートを居住用の法定耐用年数は22年なので法定耐用年数の全部を経過した資産を賃貸に出していることになるので、耐用年数は以下のように算定されます。

法定耐用年数の全部を経過した資産……その法定耐用年数の20%に相当する年数

つまり

22年×0.2=4.4年→4年(算出した年数に1年未満の端数があるときは切り捨て)

賃貸用の不動産の構造や用途を頭に入れておくことは、不動産所得の計算上ポイントとなるだけではなく、「減価償却が終わったあとも融資が残る」というのは不動産投資という観点からみてもあまり望ましいことではないので留意する必要があります。

法定耐用年数の一部を経過した資産の耐用年数の算定はやや複雑なので、場合によっては専門家に相談してみるのもいいでしょう。

不動産投資で節税するには青色申告を

節税するための方法については、まずは青色申告の承認申請書を提出し、規模の小さいうちから青色申告による確定申告をしておくことです。詳しくは「個人事業者の白色申告と青色申告はこれだけ違う」も参考にして下さい。不動産事業が大きくなり、事業的規模(不動産所得だけで生計が成り立つ規模のこと。5棟10室といった形式基準があります)になったとします。すると「青色事業専従者給与」といって、青色事業専従者給与の届出を提出するなど所定の手続きを取ることで、不動産経営を手伝ってくれている親族への給料を支払った場合に必要経費にできるのです。

また、規模の小さいうちから複式簿記による記帳をしておくことも重要です。複式簿記というと、会計の知識がないと難しく感じられるかもしれませんが、要は不動産賃貸のための通帳を1冊作成し、収入も支出もすべてその通帳内で管理するということです。家賃はすべてその通帳に入金し、関連すると思われる経費はすべてその通帳から出金します。

そのようにしておけば、確定申告期に行う処理は、必要経費にならないものを合理的な基準で除外することと減価償却費を計上することです。それらを財務パッケージソフトなどを利用して入力すれば立派な帳簿が作成されます。

さらに、青色事業専従者給与のみならず、65万円の「青色申告特別控除」が活用できます。青色申告特別控除とは必要経費のほか、さらに65万円まで総収入金額から差し引ける制度のこと。青色事業専従者給与の活用と65万円の青色申告特別控除の活用は、不動産所得の節税の2本柱といっていいでしょう。

ただし、青色事業専従者給与を支給した配偶者や親族は、103万円以下の給与でも配偶者控除や扶養控除の対象外となります。所得控除の適用がなくなることも考慮した上で、青色事業専従者給与の支給額を決定することが重要です。詳しくは「青色事業専従者給与と配偶者控除、どちらが得?」を参考にしてください。

白色申告者についても記帳が義務化

なお、平成26年1月から白色申告者についても記帳義務、つまり帳簿を記入することになりました。「青色申告って記帳が面倒では」という印象は過去のものといっていいでしょう。この規定は不動産の貸付規模によらず、不動産所得を行うすべての方を対象としているので「サラリーマンが一時的に空家になったマイホームを貸し出す」といった場合でも適用されます。

もちろん、青色申告特別控除65万円の適用を受けるには、5棟10室基準に代表されるような事業的規模であること、さらに複式簿記で損益計算書と貸借対照表を添付した申告書を期限内に提出することが必要です。とはいえ、事業的規模でなくても青色申告特別控除10万円の適用は可能であり、どちらも記帳義務は課されています。これを機に、節税も兼ねて青色申告への切り替えを検討してもいいでしょう。

青色申告特別控除が55万円に縮小に??

なお、2020年分の所得税の申告(2021年3月期申告)から青色申告特別控除額が65万円から55万円に縮小される税制改正が発表されています。ただし、従来の青色申告特別控除額65万円の適用要件に加えe-Tax (電子申告)による申告

または

電子帳簿保存

のいずれかを行っていれば、引き続き 65 万円の青色申告特別控除が受けられることとされています。

現状、青色申告特別控除65万円の適用を受けている方で、申告書を手書きで行っている方や国税庁確定申告書作成コーナーを活用し申告書を作成しプリントアウトした申告書を作成している方は2020年分の所得税の申告(2021年3月期申告)からは65万円の青色申告特別控除が55万円に縮小されてしまうので、注意してください。