復興特別税は、東日本大震災の復興のために施行中

東日本大震災の被災者救援の財源確保を目的に「東日本大震災からの復興のための施策を実施するために必要な財源の確保に関する特別措置法」(以下、復興財源確保法)が、平成23年12月2日に公布・施行されていて、現在でも施行中です。

復興特別税の対象となる税目は、所得税と住民税。税率やいくらか、実施期間はいつまでかなどを解説

<復興特別税 目次>

復興特別所得税とは?税率・実施期間はいつまでか?

本来の所得税額に2.1%の税率を乗じた金額を「復興特別所得税」として、平成25年(2013年)1月1日から令和19年(2037年)12月31日までの25年間、導入することが定められています。増税幅は2.1%と比較的小さいのですが、仮に復興特別所得税が導入された時点で40歳、定年退職が65歳となると、退職時までずっと復興増税期間となります。

復興特別住民税とは?増税額はいくら?

住民税にも復興特別税が加算されています。復興特別税が加算されるのは住民税の「均等割」部分で、増税額は以下のとおりです。- 道府県民税の均等割 1000円→1500円

- 市町村民税の均等割 3000円→3500円

復興特別税で、給与から差し引く源泉徴収業務はこう変わる

復興特別税の導入で真っ先に影響を受けるのが、給与から差し引かれる「源泉所得税」です。平成25年1月以降に支払われる給与については、復興特別税が導入される前の源泉徴収税額表が使用できません。国税庁のサイトでは、最新の源泉徴収税額表が公表されているので、常にチェックするようにしましょう(現状で、最新のものは令和2年源泉徴収税額表です)。

復興特別税で、報酬から差し引く源泉徴収実務はこう変わる

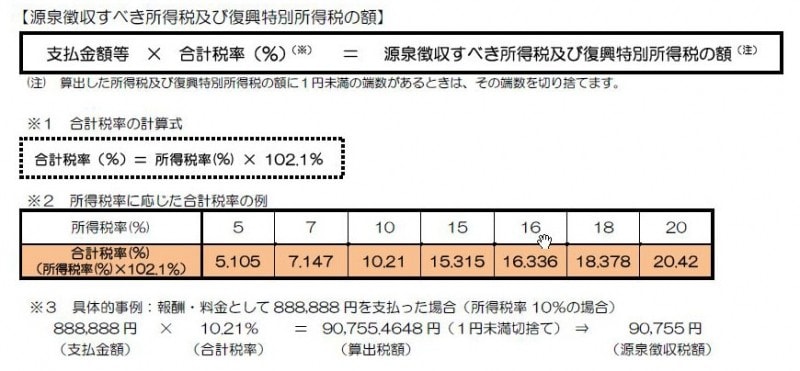

次に注意しておきたいのが、報酬など源泉所得をしなくてはいけない取引です。2.1%の税率を乗じた以後の源泉徴収すべき所得税率(=合計税率)は図のとおりです。例えば、報酬料金として88万8888円支払う際の源泉徴収実務を考えてみましょう。

●復興特別所得税の導入前

従来、所得税率は10%だったので、次のように計算していました。

- 源泉徴収税額=88万8888円(支払金額)×10%(所得税率)=8万8888円

- 手取り額=88万8888円(支払金額)-8万8888円(源泉徴収税額)=80万円

一方、合計税率10.21%が適用されると、計算結果は次のようになります。

- 源泉徴収税額=88万8888円(支払金額)×10.21%(合計税率)=9万755円(1円未満切り捨て)

- 手取り額=88万8888円(支払金額)-9万755円(源泉徴収税額)=79万8133円

復興特別所得税は消費税込みで計算?消費税抜きで計算?

また、実務上よく受ける質問のひとつに「復興特別所得税は消費税込みの金額が基準になるのか?あるいは消費税別(つまり本体価額)の金額が基準になるのか?」があります。この場合、原則として、報酬・料金として支払った金額の全部、すなわち、消費税込みの金額が復興特別所得税の対象となるのですが、一方で、報酬・料金等の金額と消費税の額とが明確に区分されている場合には、消費税等の額を除いた報酬・料金等の金額、つまり税抜きの金額を源泉徴収の対象としても差し支えないという方法も認められています。

たとえば、あるライターさんからの請求書に、報酬11万円とだけ記載されていた場合には、源泉徴収税額は11万円の10.21%相当額である1万1231円となります。

これに対して、その請求書に、報酬10万円、消費税1万円と記載されており、報酬金額と消費税の額とが区分されている場合には、源泉徴収税額は報酬10万円の10.21%相当額である1万210円となります。

請求書を発行する側からみれば、差し引く源泉所得税が少なければ、その分、手取り金額は多くなるのでおさえておきたい実務ポイントのひとつです。

「手取りでいくら」にするための計算方法は?

では、「手取りで11万円」というような取引の場合、どう考えればいいのでしょうか(参考:「復興特別所得税(源泉徴収関係)Q&A」)。次のように、合計税率を考慮して割り返した金額を額面にしないといけないことになります。

- 支払金額=11万円(手取り額)÷{100%-10.21%(合計税率)}=12万2508円(1円未満切り捨て)

- 源泉徴収税額=12万2508円(支払金額)×10.21%(合計税率)=1万2508円(1円未満切り捨て)

「手取り11万円」という商談が成立した場合も、算定方法は同様なので、「89.79%で割り返す」といったこのパターンのように、ある程度、算式化したものを用意しておくと便利かと思います。

復興特別税で金融商品の税制はこう変わる

金融商品についても、上記で紹介した合計税率が、現行の税率にとってかわることになります。主な金融商品の復興特別税導入後の税率は次のとおりです。■利子所得

所得税15%・住民税5% → 所得税15.315%・住民税5%

■上場株式等の譲渡所得、配当所得

所得税15%・住民税5% → 所得税15.315%・住民税5%

■国債・地方債・公募公社債・上場会社の公社債といった特定公社債

所得税15%・住民税5% → 所得税15.315%・住民税5%

■割引債の償還差益

発行時に所得税18% → 所得税18.378%

■FXに対する税率

所得税15%・住民税5% → 所得税15.315%・住民税5%

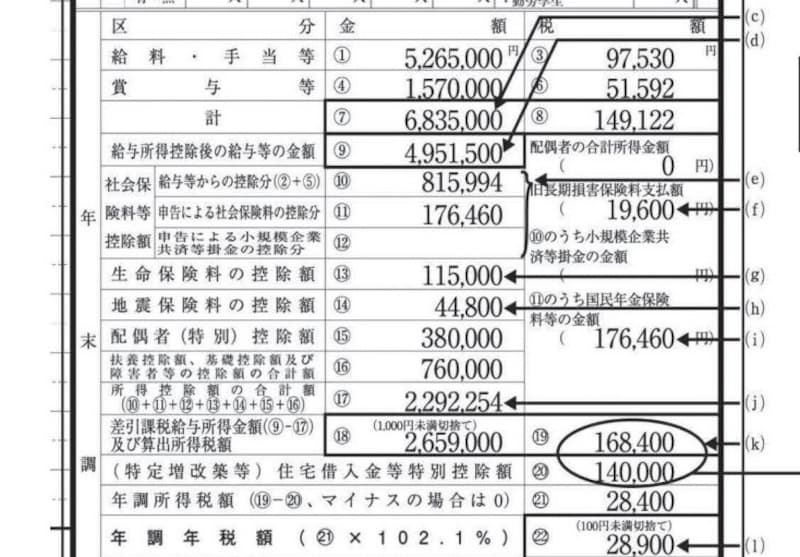

復興特別所得税は確定申告にも影響

当然のことながら、復興特別税は年末調整実務や確定申告書の記載にも影響を及ぼしています。年末調整時の給与計算においては、下記のとおり最終的に年調年税額をもとめる際に本来の税額に2.1%が乗じて算定され(源泉徴収簿の記載では×102.1%と表記)復興特別所得税込みの最終税額が算定される仕組みとなっています。

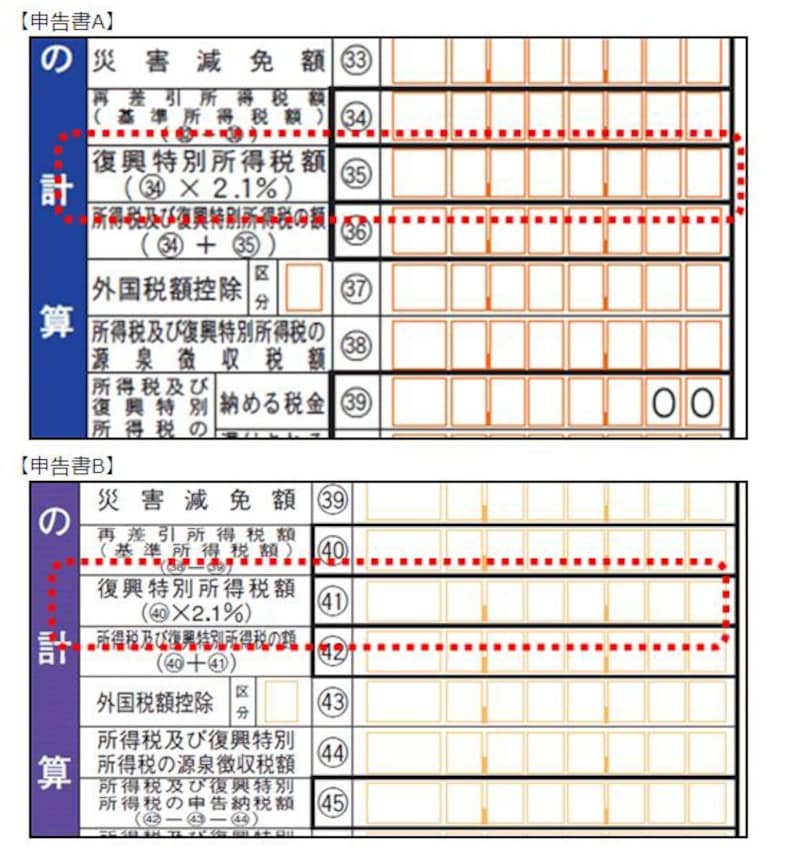

また確定申告書の記載様式も、所得税の申告書A様式あるいはB様式において復興特別所得税に運用が開始されて以後、その記載箇所が新設され、計算漏れがないような様式に変更されています。 しかし復興特別所得税が導入されてから間もない、平成25年分確定申告においては約45万7000人、平成26年分確定申告においても約7万人の記載漏れがあった、という統計も発表されています。確定申告作成コーナーを利用して申告書を作成する場合には、自動計算されるのですが、特に「手書き」で申告書を作成する人は、復興特別所得税の記載ミスや記載漏れには注意してください。

【関連記事】