- 配偶者控除の上限が拡大されたのではなく、配偶者特別控除の適用幅が拡大

- 納税者の所得金額が増えれば増えるほど所得控除の適用幅は逓減

- 納税者の所得金額が1000万円を超えると配偶者控除も配偶者特別控除も適用外

- 給与所得控除や公的年金等控除の縮小にともない合計所得金額の判断基準が引き上げへ

2018年以降、配偶者特別控除が拡大、38万円控除は年収150万円まで

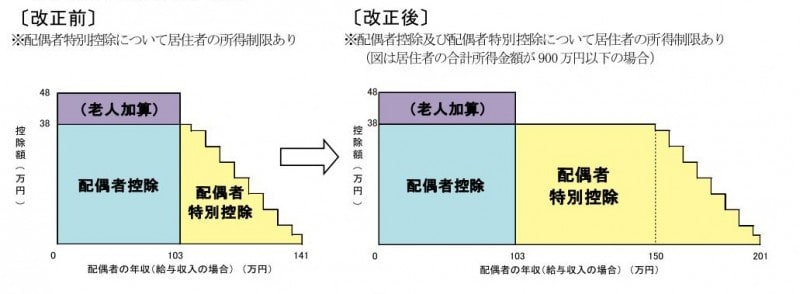

まず1つ目の「配偶者控除の上限が拡大されたのではなく、配偶者特別控除の適用幅が拡大」というポイントについては、下記の図表の通りです。 上の図表の通り、配偶者控除の適用を受けられる給与所得者の年収基準の103万円はまったく変更がされていません。一方で、配偶者特別控除の適用が受けられる範囲は従来は給与所得者の年収基準で、103万円超から141万円未満だったものが、2018年より、103万円超201万円6,000円未満と大幅に拡充がなされています。

つまり、納税者の年収が150万円以下であれば、配偶者控除であろうが、配偶者特別控除であろうが「38万円の満額控除」がとれるということです。

一方、上記の図表は上段の区分は納税者の年収1195万円以下までしか記載がなく、年収1300万円とか年収1500万円とか、年収2000万円といった方を想定していないのが見てとれます。これは「納税者の所得金額が1000万円を超えると配偶者控除も配偶者特別控除も適用外」となることを表しています。

配偶者控除の「年収103万円以下」、正しくは「合計所得金額48万円以下」

従来はよく「年収103万円以下」であれば「配偶者控除が受けられる」といわれました。2018年の税制改正によりそれは、「年収150万円以下」であれば「38万円の満額控除が受けられる」と置き換えるといいでしょう。しかし、「年収103万円」とか「年収150万円」とは、税法のどこを見ても書いてありません。正しくは「合計所得金額48万円以下」あるいは「合計所得金額95万円以下」という基準です。なぜ、税法の正式な解釈である「合計所得金額38万円以下」より「年収103万円以下」の方が一般的になってしまったのでしょうか。これは「配偶者の稼ぎを得る手段はたいていパートだろう」ということが前提だからです。

配偶者控除の条件が「年収103万円以下」なのは、給与所得のみの場合

パートによる収入は、税務上、給与所得という所得区分となります。給与所得であれば給与所得控除(図表参照)として最低55万円差し引くことができます。年収が103万円ちょうどの場合、所得は以下のように算出されます。

103万円(給与の収入金額)-55万円(給与所得控除)=48万円(給与の所得金額)

2020年以降、給与所得控除が縮小で、配偶者控除や配偶者特別控除は……

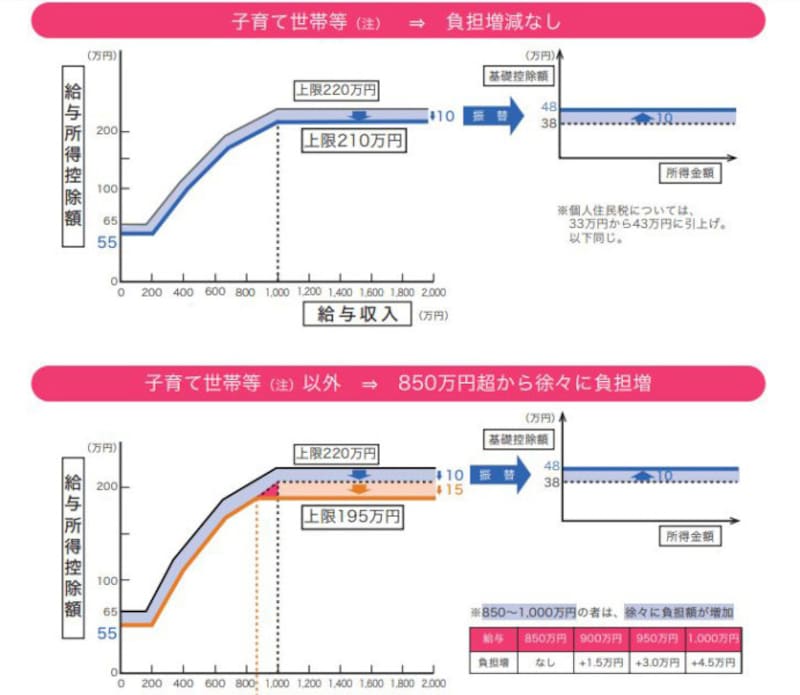

2020年より給与所得控除がおおむね10万円引き下げられたのとバランスをとるために合計所得金額要件も38万円から48万円に引き上げられています。

まず、給与所得控除の縮小の概要のイメージは図のとおり。 つまり、給与所得控除が縮小された影響で、合計所得金額が高く算定されてしまいます。その税制改正とバランスをとるかたちで、配偶者控除や配偶者特別控除、扶養控除の所得要件も現在は以下のようになっています

- 配偶者控除……所得金額48万円以下

- 配偶者特別控除……所得金額48万円超・133万円以下

- 扶養控除……所得金額が48万円以下

「年収103万円以下」でなくても、配偶者控除を受けられる!?

「年収103万円以下」という基準が給与所得を前提としたものならば、配偶者控除を受けられる他の基準はないのでしょうか。たとえば、公的年金受給者の場合にはその基準は103万円よりも上がります。公的年金受給者の所得も、収入金額から「公的年金等控除額」(表参照)を差し引いて算出します。 公的年金等控除額は、年金受給者の年齢が65歳未満と65歳以上とで次のように分かれます。

- 65歳未満 最低60万円

- 65歳以上 最低110万円

158万円(公的年金の収入金額)-110万円(公的年金等控除額)=48万円(公的年金の所得金額)

年収基準で見れば、103万円以下ではなく「158万円以下」が配偶者控除を受ける条件になるのです。

配偶者控除が受けられる配偶者とは? その他の要件

以上、パートやアルバイト収入を得ている配偶者、および公的年金を受け取っている配偶者についてみてきましたが、その他の要件についても整理しておきましょう。- 婚姻の届け出がある配偶者であること

配偶者控除の対象とできる配偶者とは、婚姻関係のある配偶者です。いわゆる内縁関係の人、事実婚の人は含みません。 - 納税者本人と同一生計であること

「同一生計」とは税法独特の言い回しなのですが、必ずしも「同居」でなくてもかまいません。子どもの就学や親の療養のため別居をしているケースであっても、生活費、学資金、療養費等の送金が行われている場合には「同一生計」となります。もちろん、同居していて明らかに独立した生活を営んでいなければ「同一生計」として取り扱われます。 - 青色申告の専従者給与等を受け取っていないこと

夫が個人事業を行っているなら、青色事業専従者給与を必要経費に算入できる場合があります。しかし、青色事業専従者給与の支給を受けた、あるいは白色事業専従者の対象であるといった場合には、配偶者控除は受けられなくなります。

「103万円以下の青色事業専従者給与の支給なら、必要経費の算入も配偶者控除も併用して受けられるだろう」と誤解している人がいます。注意しましょう。

「結婚すれば配偶者控除が適用される」という誤解

年の中途で結婚退職すれば「配偶者控除が受けられる」という誤解もあるようなので、説明しておきましょう。 所得税の基本的な考え方はあくまでも年収です。たとえば、6月のジューンブライドに備え、5月いっぱいで結婚退職した人がいるとします。この人の退職時の給与の合計が160万円だった場合、その時点で結婚退職したとしても、所得者本人は配偶者控除を受けることはできません。160万円(給与の収入金額)-55万円(給与所得控除)=105万円(給与の所得金額)

となり、「合計所得金額48万円以下」という基準から外れるからです。

税法上の扶養と社会保険法上の扶養は別モノです

また、もうひとつの誤解として税法上の扶養と社会保険法上の扶養とを混同している人も多く見受けられます。

税法上の扶養とは「控除対象配偶者である」ことや「扶養控除の適用を受ける」ことを指しますが、社会保険法上の扶養は「(給与所得者の妻として社会保険料が免除となる)第3号被保険者になる」ことを指すので、基準も手続きも関係官庁も全く別なのです。

いままでであれば社会保険法上の扶養の基準として年収が130万円を超えると(給与所得者の妻として社会保険料が免除となる)「第3号被保険者」から外れ、「自身で保険料を負担しなくてはいけない第1号被保険者」になることだけを注意していればよかったのですが、平成28年10月より下記の要件にあてはまる方は健康保険と厚生年金が給与から差し引かれる改正がなされています。

- 勤務時間が週20時間以上

- 1カ月の賃金が8万8000円以上

- 勤務時間が1年以上見込まれること

- 勤務先の従業員が501人以上であること(2017年4月より労使の合意があれば501人未満の企業でも加入可能)

- 学生でないこと

1カ月の賃金が8万8000円以上を年換算するとおおよそ106万円になることから、巷では「106万円の壁」と呼称されていますが、社会保険法上の扶養扱いになるための新たな基準といっていいでしょう。

「給与から差し引かれるもの」という視点で考えると、所得税や住民税より、社会保険料のほうが大きい人もいるでしょう。今後とも対象者は拡大される傾向にあるので注意しましょう。

【関連記事】