振り込まれるのは所得税相当額のみ 住民税分は入金されない

「住宅ローン減税」制度によって、自分の場合は一体いくら戻ってくるのか、大原則は次の通りです。具体的に、モデルケースでご説明しましょう。<住宅ローン減税 控除額計算の大原則>

(1)住宅ローンの年末残高に、控除率1.0%をかけた金額(一般住宅の場合)

(2)住宅ローンの名義人が当該年1年間(1月~12月)に実際に徴収された所得税額、

および、翌年の個人住民税額の合計額

なお、個人住民税の控除額は「当該年分の所得税の課税総所得金額×5%」相当額(最高9万7500円)を上限とし、所得税から控除しきれない場合に住民税から控除されます。

⇒ 上記(1)または(2)のどちらか少ない金額が、ご本人の控除対象額となります。

<モデルケース1>

分譲価格4000万円(税込み)の新築マンションを、頭金500万円、住宅ローン3500万円(2009年末時点の残高は3400万円)組んで購入し、2009年中に入居した。この場合、ローン名義人の2009年中の年収が700万円、その年収から各種控除や社会保険料を差し引いた課税総所得金額が300万円(徴収された所得税額は20万円)、翌2010年分の住民税が30万円とすると、上記の大原則から

(1)34万円(年末残高3400万円×控除率1.0%)

(2)29万7500円(所得税20万円+住民税の上限額9万7500円)

となり、29万7500円が初年分の住宅ローン減税の対象金額となります。くれぐれもローン残高の1%相当額が必ず減税されるわけではない点、誤解のないようにしなければなりません。加えて、実際に還付される(入金される)金額は所得税相当額の20万円のみとなる点も、注意が必要です。

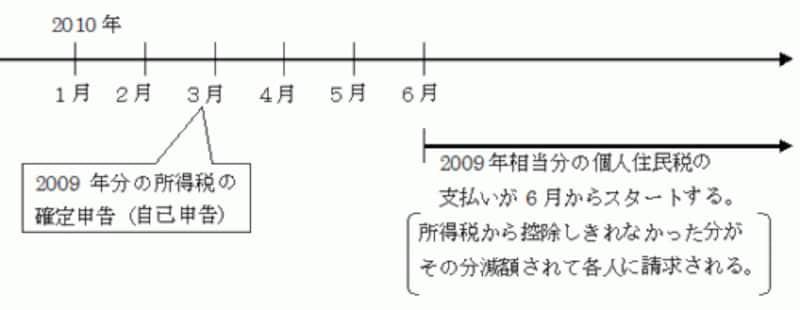

というのも、住民税はその人の“前年”1年間(1月~12月)の所得に応じて計算されます。モデルケースでは2009年分の所得に応じて2010年分の住民税が計算されます。つまり、1年という時間差が生じるのです。そのため、市区町村がまだ納付されていない住民税を「住宅ローン減税」制度を通じて前払いする(立て替える)ことは不可能で、結果として、2010年分の住民税額がモデルケースでは9万7500円“減額”(相殺)された形で本人に請求されます。

収入合算では「持分割合」と年収による「出資割合」を区別して計算

次に、収入合算(連帯債務)して住宅ローンを組んだ場合、夫婦2人とも住宅ローン減税の対象になることは分かっていても、夫と妻それぞれがいくらずつ減税されているかまでは分からないものです。そこで、ここでもモデルケースを使ってご説明します。<モデルケース2>

分譲価格4000万円(税込み)の新築マンションを、頭金500万円、住宅ローン3500万円(夫婦の連帯債務)組んで購入し、2010年中に入居した。夫の年収は700万円、妻の年収は300万円で、頭金は全額、夫が単独で支払った。マンションの持分割合を夫:妻=1:1(半々)とした場合、住宅ローン減税の対象となる借入金額はそれぞれいくらになるか?

まず、夫婦の年収割合から住宅ローンの借入金割合は夫:妻=7:3と考えるのが妥当です。そして、この7:3を基礎に、夫の住宅ローン減税の対象となる借入金額を計算します。分譲価格4000万円のうち、夫の持分割合は2分の1ですので、夫がマンション購入のための借入金として負担すべき金額は本来、(A)1500万円(分譲価格4000万円×50%-頭金500万円)となります。ところが、住宅ローンの借入金割合は夫:妻=7:3と考えられることから、実際は住宅ローン3500万円×0.7=(B)2450万円を夫は負担しなければなりません。その際、持分割合を超えた超過部分は住宅ローン減税の対象外となることから

夫の住宅ローン減税の対象となる借入金額:(A)1500万円

となり、差額(B-A)950万円は妻が持ち分(2分の1)を取得するために夫が妻に代わって負担する夫の借入金となります。この950万円は住宅ローン減税の対象になりません。

同様に、妻は住宅ローン3500万円×0.3=(C)1050万円を負担することになります。この金額は妻の持分割合(分譲価格4000万円×50%)の範囲内なので、そのまま(C)1050万円が妻の住宅ローン減税対象金額となります。

そして、夫は(A)1500万円、妻は(C)1050万円を基礎に、住宅ローン減税の減税額が計算されることになります。

【住宅ローン減税2009年 確定申告に関する記事】

「住宅ローン減税」確定申告09年/適用条件

「住宅ローン減税」確定申告09年/必要書類

「住宅ローン減税」確定申告09年/リフォーム

「住宅ローン減税」確定申告09年/申告書の記入方法

「住宅ローン減税」09年 ケース別 還付額一覧/単身世帯など

「住宅ローン減税」09年 ケース別 還付額一覧/扶養家族あり

住宅ローン減税09年 転勤後の「再適用」条件が緩和される

意外と勘違いしやすい「住宅ローン減税」の盲点