小規模企業共済掛金控除、記入のツボ

これは小規模事業者の退職金制度として国がバックアップしているものです。年末調整時の処理において給与天引きされているのであれば、勤務先が把握しているので問題はありませんが、本人が直接支払ったものについては金額の多少に関係なく、控除証明書を年末調整時の添付書類として勤務先に提出します。

この控除証明書は11月中旬に郵送されてくることが多く、年の納付見込み額が記載されています。郵送された時点で納付が済んだものだけでなく、年額が控除の対象とできますので、その旨を申告書にも記入することとなります。

ただし、加入初年度は控除証明書の発手続きが間に合わないということも実際にはあるようです。この場合、金融機関の窓口などから振り込んだことを証する書類を、年末調整時の添付書類として勤務先に提出してください。

生命保険料控除・地震保険料控除記入のツボ

こちらはいま支払っている保険が生命保険料控除や地震保険料控除の対象になる保険なのか、といったところがまずは気になるところです。ですが、その商品が生命保険料控除や地震保険料控除の対象となる保険であるかどうかは、上記の小規模企業共済掛金控除と同様に、控除証明書があれば問題ありません。

逆からみれば、控除証明書が発行されていない保険や控除の対象とはならない保険ということが考えられます。10月中旬から11月初旬にかけて郵送されてきてますので、きちんと保管していくことが重要です。

したがって、生命保険料控除も地震保険料控除も記入ポイントは、控除証明書に記載されている以外の項目ということです。生命保険料控除の対象となる保険の要件として、保険金の受取人が本人もしくは配偶者や親族となっていることが要件ですが、受取人の記載まで控除証明書にはなされていないのが通常です。

受取人が確認できる書類(保険証券など)を手許に用意して正確に記入しましょう。

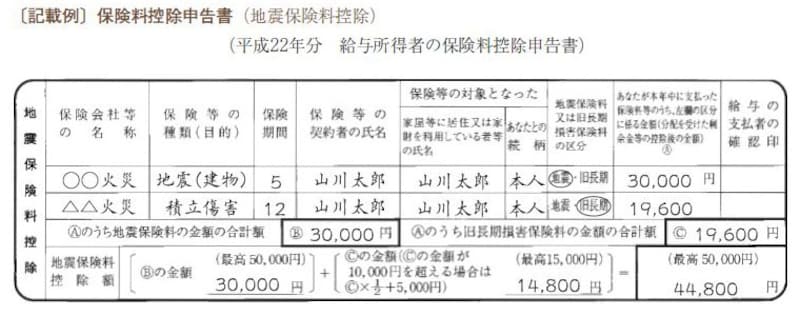

地震保険料控除の記入ポイントはひとつの契約書から、地震保険料控除にも旧長期損害保険料控除にも記載することはできないということです。

ひとつの保険契約の中で地震保険に対応する部分と旧長期損害保険料控除に該当するものがあれば、いずれか一方を選択して控除額を計算することになります。

もし、年末調整で「申告漏れ」があったとしても、まだまだ、節税のチャンスとして確定申告や還付申告が残されています。年末調整処理後に控除証明書が発見された方などは、ぜひ、確定申告を検討されてみてください。

▼関連リンク

・扶養控除申告書記入のツボ [All About 暮らしの税金]

・配偶者特別控除申告書記入のツボ [All About 暮らしの税金]

・保険料控除の落とし穴 [All About 暮らしの税金]

・生命保険料控除の書き方と注意点 [All About 一般事務]