税制改正により消費税の課税事業者が増えている

消費税はどんな場合に戻ってくる?

また平成25年1月1日以後に開始する年または事業年度については、基準期間(※1)の課税売上高が1000万円以下であっても、特定期間(※2)の課税売上高が1000万円を超えれば課税事業者(課税売上高に代えて給与総額で判定することも可能)となる制度がスタートしています。

(※1)基準期間=原則として、個人の場合は前々年、法人は前々事業年度

(※2)特定期間=原則として、個人の場合は前年1月1日から6月30日までの期間、法人は前事業年度開始の日以後6カ月の期間

いずれにせよこの改正により、今までは免税事業者(消費税を預かっていても申告が必要のない事業者)だったが課税事業者(消費税の申告が必要な事業者)に該当する、というケースが急激に拡大しました。

一方で、私のところでも「うまくすれば消費税の還付が受けられると聞きました」「消費税の還付を受けられるような、上手な起業の方法について教えてほしい」といった相談を数多く受けるようになりました。

今回は、消費税が「納付」になる場合と「還付」になる場合の仕組みを紹介しましょう。

消費税が「納付」になるパターン

一般課税の消費税を計算する際のおおまかなイメージは図1のとおりです。課税売上高に含まれる消費税と、仕入税額控除できる消費税との差し引きで消費税が計算されます。このとき、課税売上高に含まれる消費税が仕入税額控除できる消費税より多ければ、消費税が「納付」となるのです。

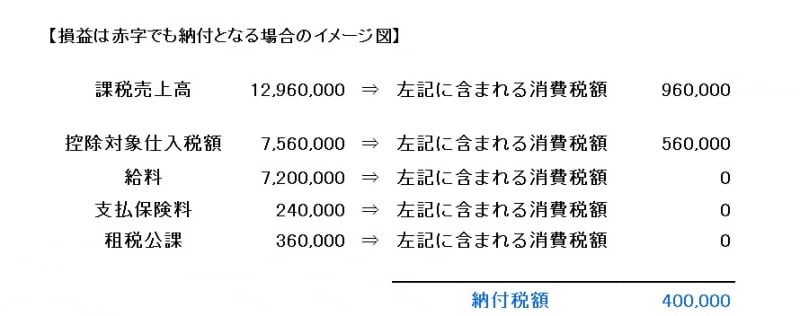

また図2は、損益は赤字であっても消費税は「納付」となってしまう例です。給料・賞与や保険料、租税公課などは消費税が課税されない取引であるため、これらがいくら増加しても預かっている消費税から差し引ける消費税は増えません。

消費税が「還付」になるパターン

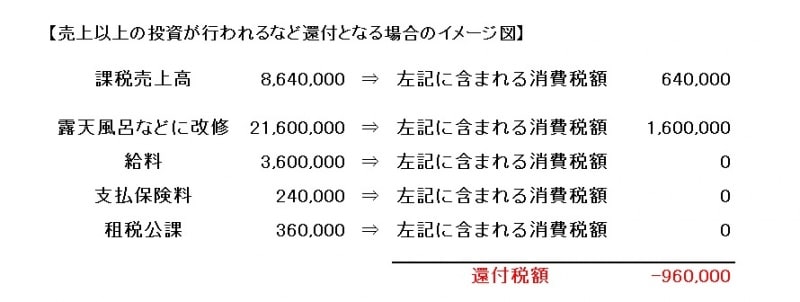

たとえば温泉旅館が、客室の模様替えをする、集客能力の見込める露天風呂を増設するなど、大規模な設備投資を行う年もあるでしょう。その改修工事の期間中に一時休業し、売上高より設備投資等に支払った消費税が多額になることも考えられます。預かっている消費税より、支払った消費税のほうが大きいというケースです(図3)。ここでのポイントも、給料・賞与や保険料、租税公課などは消費税が課税されない取引であるということです。上記160万円に消費税が上乗せされることはありません。

預かっている消費税と支払った消費税、どちらが多い?

消費税が納付になるか還付になるかは、まず預かっている消費税と支払った消費税を抜き出す作業が重要です。そして、・預かっている消費税>支払った消費税=消費税を納付する

・預かっている消費税<支払った消費税=消費税が還付される

となるのです。

いずれにせよ、消費税の申告書を提出する者、つまり消費税の課税事業者であることが前提です。消費税の課税事業者となって申告をしなければ、消費税の還付を受けることはありえません。

ただし、基準期間の課税売上高や特定期間の課税売上高や給与が消費税の課税事業者になる基準を満たしていなくても、消費税の課税事業者になることはできます。