今回は、以前クローズアップで取り上げました「繰上げ返済のポイント(基礎編)」の最後で触れた「複数の住宅ローンを利用している場合、どのような順序で返していけばよいのか」についてお話ししたいと思います。

「繰上げ返済のポイント(応用編)」です。

基礎編でお話ししたとおり、原則的な返済の順序は、以下のとおりです。

1)金利の高いローン

2)変動金利のローン

3)返済期間の長いもの

4)借入額の多いもの

上記の1)~4)のローンは、それぞれ優先的に返済されるべき理由があります。

まずは、その理由を確認しておきましょう。

1.金利の高いローン

繰上げ返済したときの利息の軽減効果が大きく、総返済額を早く減らす効果があります。

2.変動金利のローン

現在のような低金利状態が、いつまでも継続するかどうかは非常に不透明です。将来、金利が上昇したときに、返済額がアップしてしまうリスクがあります。

3.返済期間の長いもの

返済が定年退職後まで続いているような場合、最後までローンを返済できるかどうか、不安があります。

4.借入額の多いもの

11年目以降に金利が上昇する住宅金融公庫の「段階金利制度」などを利用している場合には、総返済額の軽減が大きく、有利になります。

繰り返しになりますが、上記の順序はあくまで原則論です。実際は、ケースバイケースになります。

具体的なシミュレーションをみてましょう。

<前提条件>

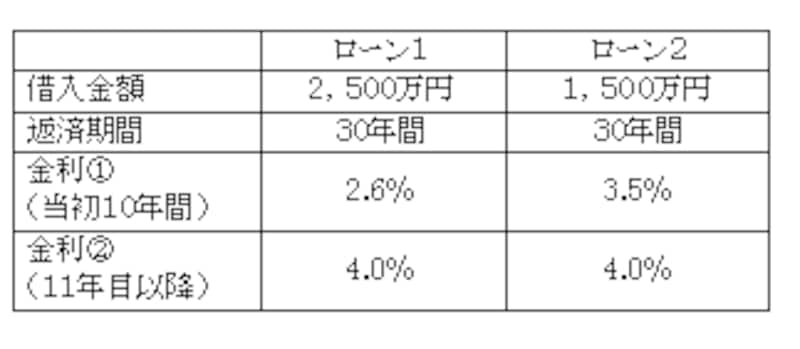

下記のとおり2つのローンを利用して借入総額4,000万円を返済しているものとします。

上記のローンを利用している人が、返済開始3年経過後に400万円の繰上げ返済を計画しました(期間短縮型を選択します)。2つのパターンでシミュレーションしてみます。

パターン1:ローン2に400万円繰上げ返済した場合

※原則どおり、金利の高いローンだけを優先的に返済

パターン2:ローン1に150万円、ローン2に250万円繰上げ返済した場合

<シミュレーション結果>

原則どおり、金利の高いローンだけを優先的に返済したパターン1よりも、パターン2の方が利息の軽減効果が大きくなりました。ちょっと意外な結果だとお感じになられたかと思います。

これは、基礎編でも触れましたが、返済開始後早い段階で繰上げ返済することによる利息の軽減効果の大きさと、前述の「借入額の多いローン」の繰上げ返済の効果によるものです。

実際は、上記のシミュレーション以外にも、金利動向の見通しや将来に対する考え方等によって、繰上げ返済の効果を最大限享受するための順序は異なってきます。

今回、何を申し上げたいかといいますと、教科書どおりに「原則的な順序」のみを押さえるのではなく、優先的に返済するべき理由をふまえた上で、「自分自身にとっての順序」を決めるべきだということです。

繰上げ返済には、ある程度まとまったお金が必要です。

少しでも得になるような繰上げ返済の方法を選択したいところです。

【関連記事】

「繰上げ返済のポイント(基礎編)」

「繰り上げ返済 vs 短期返済」

「繰り上げ返済しやすいローン?」

「ローン見直しとローン控除の関係」