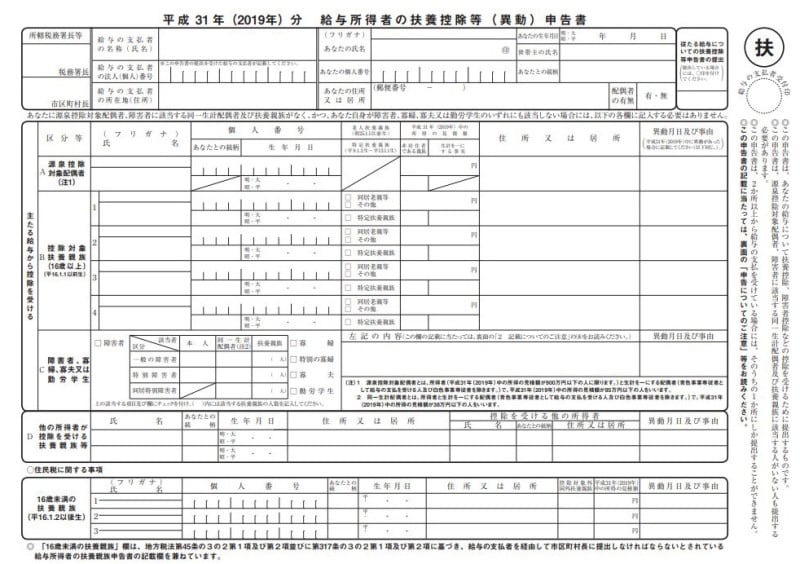

「扶養控除等(異動)申告書」他、年末調整で配布される3種類の書類

年末調整とは、自分の代わりに勤務先が行ってくれる「確定申告の簡易版」と捉えておくといいでしょう。通常、下記の3種類の申告書が勤務先から渡されます。- 給与所得者の扶養控除等(異動)申告書

扶養控除、寡婦(寡夫)控除、障害者控除などを申告するための書類 - 配偶者控除等申告書

配偶者控除・配偶者特別控除を申告する書類。平成30年以降年末調整より創設 - 保険料控除申告書

生命保険料控除や地震保険料控除、社会保険料控除、小規模企業共済等掛金控除を申告するための書類。平成30年年末調整より配偶者特別控除申告書が切り離された。

<扶養控除等(異動)申告書 目次>

扶養控除等(異動)申告書の記載内容を元に給与から源泉徴収

年末調整の3つの書類のうち「扶養控除等(異動)申告書」は、今年(平成31年)であれば、令和2年分が配布されているはずです(会社によっては平成31年分も再確認のため配布されるケースもあるようです)。これは「扶養控除等(異動)申告書」の記載内容が毎月、給与から差し引く源泉所得税に影響してくるためです。本来「扶養控除等(異動)申告書」の使途は、毎月毎月の給与計算から差し引く、源泉所得税の算定に用い、年末に行われる年末調整に再び利用される、というように活用されます。したがって、「扶養控除等(異動)申告書」は、最初の給与の支払日の前日までに勤務先に提出することとされているので、年末に配布されているのです。

扶養控除等(異動)申告書とは?記載する所得控除の種類

年末調整では、通常の確定申告で対象となる14種類の所得控除のうち、雑損控除・医療費控除・(ふるさと納税でワンストップ特例の適用した分を除く)寄附金控除を除いた11種類の所得控除について対応が可能です。中でも「扶養控除等(異動)申告書」は、主に扶養控除を中心とした人的控除について記入するものです。なお平成28年分以降の変更点としては、個人番号、いわゆるマイナンバーの記入欄が追加になっており、本人だけでなく、控除対象配偶者や控除対象扶養親族のマイナンバーを書く欄も設けられています。

扶養控除等(異動)申告書を出すことで受けられる所得控除は以下の通りです。

■扶養控除

合計所得金額が38万円以下の同一生計の扶養親族がいる場合、控除を受けられます。

(令和2年分より合計所得金額要件が48万円に引きあがります)

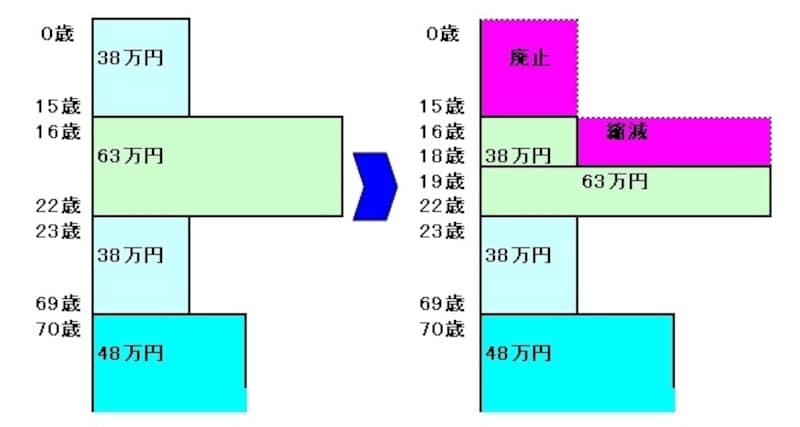

さらに、学費等がかさむと想定される年齢、つまり19歳以上23歳未満の特定扶養控除(38万円→63万円)については所得控除が加算されます。また、70歳以上の老人を扶養している場合、所得控除が加算されます(38万円→48万円)。同居していればさらに所得控除が加算される(48万円→58万円)仕組みです。

■障害者控除

身体障害者手帳・精神障害者手帳・療育手帳などの交付を受けている人自身が年末調整対象者だったり、控除対象配偶者や扶養親族にいる場合、控除が受けられます。

また、1級または2級と記載されている身体障害者手帳・精神障害者手帳の交付を受けているなどといった場合、「特別障害者」といって所得控除が加算されます。特別障害者と同居していると、特別障害者の所得控除加算に加えてさらに加算額が適用されます。

■寡婦控除

夫と死別あるいは離婚後に再婚せず、扶養親族がいる場合、控除が受けられます。または夫と死別後に再婚せず、合計所得金額が500万円以下の場合、控除が受けられます。

さらに夫と死別、あるいは離婚後に再婚せず、生計を一にする子がいて、合計所得金額が500万円以下の場合、控除が受けられると特別の寡婦といった取り扱いとなり、控除額が加算されます。

■寡夫控除

妻と死別、あるいは離婚後に再婚せず、生計を一にする子がいて、合計所得金額が500万円以下の場合、控除が受けられます。

■勤労学生控除

所得者本人が児童、生徒、学生または訓練生であり、合計所得金額が65万円以下で、給与所得以外の所得金額が10万円以下であれば控除が受けられます。

なお、源泉控除対象配偶者といって

- 納税者本人の合計所得金額が900万円以下

- 配偶者本人の合計所得金額が85万円以下

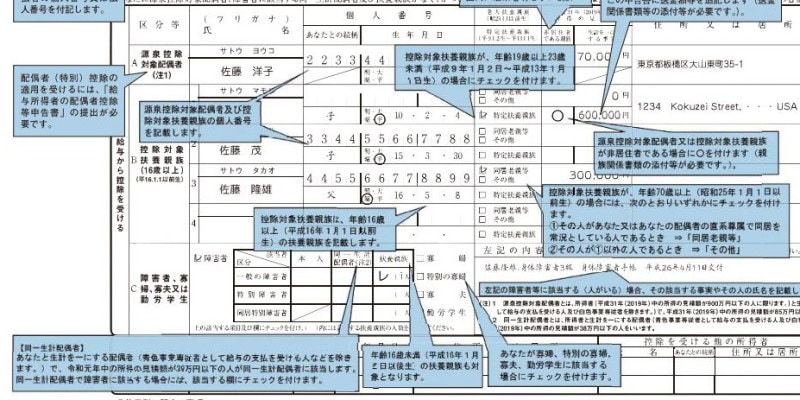

「給与所得者の扶養控除等(異動)申告書」の記入例

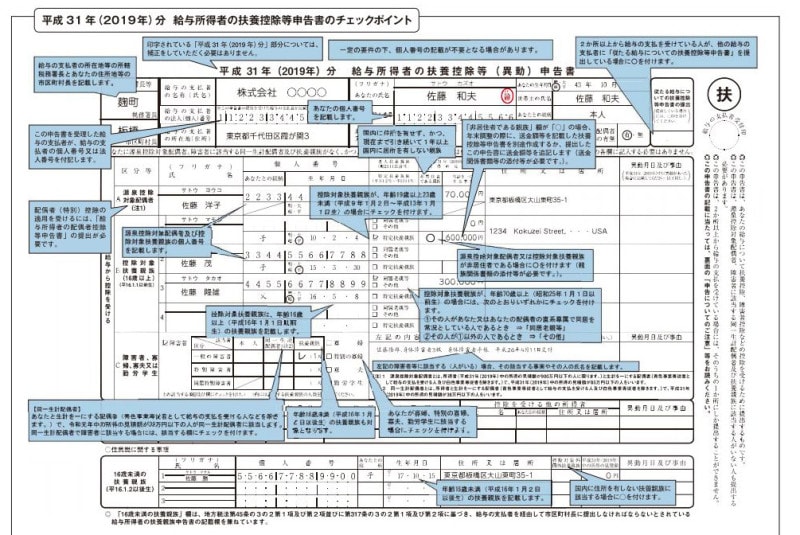

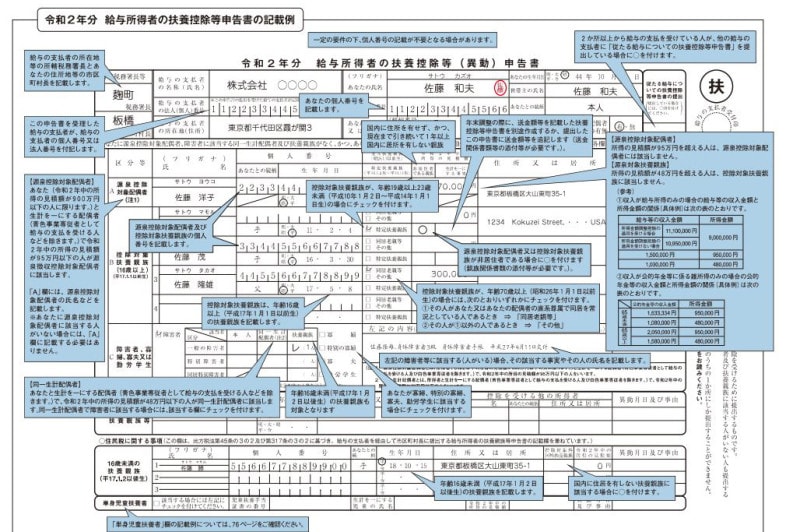

実際に「扶養控除等(異動)申告書」を記入する場合の注意点とは何でしょうか。名前や住所の他、重要となる項目は生年月日です。平成23年より、年少扶養控除の廃止や特定扶養控除の縮小といった税制改正がされています。これらの対象はいずれも生年月日で判断されます。

■扶養控除

年少扶養控除の廃止により、年齢16歳以上の人だけが扶養控除の対象となります。

- 令和2年分:平成17年1月1日以前に生まれた人が対象

- 平成31年分:平成16年1月1日以前に生まれた人が対象

■特定扶養控除

学費等がかさむと想定される特定扶養控除は、年齢19歳以上23歳未満と限定されています。

- 令和2年分:平成10年1月2日から平成14年1月1日に生まれた人が対象

- 平成31年分:平成9年1月2日から平成13年1月1日に生まれた人が対象

■老人扶養親族

老人扶養控除を受けるには、扶養対象となる親族が70歳以上という要件があります。

- 令和2年分:昭和26年1月1日以前に生まれた人が対象

- 平成31年分:昭和25年1月1日以前に生まれた人が対象

障害者控除、寡婦(夫)控除、勤労学生控除の記入例

障害者控除、寡婦控除、寡夫控除、勤労学生控除は、一般にはなじみが薄いかもしれません。これらの控除を受けるためには、該当する親族の欄に丸をつける、もしくは対象人数を記載する必要があります(下記は平成31年年末調整対応の記載例の抜粋です)。

この記載内容によれば

- 洋子さんの夫の合計所得金額は900万円以下で、洋子さん自身の合計所得金額も85万円以下

- 子どもは二人。うち一名は特定扶養親族(→特定扶養親族に✔マークあり)

- 隆雄さんは同居している父親(→同居老親等に✔マークあり)

- 扶養親族のうち、一般障害者が一名いる(一般の障害者に✔マーク、1人と記載あり)

平成28年以降の年末調整はマイナンバーもポイントに

なお、平成28年以降より年末調整はマイナンバーの運用が開始されています。はじめてマイナンバーを提示してもらう方には扶養控除等(異動)申告書にマイナンバーを記載してもらうだけでは足りず以下の方法によって番号確認・身元確認を行うという手続きが追加されています。■個人番号カードを持っている人

個人番号カードの表面と裏面のコピーを提示または提出

■通知カードを持っている人

通知カードのコピーと運転免許証やパスポートなど写真・氏名・生年月日または住所が確認できるもののコピーを提示または提出

■個人番号カードも通知カードも持ってない人

個人番号が記載された住民票の写しと運転免許証やパスポートなど写真・氏名・生年月日または住所が確認できるもの、(運転免許証やパスポートがない場合には健康保険の被保険者証と年金手帳など本人確認ができる書類2つ以上)を提示または提出となります。

ただし、身元確認については、その従業員が明らかに本人であると対面で確認することができる場合には、確認書類の提示を受ける必要がありません。年末調整の書類を回収するセクションの人が従業員の顔と名前が一致するという場合には番号確認だけで済むということになりますが、必要に応じて身元確認も行われるという対応となるでしょう。

ただし、一方ですでにマイナンバーの提示が済んでいる方であれば、勤務先側でマイナンバーの管理をしなくてはならないので「結婚して控除対象配偶者が増えた」「年少扶養親族が増えた」というように新たな変更事項がない限りマイナンバーの記載は不要となります。

年末調整とは、勤務先が行ってくれる確定申告の簡易版です。生年月日が誤っていたり、適用可能な控除に○を付け忘れたりすると、適用されるはずの控除が受けられない可能性があります。きちんと記載しましょう。

【関連記事】