従来は「扶養控除等(異動)申告書」「保険料控除申告書 兼 配偶者特別控除申告書]」の2種類であったものが、「扶養控除等(異動)申告書」「保険料控除申告書」「配偶者控除等申告書」 の3種類になっています(詳しくは「2018年分の年末調整の書類の変更点とは?用紙が3種類に!」で解説)。今回はその中でも「給与所得者の配偶者控除等申告書」の年末調整の書き方ポイントを解説します。

<目次>

年末調整の書式の役割の住み分けは

年末調整とは勤務先が納税者の代わりに行ってくれる簡易な確定申告なのですが、そのためには「私はこのような種類の所得控除を受けることができます」という申告をしなくてはいけません。年末調整の書式により担当する所得控除は違うのですが- 扶養控除等(異動)申告書……扶養控除(特定・老人・同居老親含む)、障害者控除(特別・同居含む)、寡婦控除(寡夫や特別の寡婦含む)、勤労学生控除

- 保険料控除申告書……生命保険料控除、地震保険料控除、社会保険料控除、小規模企業共済等掛金控除(iDeCo含む)

- 配偶者控除等申告書……配偶者控除もしくは配偶者特別控除のいずれかの適用が可能である場合に記載する書式

給与所得者の配偶者控除等申告書には何を記載する?

では、具体的に配偶者控除等申告書には何を記載すればいいのでしょうか。これには、2018年年末調整で運用開始となった配偶者控除および配偶者特別控除の税制改正と密接な関連があるため、まずは改正内容をおさえておきましょう。

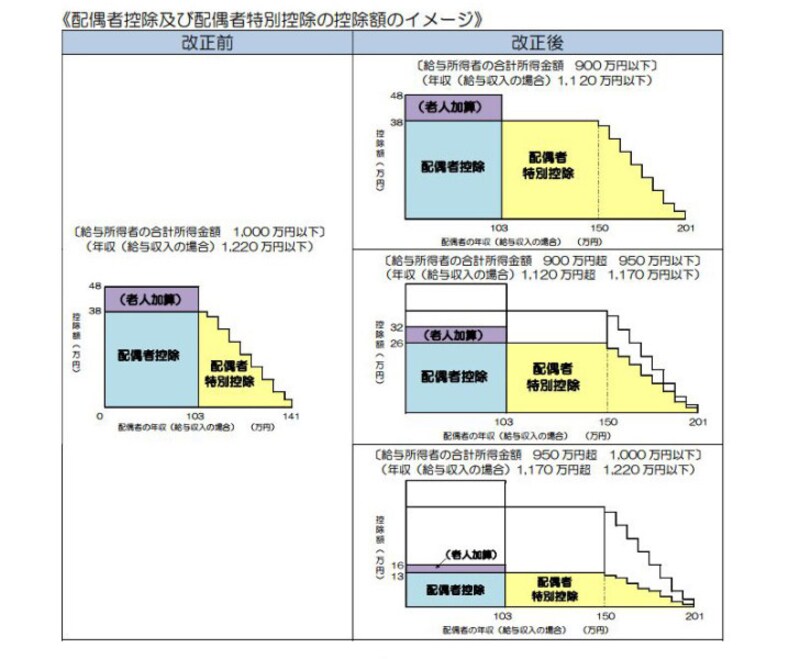

税制改正のイメージ図は下記のとおり。 ポイントは以下の3点です。

- 配偶者控除の年収上限は103万円のまま、配偶者特別控除の適用幅が拡大

- 納税者の所得金額が増えれば増えるほど所得控除の適用幅は逓減

- 納税者の所得金額が1000万円を超えると配偶者控除も配偶者特別控除も適用外

新型「配偶者控除」はこう変わった!

2018年開始の配偶者控除の概要は下図のとおり、納税者の所得金額が増えれば増えるほど所得控除額38万円→26万円→13万円と逓減し、納税者の所得金額が1000万円超の欄がないことから、納税者の所得金額が1000万円を超えると配偶者控除の適用から外れることが理解できるでしょう。新型「配偶者特別控除」はこう変わった!

- 納税者の所得金額が増えれば増えるほど所得控除の適用幅は逓減

- 納税者の所得金額が1000万円を超えると適用から除外される

新型配偶者控除、新型配偶者特別控除は、「給与所得者の配偶者控除等申告書」のここに記載

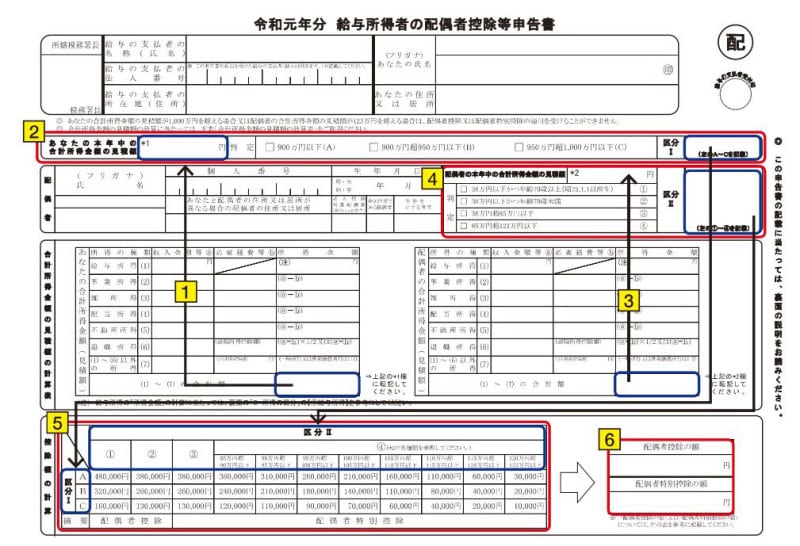

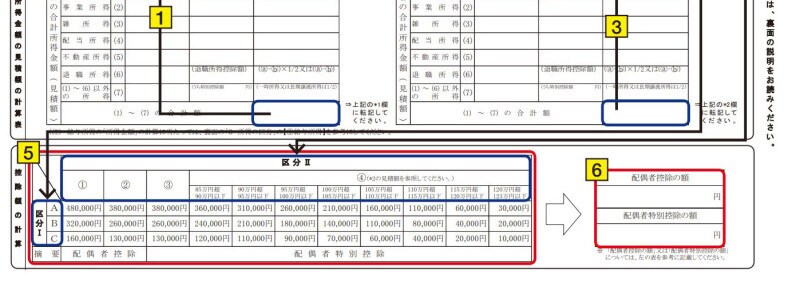

まず、給与所得者の配偶者控除等申告書の記載順ですが、- 納税者の所得の状況を記入(下記記載例 1および2)

- 配偶者の所得の状況を記入(下記記載例 3および4)

- 上記の状況から配偶者控除・配偶者特別控除の適否と金額を判断(下記記載例 5および6)

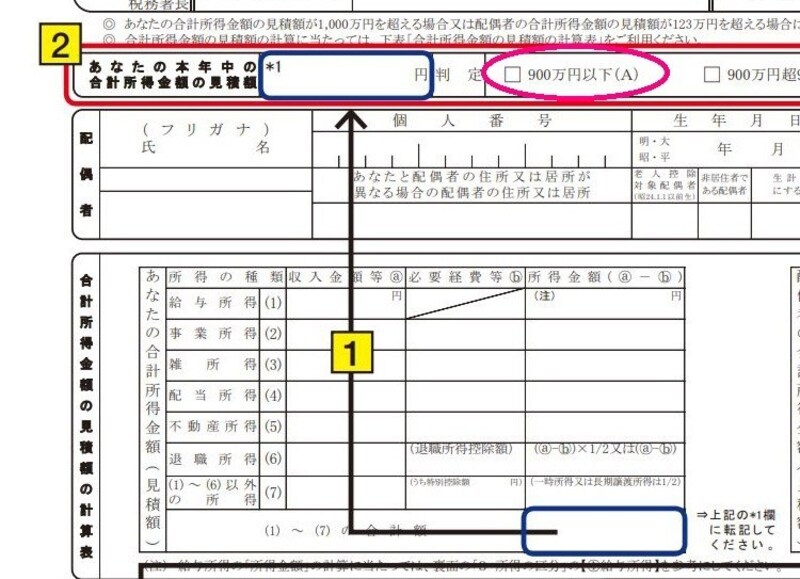

給与所得者の配偶者控除等申告書ー納税者の年収・所得等の書き方

納税者の所得の状況により適用をうけられる所得控除が相違してくるのが改正後の新型配偶者控除、新型配偶者特別控除のポイントのひとつなので、まずは納税者の年収と所得の状況を記入します。これに記入することにより□900万円以下

□900万円超 950万円以下

□950万円超 1000万円以下

のいずれかのチェックマークを付します(下記記載例 1および2)

例えば、上記の記入の結果、納税者の所得の状況が900万円以下であれば、上記の

□900万円以下(A)

という箇所にチェックマークが付されることとなります。

一方で、最高でも「1000万円以下」と記載されていることから、納税者の所得金額が1000万円を超えると配偶者控除と同様配偶者特別控除も適用がなくなり、この段階で配偶者控除等申告書への記載は不要なことが読みとれるでしょう。

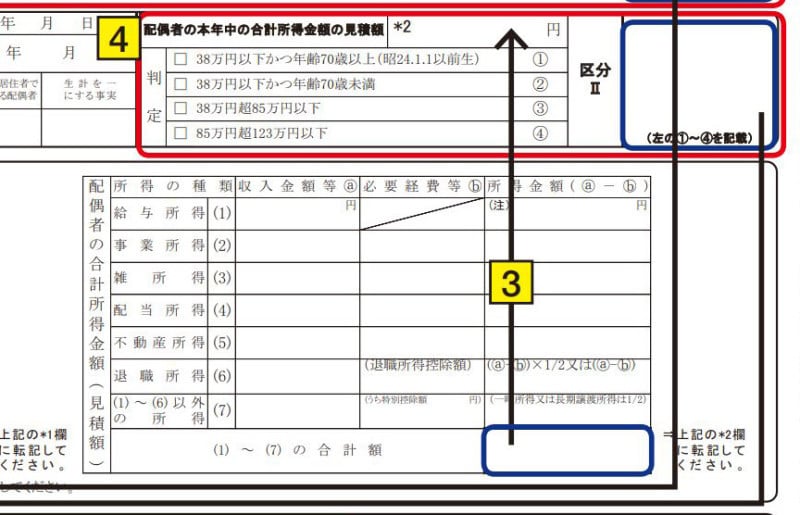

給与所得者の配偶者控除等申告書ー配偶者の年収・所得等の書き方

次に、配偶者自身の所得の見積り額を算定します。これに記入することにより□38万円以下 かつ 年齢70歳以上

□38万円以下 かつ 年齢70歳未満

□38万円超 85万円以下

□85万円超 123万円以下

のいずれかにチェックマークが付されます(下記記載例 3および4)

なお、判定のカテゴライズが最上位の4でも

□85万円超 123万円以下

までしかないことから、配偶者の所得金額が123万円を超えると配偶者控除はもちろんのこと、配偶者特別控除の適用もなくなり、この段階で配偶者控除等申告書への記載は不要なことが読みとれます。

給与所得者の配偶者控除等申告書ー納税者と配偶者の所得の状況により最終的な所得控除額が算定

この二つの条件がそろうことにより、配偶者控除もしくは配偶者特別控除の適用額が決定します。(下記記載例 5および6) このように、従来、配偶者の所得の状況のみ注意しておけばよかった配偶者控除と配偶者特別控除の適用ですが、今後は納税者の所得の状況にも適用額が左右されるので複雑になったと思われるかもしれません。ただし、所得金額900万円という基準は年収に置き換えると1120万円となります。

国税庁から発表されている民間給与実態統計調査によると2018年(平成30年)の男性の平均給与は約545万円ほどです。この統計が実態を表しているとすれば、記載例 1および2の記載はほとんどの方が

□900万円以下

という箇所にチェックマークが付されることになりますので、あとは従来どおり配偶者の所得の状況で配偶者控除もしくは配偶者特別控除の適用額が決定されるのではないでしょうか。

いずれにしても、2018年(平成30年)以降の年末調整は新設された配偶者控除等申告書で配偶者控除もしくは配偶者特別控除の適用額が判断されますので丁寧に記入してください。

【関連記事】