主人名義でローンを組み直した方がよいのでしょうか?

皆さんから寄せられた家計の悩みにお答えする、その名も「マネープランクリニック」。今回のご相談者は、結婚して住宅ローンと夫の奨学金のどちらを優先して返済したらいいのかを悩む32歳の会社員女性です。ファイナンシャル・プランナーの深野康彦さんがアドバイスします。

夫の奨学金を返済してしまった方がいい?

■相談者

くままさん

女性/会社員/32歳

東京都/持ち家(一戸建て)

■家族構成

夫(33歳)

■相談内容

はじめまして。毎回楽しく拝見しております。

この記事を読むようになってから、私自身もお金のことに興味を持ちはじめ、独学で少しずつ勉強するようになりました。どの先生の記事も素晴らしいですが、特に深野先生の寄り添うような回答を読んで温かい気持ちになります。今回相談しようと思った理由は、大きなお金の出入りがあるためです。以下、わかりづらいですがご相談したい内容をまとめました。

2年前に入籍して、昨年挙式したのですが、住宅ローンを返済するのが優先か、主人の奨学金(4万6000円/月・42歳まで)を返済するのが優先か悩んでいます。

住宅ローンはペアローンで組みましたが、仮に子どもを授かり、産休・育休に入ってしまうと、住宅ローン控除の恩恵を受けられなくなってしまいます。できるならペアローンから主人名義でローンを組み直した方がよいのでしょうか?

また、ふるさと納税をしたいと思っていますが、現在iDeCo、住宅ローン控除で控除を受けています。この状態でふるさと納税もはじめたら、住宅ローンの控除額は少なくなってしまうのでしょうか? 長々と申し訳ありません。どうぞよろしくお願い申し上げます。

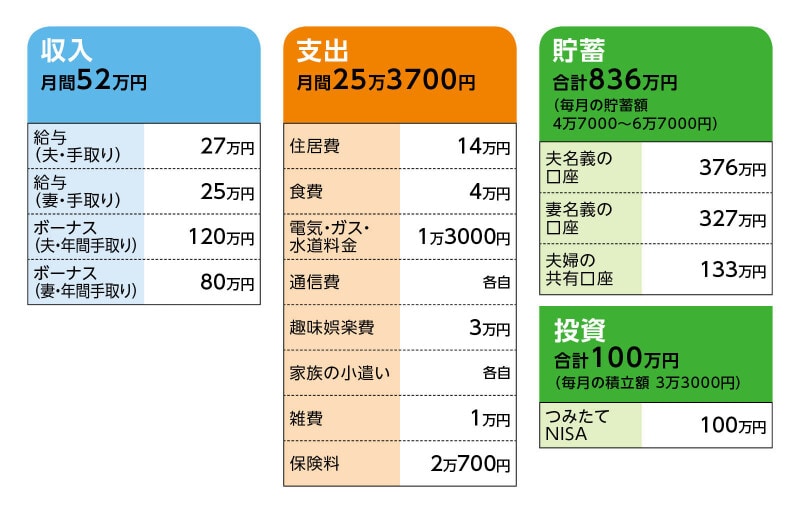

■家計収支データ

■家計収支データ補足

(1)家計管理・貯蓄について

毎月共同口座に各自10万円ずつ入金。ローンや光熱費、食費、日用品などを購入する際は、こちらの口座を使っています。1人1枚この口座のカードを持っているので食材を買う時などに使用しています。足りなくなったら月の金額を増やそうという話もありましたが、今のところ問題なく過ごせています。

私は給料が入ったら2万円、多い時は5万円ほど自分のネット銀行口座に入金しております。あとは個人で使用しているカードの引き落とし等。口座にお金があると使ってしまう性格なので月に使うお金は給料が出たらおろし、なるべくネット銀行に貯金するようにしています(金利もよいので)。主人は激務のためお金を使う時間がなく自然とお金が貯まっていっている状態です。奨学金と保険料は主人の口座から引き落とされています。

毎月の貯蓄額は、それぞれの財形貯蓄と私が行っている自動積立、夫婦の共同口座に余裕がある際に、入れている合計金額。

(2)ボーナスの使い道

夫の半年払い終身保険の保険料が、半年20万円、年40万円(2029年まで10年払い)。それ以外は基本的に貯蓄。特に去年は結婚式があったため貯蓄に回しました。

(3)投資商品について

自分のみ、つみたてNISAで毎月3万3000円。夫はやっていません。年40万円超えない範囲で積立しています。

iDeCoは、

夫:月1万円(職場で紹介され積立中)

相談者:月6000円(個人で加入し積立中)

(4)通信費について

相談者:7000円程度(6000円+サブスク980円)

相談者コメント「格安SIMで3000円ほど安くなりました」

夫:1万3000円(1万円+Wi-Fi3000円)

相談者コメント「主人の通信費は現在、主人の家族と家族割りの状態ですが、格安SIMに買い換えるか検討中です。また主人は携帯ゲームが好きなので3000~5000円程度課金したりもしています」

(5)住居費について

・購入年/2021年

・購入価格/4900万円

・ローン借入額(ペアローン)

夫3200万円+諸費用ローン300万円=計3500万円、相談者1400万円

・借入金利

夫0.720%(けがで仕事ができなくなった場合、返済がなくなるなどの特約団信をつけたので+0.25%)

相談者0.470%(団信込み)

・返済期間/35年

・ローン残債

夫3132万円+293万円=計3425万円、相談者1369万円

※返済は毎月返済のみで、夫9万4297円、相談者3万6156円、合計13万453円。

※固定資産税はおそらく15万~20万円。火災保険・地震保険に関しては10年分(地震保険は3年)一括で支払い済み(26万円)。

固定資産税や、リフォーム代として、月1万円ほど多くローン返済用口座に入金しているので実際の月支払いは約13万円ほどですが、住居費として毎月14万円計上しています。

住宅を購入する際、営業の方がお勧めするペアローンを組みました。その時ローンに関する知識がなく、子どもができた時のことなどをあまり考慮しなかったため、少し後悔しています。66歳、67歳までの支払いのため、できれば60歳ぐらいまでには完済したいと思っています。

(6)加入保険について

夫/

・終身保険(低解約返払金型、積立利率変動型終身保険)=毎月の保険料1万円

・終身保険(米国ドル建終身保険、米国ドル特定疾患病保障終身)=半年払い20万円(2029年まで)

・勤労保険(勤労保険、災害割増特約、リビングニーズ特約、死亡時2000万円)=毎月の保険料3800円

・医療保険(終身、先進医療特約、疾病傷害保険料払込免除特約、指定代理請求特約、入院5000円)=毎月の保険料3900円

相談者/

・共済(総合保険2型+医療1型特約)=毎月の保険料3000円

(7)夫の奨学金の返済について

毎月の奨学金4万6000円の返済は現在、主人の口座から引き落とされているので家計には入っていません。無利子、有利子ともに借りていますが、現在の残高は不明とのこと。今後家計を一緒にした時、少し負担が大きいので早めの返済がいいかな?と思っています。

(8)住宅ローン控除について

今年がはじめての確定申告となるため金額は不明。年末調整の分はiDeCoと保険の分が1万3000円ほど戻ってきていました。主人に関しては不明です。

(9)出産のご希望

できれば2人ほど希望しております。

■FP深野康彦の3つのアドバイス

アドバイス1 家計は全体を俯瞰して見ることが大事。家計の整理を

アドバイス2 出産育児で減収になるまでが人生で最大の貯め時

アドバイス3 住宅ローンは審査次第。一本化すると住宅ローン控除額は減る

アドバイス1 家計は全体を俯瞰して見ることが大事。家計の整理を

結婚したばかりの家庭は、どこも家計がなかなか安定しないものです。ご相談者の場合は、ご夫婦それぞれが安定した収入があるため、シングルの2人暮らしのような家計となっています。ルールを決めているようですが、子どもが生まれた場合のことまで考え、今後の家計の全体像を俯瞰して見ることが大事です。つまり、ライフプランとマネープランを中長期で立てておくことです。その上で、今の家計の足元を固めていくことです。いろいろ気になることが多いようですが、まずは家計を整理し、貯蓄がどのぐらいできるのか、確認することを優先しましょう。

たとえば、保険。ご主人の保険は結婚前に、勧められるがままに加入した保険だと思いますが、住宅ローンの借り入れ時に団体信用生命保険にも加入していますので、見直しが必要です。現段階では医療保険のみで十分です。終身保険2本は払い済みにし、ここまでの保険料分の保障を残し、以降の保険料の支払いはストップします。次に保険加入を検討するのは子どもが生まれた時です。保険金額2000万円の定期保険でシンプルに保障を確保するようにしてください。

家計のルールは、子どもが生まれた時などに見直しをしても構いませんが、現時点の家計支出は確認してください。各自で負担している支出も含めると、実際の家計支出は約38万円です。世帯収入が52万円ですから、少なくとも13万~14万円は黒字になっているはずです。共同口座での貯蓄のほか、各自で貯蓄をしているようですが、夫婦それぞれがいくら貯蓄しているのか、世帯としていくら貯蓄できているのか、再度確認してください。

アドバイス2 出産育児で減収になるまでが人生で最大の貯め時

13万~14万円の黒字分は貯蓄できるはずです。加えて保険の見直しをすればその分も貯蓄できます。各自の支出分を見直し、共通で使う生活費を見直せば、月16万円程度は無理なく貯められるはずです。ボーナスも半年払いの保険を払い済みにすれば、その分も貯蓄でき、150万円は貯蓄できるでしょう。これで年間342万円です。これだけの貯蓄ができる力があるのです。この後、出産育児で休職する可能性もあります。それまでが、人生で一番の貯め時となります。この期間は貯蓄にシフトし、ガンガン貯めておくことです。

仮に、子ども2人をもうけ、5年程度、貯蓄ができない時期がやってくるとします。職場復帰して収入が戻ったとしても子どもにかかる支出が増えます。現在は年間342万円貯蓄できるパワーがありますが、子どもが生まれたら年間200万円ぐらいになるかもしれません。それでもご主人が60歳になるまで22年間ありますので4400万円の金融資産を築くことができます。子どもが生まれるまでに、どれだけ貯められるかにもよりますが、5000万円ぐらいにはなるのではないでしょうか。現時点での貯蓄を合わせれば6000万円です。

子ども2人の教育費に3000万円使ったとしても、3000万円は老後資金として残ります。退職金があれば、それも加算できます。その時点での金融資産の状況次第ですが、住宅ローンを一括繰り上げ返済し、完済すれば、老後の生活コストはかなり削減できます。ご主人の奨学金もあと9年。返済が終われば、その分も貯蓄に上乗せしていけます。

以上のように、中長期でいくら貯められ、何にいくら使い、老後資金として、いくらあれば安心するのかをご夫婦で話し合ってみてください。

アドバイス3 住宅ローンは審査次第。一本化すると住宅ローン控除額は減る

ペアローンについてですが、おそらく借入金額からすると、ご主人ひとりでは難しかったのかもしれません。収入合算してご相談者が連帯債務者となり、借り換えが可能かどうかです。が、非常に難しいかもしれません。再度、銀行の審査が通れば、ということしか現時点ではいえません。ペアローンのままで返済を続けるとし、繰り上げ返済をする場合は、金利が高い分から繰り上げ返済をするのも基本となります。一本化する場合の注意点としては、現在は名義がそれぞれの持ち分で登記されていると思いますが、名義変更すれば登記費用がかかります。ローンの借り換えに関わる手数料もあります。住宅ローン控除も今は夫婦それぞれで控除の適用を受けていますが、一本化すると、控除額の上限40万円を超えた分は適用外(住民税からの控除はある)となってしまいます。

ふるさと納税を気にされていますが、大局的に考えることが大事です。現在の住宅ローン控除で戻ってくる所得税がいくらになるかにもよりますが、ふるさと納税をするのであれば、控除が余っている方がするといった工夫も必要でしょう。

最後に、細かいことですが、奨学金のうち有利子タイプのものは、現在の貯蓄から一括で返済してしまった方がいいでしょう。また、つみたてNISAは何本かに分けているようですが、全世界株式インデックスファンド1本で十分です。細かく分ける意味はありません。

今が貯め時です。枝葉末節にとらわれず、毎月16万円、ボーナスから150万円貯めると決めて、スピードアップしてください。

相談者「くまま」さんから寄せられた感想

このたびは貴重なアドバイス誠にありがとうございました。いつも拝読している深野先生からご回答いただけてとてもうれしく思います。データをまとめていた時に、実際に使ってるお金や貯金があやふやだなと思っていましたが、アドバイスを読んで改めて実感しました。また家計を整理すればこんなに貯金できるのか!とかなり驚きました。住宅ローンをペアで抱えてやっていけるのだろうか?という焦りから今回ご相談させていただきましたが、その前に家計の整理などやることが明確になりました。このご相談をきっかけに、主人と今後のライフプランを考えていこうと思います。深野先生、All Aboutスタッフ皆さま、このような機会を作っていただき本当にありがとうございました。※マネープランクリニックに相談したい方はコチラのリンクからご応募ください。(相談はすべて無料になります)

★マネープランクリニック編集部では貯蓄達人からのメッセージを募集中です★

教えてくれたのは……

深野 康彦さん

マネープランクリニックでもおなじみのベテランFPの1人。さまざまなメディアを通じて、家計管理の方法や投資の啓蒙などお金まわり全般に関する情報を発信しています。All About貯蓄・投資信託ガイドとしても活躍中。著作に『55歳からはじめる長い人生後半戦のお金の習慣』(明日香出版社)、『あなたの毎月分配型投資信託がいよいよ危ない!』(ダイヤモンド社)など

取材・文/伊藤加奈子

【関連記事をチェック!】

31歳、貯金700万円。仕事のプレッシャーがあり、転職したいが減収となるため決断できない

32歳貯金930万円。住宅を現金購入するデメリットはありますか?

32歳で貯蓄1400万円達成!「欲しいものに気持ちよくお金が使えるよう、必要なものは抑えます」

32歳で金融資産1150万円達成した貯蓄達人。 「上のクラスの生活レベルに憧れたらキリがないと割り切った」