32歳で1400万円を達成した貯蓄達人。社会人2年目には100万円を貯金!

自らの努力と工夫で数千万円の貯蓄を手にした方に、その極意を語っていただく「貯蓄の達人」。今回は、32歳で金融資産1400万円超えを達成した「ミイナ」さんが登場します。■基本データ

ミイナさん(仮名)

女性・32歳・関東・会社員

夫(32歳・会社員)、子ども(0歳)

賃貸住宅

このままのペースなら7年後に貯蓄3000万円を超える

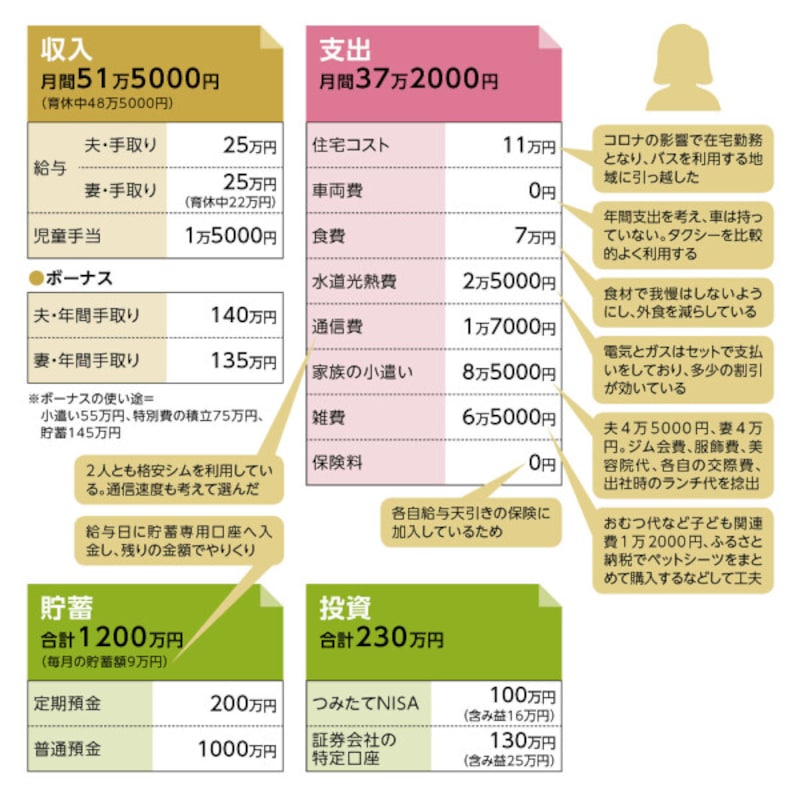

今回の達人であるミイナさんは、ご夫婦とも32歳。昨年にめでたく第1子が誕生し、目下3人(+愛犬)暮らしです。では、貯蓄はというと、ざっと1200万円。他に230万円の投資商品(評価額)があります。この連載に慣れてくると、多額の貯蓄にも感動がときに薄れますが、ほぼ30歳で1000万円超の金融資産は、冷静に考えてやはり立派。大多数がマネできない領域です。

数字でそれを確認してみましょう。金融広報中央委員会の『家計の金融行動に関する世論調査(令和2年度)』によると、30代で2人以上世帯の平均金融資産保有額は591万円、中央値は400万円とのこと。1000万円超の金融資産を保有しているのは、全体の20%に過ぎません。

しかも、32歳は30代ではもっとも若い部類です。現在の貯蓄ペースは毎月9万円、ボーナスからは145万円ですから、年間で約250万円。計算上、7年後の39歳のときには3000万円超(投資商品は元本のみ加算)となり、全体の上位0.9%に属します。

そんなミイナさんがなぜ達人となったのか、その経緯とポイントとなる思考や家計管理術を見ていきましょう。

たった1年で年間100万円のコストダウン

ミイナさんの達人への出発点は、社会人2年目。同期の女性社員から、入社1年間で150万円貯まったという話を聞いたときです。「同じ収入なのにこんなにも差が出るのかと、ショックを受けました。私はさして大きな買物もしていないのにまったく貯蓄ができていませんでしたから」 ミイナさんは後日、書店で『20代のいま、やっておくべきお金のこと』(中村芳子著)という本を手に取ります。そこから、貯蓄をするために以下のことがポイントだと知ったといいます。

【1】特別費をちゃんと考えること

【2】先取り貯蓄

【3】生活費の内訳(収入に対する割合が理想を超えていないか)

【4】自分がお金をかけたいところ、節約するところを考える

振り返れば、ほぼ毎日外食、週末は遅くまで飲み会に参加、旅行は誘われるものほとんどに参加していたとのこと。先に記した4項目を確実に実践すれば、当然、そういった生活は一変します。

「飲み会や旅行に誘われても、本当に行きたいときだけ参加。その代わり、目標額を達成したら海外旅行、国内旅行に行くなど、メリハリをつけて満足できるお金の使い方ができるようになりました」

結果、社会人2年目には100万円を貯めることができたとのこと。つまり……、社会人1年目と比較して、年間で100万円近く節約したことに。毎月8万円のコストダウン。あっさりそれができるところに、すでに達人の片鱗がうかがえるのです。

特別費は年間できっちり確保

では、ミイナさんの貯蓄法を見ていきましょう。まず、年間の貯蓄目標を決めます。具体的には「小遣いは収入の2割、年間貯蓄は手取りの3割」を結婚当初からのルールとしているとのこと。現在、世帯の手取り額収入は年間で880万円ほど。3割は約260万円、実際の貯蓄額はおよそ250万円ですから、ルールはしっかり守られています。目標額を先取り貯蓄し、残った資金で生活すれば、毎年確実に目標額が貯まっていきます。これは貯め方の王道ですが、実践するのはそう簡単ではありません。見落としがちなのが、いわゆる不定期支出。先に紹介した、ミイナさんの貯めるポイントの「【1】特別費をちゃんと考えること」がまさに、これに該当します。

「家電の買い替え、冠婚葬祭費、帰省年2回、国内旅行年2回、記念日の外食は年3回。向こう一年の予定から予算を立てています」

特別費は予備費ですから、必ず想定した支出があるとは限りません。旅行などは事前に費用の調整も可能です。しかし、一方で待ったなしの予期せぬ支出(クルマや家電の故障など)もあります。したがって、ある程度余裕をもった予算立てはしておきたいところ。

ミイナさんは、上記の予算に年間75万円を充てていますが、ご夫婦で手取りの年収が880万円(しかもミイナさんは育児休暇中での額)だからこその金額ともいえます。ですが、世帯収入の大小にかかわらず、不定期支出を考慮しておくことは、どの世帯にも効果的な家計管理のポイントとなるはずです。

小遣い制にした方が貯めやすい

高いペースで貯蓄を維持するミイナさんですが、実はご主人は「あればあるだけ使ってしまう」というタイプとのことで、ご本人もそれは自覚。したがって、家計管理はミイナさんに任せていると言います。とはいえ夫婦で支出の傾向、意識が異なると、ときとして家計管理がうまくいかないこともあります。そこはどうクリアしているのでしょうか。

「結婚した当初、具体的に生活費を予算立てし、小遣い制にした方が貯めやすいと夫には私から説明し、同意してもらいました。また、日々の生活費は比較的自由に使えるよう余裕をもたせ、お小遣いも多めに渡しているので、夫もとくに不満はなさそうです」

さらに、ご主人には、家計管理の「成果」として定期的に貯蓄の状況を報告。こういった、ひとつひとつの工夫が、家族が協力して貯蓄を続けるための、大事な要素なのです。

お金があったら夢が広がり、目標になる

ミイナさんの家計管理で、もうひとつ皆さんの参考になる点があります。「支出をするとき、必要なものと欲しいものを分けています。欲しいものに気持ちよくお金が使えるよう、必要なものは最低限に抑えるという考えです」

これもお金関連の書籍をいろいろと読み、実践している家計術だそうですが、一見すると「節約のセオリー」とは逆に思えます。節約するには、必要なものが優先され、そのために欲しいものは我慢すると一般には考えがちだからです。しかし、それが貯蓄法としてはたして正解かどうか……。

節約やそれによる我慢はときとしてストレスを溜め込み、あるいはその反動で支出に走るとすれば、貯蓄にとってマイナス要因となってしまいます。ならば、もちろん、支出に回せる金額にもよりますが、ミイナさんのようなスタンスで家計管理をする方が、継続するのではないか。とくに「気持ちよく使う」、ここがポイントだと感じました。

ミイナさんは以前、不妊治療で毎月支出がかさみ、そのことに不安を感じた時期があったと言います。また、ご夫婦とも在宅ワークが増えたことを機に、都心から郊外に引っ越しました。以前から犬を飼いたいという希望があり、広い家に越したわけですが、結果的に家賃はアップしました。

「日々の消費も楽しいですが、まとまったお金があれば夢が広がります。我が家の場合、貯蓄のおかげで不妊治療ができ(昨年出産)、犬との暮らしも実現しました。お金があったら○○がしたい。家族でそういう話をすると、その目標に向かって貯めていけるのでは」

ミイナさんの家計管理のコツ

「日々の支払いは家族カードで行い、細かい支出についてはアプリで確認。また家計簿は生活費の他、現在の総資産の確認と、特別費の使用記録をつけています」なかなか貯蓄できない人へ達人からアドバイス

「アドバイスできるほど貯蓄家でもありませんが、何にお金を使いたいか、何を諦めるかの優先順位をつけることが大事です。希望通りに全てお金をつぎ込める人はわずかですし、そう見える人が資産を積み上げられているかは、当人にしか分かりません。自分と家族がどうお金を使いたいかにつきると思います」取材・文/清水京武

【関連記事をチェック!】

32歳で金融資産1150万円達成した貯蓄達人。 「上のクラスの生活レベルに憧れたらキリがないと割り切った」

31歳で1000万円を達成した貯蓄達人。「お金は貯めるものではなく、殖やすもの」

35歳で3500万円!「本業で収入を増やし、投資効率を上げることに注力する」という貯蓄達人

50歳で金融資産は7000万円超 「夫がうつ病になっても、貯蓄のおかけで不安はなかった」