<目次>

児童手当の支給基準は年収960万円

児童手当の支給要件などで「年収960万円」が話題となることがあります。たとえば、児童手当は、中学校卒業までの子どもを養育している親に、子どもの年齢と人数に応じて支給される手当ですが、モデル世帯(夫と専業主婦、子ども2人)の場合、夫の年収が「960万円」までだと支給されるという基準(*)となります。

他にも、「18歳以下への10万円給付(子育て世帯への臨時特別給付)」などでも、「年収960万円」が支給基準として話題となりました。

*実際の児童手当の運用は所得で判断され、収入はあくまでも目安として示されているものです

*今回示した児童手当の支給基準が「年収960万円」となるのは会社員と専業主婦のケースですが、夫婦の働き方によっても、判定の仕方は変わることになります

年収から手取り額を計算するには?

年収960万円と聞くと高収入に思えますが、実際の手取り額はいくらになるのでしょうか。手取り額を計算するには、年収から社会保険料(厚生年金保険料、健康保険料、雇用保険料)と所得税、住民税を差し引くことで計算できます。年収960万円のモデル世帯の条件を以下とし、社会保険料、所得税、住民税を計算した上で実際の手取り額を計算してみます。

夫:年収960万円(給与60万円×12カ月+ボーナス120万円×2回)

「協会けんぽ」加入の長崎県の一般事業会社に勤めている40歳以上の会社員

妻:専業主婦(収入なし)

子:2名、いずれも18歳以下

なお、年収や家族構成は前年と変わらないものとします。

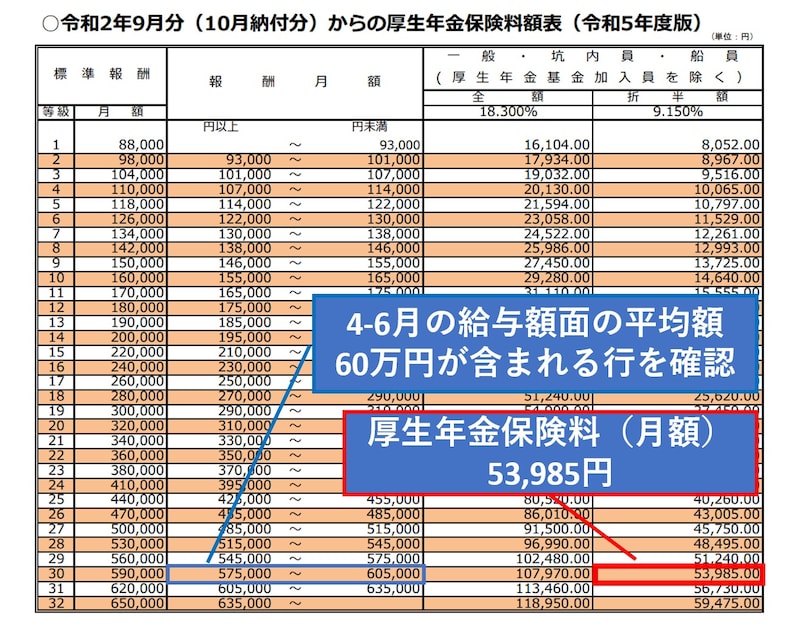

厚生年金保険料

月の厚生年金保険料は、4~6月の給与額面の平均額を「厚生年金保険料額表」に当てはめ、該当する額(標準報酬月額)に保険料率をかけて計算します。保険料率は18.3%ですが、会社と折半のため本人負担は9.15%となります。この方の4~6月の給与額面の平均額は60万円ですので、「厚生年金保険料額表」より本人負担額は5万3985円になります。 なお、ボーナスからの本人負担額は標準賞与額(税引き前のボーナス額から千円未満の端数を切り捨てた額)に9.15%をかけて計算します。この方の場合は、120万円×9.15%の10万9800円になります。

年間の厚生年金保険料:5万3985円×12カ月+10万9800円×2回=86万7420円

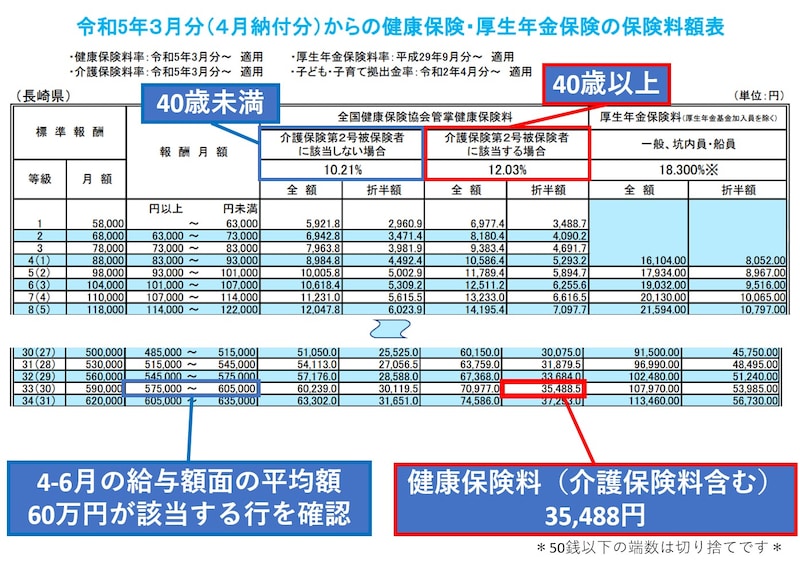

健康保険料(40歳以上は介護保険料も)

健康保険料は、「協会けんぽ」に加入しているのか「健康保険組合」に加入しているのかによって異なります。また「協会けんぽ」は都道府県ごとに保険料率が異なります。毎月の保険料は厚生年金の際にも使用した標準報酬月額(4~6月の給与額面の平均値該当額)に都道府県ごとの保険料率をかけて計算します。なお、健康保険料も会社と折半です。また40歳以上の方は介護保険料も加わります。

この方は「協会けんぽ」加入の長崎県の企業にお勤めで40歳以上ですので、介護保険料が加わった3万5488円が本人負担額となります。 なお、ボーナスからの本人負担額は、標準賞与額(税引き前のボーナス額から千円未満の端数を切り捨てた額)に料率をかけて計算します。この方の場合は120万円×12.03%の折半額、つまり7万2180円になります。

年間の健康保険料:3万5488円×12カ月+7万2180円×2回=57万216円

雇用保険料

雇用保険料は、お勤めの会社の業態に応じて本人負担率が異なり、一般の事業であれば0.6%、農林水産・清酒製造・建設業であれば0.7%となります。なお、計算の際は給与および賞与の額面に料率をかけて計算します。この方の場合は一般の事業会社にお勤めですので負担率は0.6%となります。

年間の雇用保険料:960万円×0.6%=5万7600円

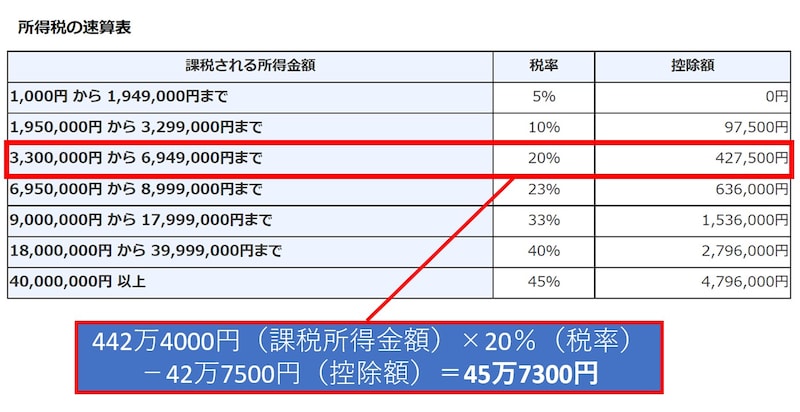

所得税

所得税は、年収から各種の控除および社会保険料を引いた額(課税所得金額)に税率をかけて計算します。この方の場合は、年収960万円から給与所得控除(195万円)、所得金額調整控除(11万円※注1)、基礎控除(48万円)、配偶者控除(38万円)、扶養控除(38万円×2名)および前項で計算した厚生年金保険料(86万7420円)、健康保険料(57万216円)、雇用保険料(5万7600円)を引いた442万4000円(千円未満切り捨て)が課税所得となり、速算表に当てはめると所得税は45万7300円となります。

課税所得442万4000円(千円未満切り捨て)×20%-42万7500円=45万7300円

※注1:給与収入850万円超の子育て世帯の税負担を軽減する目的で導入された控除であり、控除額は≪給与収入(1000万円超の場合は1000万円)-850万円≫×10%

なお、令和19年までは所得税額の2.1%、つまり45万7300円×2.1%の9603円が復興特別所得税として課税されますので最終的な所得税は以下になります。

所得税(復興特別所得税含む):45万7300円+9603円=46万6900円(100円未満切り捨て)

住民税

住民税は、前年の所得に対してかかる税金であり所得割と均等割に分けられます。所得割の計算手順は所得税と同じですが、人的控除の額が所得税と異なることおよび標準税率は10%となっています。また、均等割についても標準税率5000円(市町村民税3500円、道府県民税1500円。復興特別所得税含む。令和5年度まで)が徴収されます。この方の場合、所得税と異なる人的控除は基礎控除(43万円)、配偶者控除(33万円)、扶養控除(33万円×2名)です。そのため課税所得は462万4000円(千円未満切り捨て)であり標準税率10%として計算すると、46万2400円となりますが、調整控除(※注2)2500円を差し引くため45万9900円が所得割額となります。均等割も標準税率とすると、最終的な住民税は以下になります。

住民税:45万9900円(所得割)+5000円(均等割)=46万4900円

※注2:所得税と住民税の人的控除の差による個人住民税の負担増を調整するため所得割額から引くことのできる控除

年収960万円の方の手取り額は約717万円

それでは、年収960万円の方の手取り額はいくらになるのでしょうか。社会保険料、所得税、住民税を年収から引くと以下になります。960万円(年収)-86万7420円(厚生年金保険料)-57万216円(健康保険料)-5万7600円(雇用保険料)-46万6900円(所得税)-46万4900円(住民税)=717万2964円

まとめ

いかがでしたでしょうか。年収960万円と聞けばかなり高収入のように思えますが、計算してみると社会保険料や税金で約243万円が引かれており、実際の手取り額は約717万円とかなり少なくなることが分かります。今回は、年収960万円の世帯(夫と専業主婦、子ども2人)の手取り額がいくらになるかを計算してみました。皆様もご自身の年収や家族構成に合わせて手取り額を、一度計算してみてはいかがでしょうか。

【関連記事をチェック!】

年収とは? 手取りと総支給額の違い

月収25万円の人の手取りはいくら?

ボーナスの手取り額を計算してみよう! 計算方法をくわしく解説