リタイア後の夫婦の暮らしはいくらかかる?

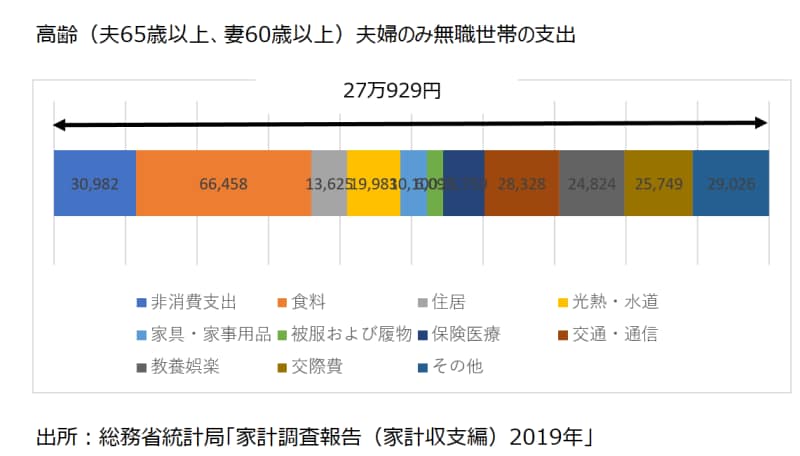

まずは夫婦二人が暮らしていくために1カ月いくらかかるのかを、総務省統計局の「家計調査報告(家計収支編)2019年」をもとに見ていきます。高齢(夫65歳以上、妻60歳以上)の無職世帯(=年金生活)の家計は、住宅ローンを完済し、子どもたちも独立していることから、現役時代に比べるとかなりコンパクトで下図の通り27万929円。ただし交通・通信、教養・娯楽、交際費といった費目にもまんべんなく支出があり、食費もやや高めです。ただし、これはあくまで平均的な支出。たとえば、持病があり定期的に通院をしている人は医療費が多くなるでしょう。住居費もマンションの管理費はこの金額では収まらない可能性が高いですし、賃貸の場合はなおさらです。この金額を参考に、自分たちの暮らしにはいくらくらいかかりそうか具体的にイメージしてみましょう。

世帯の収入は加入していた公的年金によって大きく異なる

支出がわかったら次は収入です。厚生労働省の「厚生年金保険・国民年金事業の概況 平成30年度」をもとに、平均的な受給額を見ていきます。年金の受給額は、下図のように現役時代に加入していた制度によって大きく異なります。また国民年金は受給要件が10年以上の加入に拡大されましたが加入期間は受給額に直結しますから、加入期間が25年未満の場合は受給額がかなり少ないのが現実です。これをもとに世帯で受け取る毎月の年金額を具体的に見ていくと

夫婦とも会社員→夫17万2742円+妻10万8756円=28万1498円

夫:会社員、妻:専業主婦→夫17万2742円+妻5万5708円=22万8450円

夫婦とも自営業→夫5万5708円+妻5万5708円=11万1416円

金額を見て愕然とした人がいるかもしれません。残酷なようですが、厚生年金と国民年金では受給額は大違い。さらに世帯で見ると、その差はさらに拡大します。夫婦ともに会社員だった場合は、前項の支出と大きな違いがない金額を受給できることがわかります。

ただし、支出と同じでこれもあくまで平均額。国民年金でも国民年金基金などに加入して年金額を増やす努力をしていた人もいるでしょうし、厚生年金の人も現役時代の給与などによっては受給額に差があります。50歳以上になると「ねんきん定期便」に現在の加入条件が60歳まで継続した場合の見込額が記載されていますから、しっかり確認しておきましょう。

まずは固定費を見直して、家計を思い切ってスリム化しよう

収入と支出がイメージできたら、次は家計をスリム化する方法を考えましょう。というのは年金の受給額で毎月の生活費をまかなえれば、老後資金は特別支出や将来、介護が必要になった時のお金として温存しておくことができます。歳を重ねると考えるのも行動を起こすのも億劫になってきますから、50代から老後生活をイメージして準備をしておくと将来、きっとよかったと思うはずです。基本的には、一度削減すれば効果が継続する固定費から見直します。まずは住居費。子どもたちが独立して、夫婦二人には広すぎる家になっていませんか? 後期高齢者になって自動車を手放しても生活に困らない立地ですか? 今後20~30年の暮らしをイメージして、自宅をどうするか夫婦で話し合ってみましょう。

広すぎる家は掃除も大変ですし、光熱費も割高になります。住み替える、建て替える、コンパクトに暮らすなど選択肢はいろいろあります。高齢になった時、自分たちにとって金銭的にも肉体的にも負担が少ない家は、どんな家なのかを考えてみてください。また、住宅は介護とも密接な関係があります。介護が必要になったときどう暮らすかということも含めて考えておけば、将来の不安を軽減することにもつながります。

通信費も負担が大きい費目です。リタイア後は通話の必要も少なくなりますから、大手キャリアを利用している人は格安スマホにしてはどうでしょう。いまや自宅の固定電話も不要かもしれません。地域によっては電気やCATVなどとスマホをセットにして契約すると、お得になる場合もあります。これまでの固定概念を排除して調べてみると、節約できるプランは意外にあるものです。

保険料も、リタイアに向けて見直しておきたいもの。子どもは独立、住宅ローンは完済、ある程度まとまった退職金を受け取れる、こういった人は大きな保障は不要です。万が一の時安心だからと付けた特約も、いまや不要なものが多いはず。内容をきちんと確認し、必要なものだけに絞りましょう。基本的には葬儀費用程度の終身保険、最低限度の医療保険があれば充分。できればリタイア後に支払う保険料は、自動車保険や地震保険といった一時払いができないものだけにしておきたいものです。

年金生活になると、ほとんどの人は収入がダウンします。子どもたちが独立して夫婦二人になったら徐々にコンパクトな暮らしに移行し、想定される年金受給額内で生活する目途が立てば年金生活になっても慌てることがありません。

【関連記事】