それは、売り手側からみても、買い手側からみても「どれが消費税率10%で、どれが消費税率8%なの」と、瞬時に判断できなくてはいけないものなので、「どのような記載がOKで、どのような記載がNGなのか」という観点から整理していきましょう。

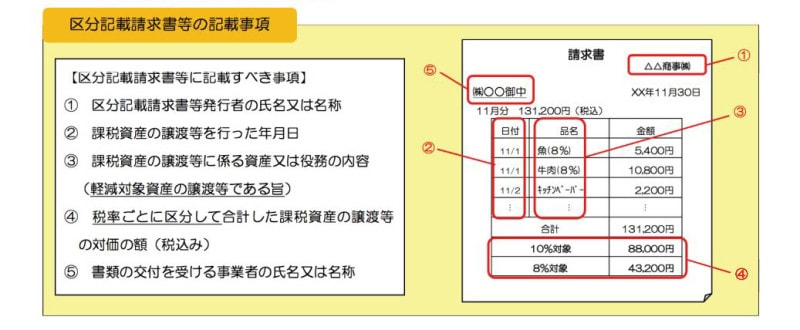

区分記載請求書等の記載内容要件とは

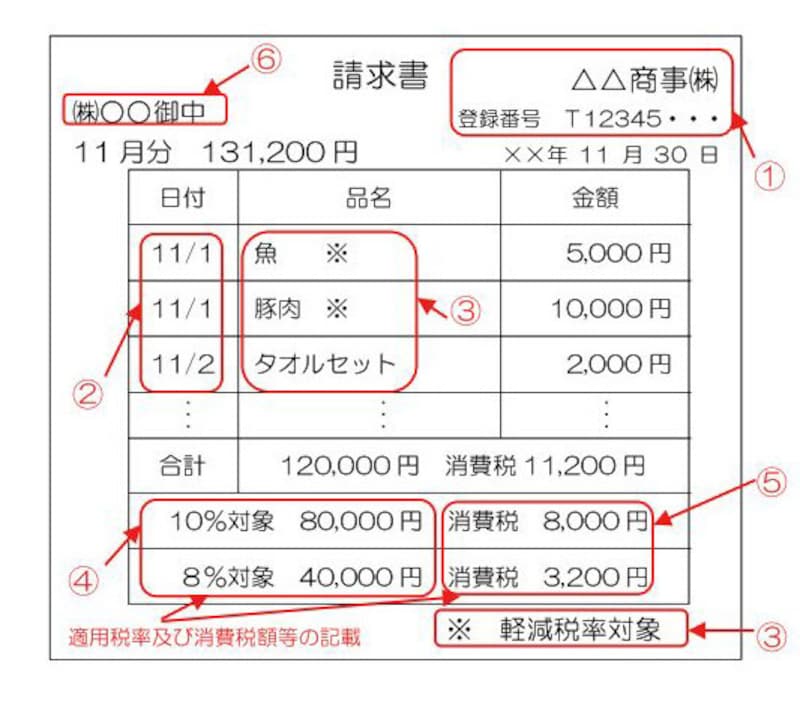

「どれが消費税率10%で、どれが消費税率8%」なのかを表現した請求書等を消費税法上では今後、「区分記載請求書等」と呼称することになっているので、その呼び方に慣れておきましょう。具体的な記載事項は下記の5項目です。従前の請求書の記載内容であっても、「請求書の発行年月日」「請求書発行者の氏名または名称」「書類の交付を受ける事業者の氏名または名称」は記載するのが通常なので、ポイントになるのは「軽減税率の対象となるもの」と「10%と8%の区分」をきちんと記載する、というところになります。

以下、実務上想定されるものが国税庁から発表されている資料「消費税軽減税率制度の手引き」で紹介されているので、骨子を整理してみました。

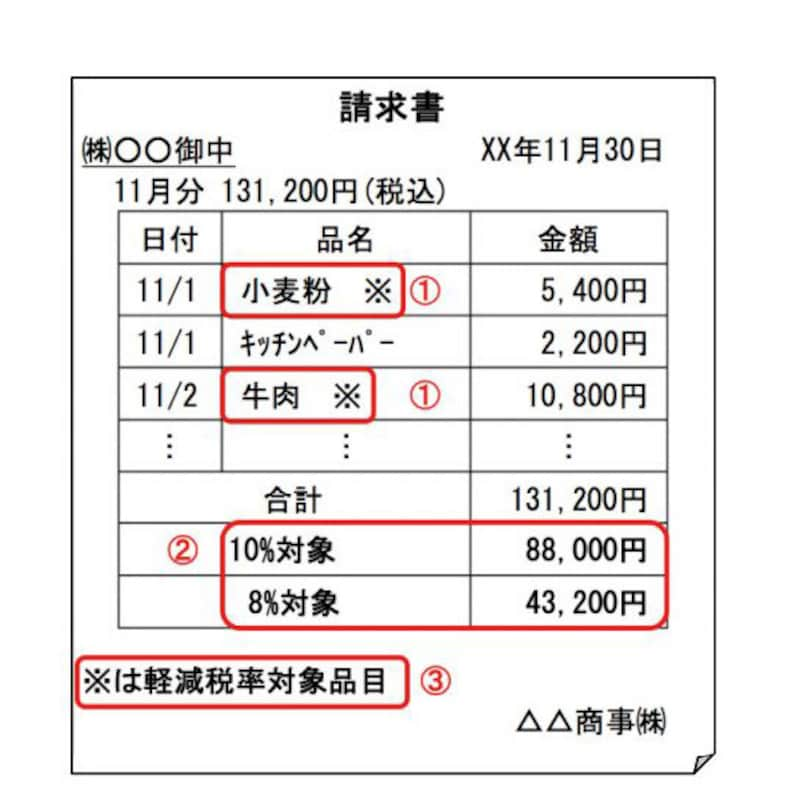

記載例として認められるものその1 記号・番号等を使用するケース

下記、記載例から読み取れるのは、小麦粉や牛肉の横に※印を付し、※が軽減税率対象品目であることを明示し、10%対象品目と8%対象品目とを区分している点です。このように「※」や「★」などで軽減税率対象品目であることを明示し、10%対象品目と8%対象品目とを区分する記載はOKとされています。

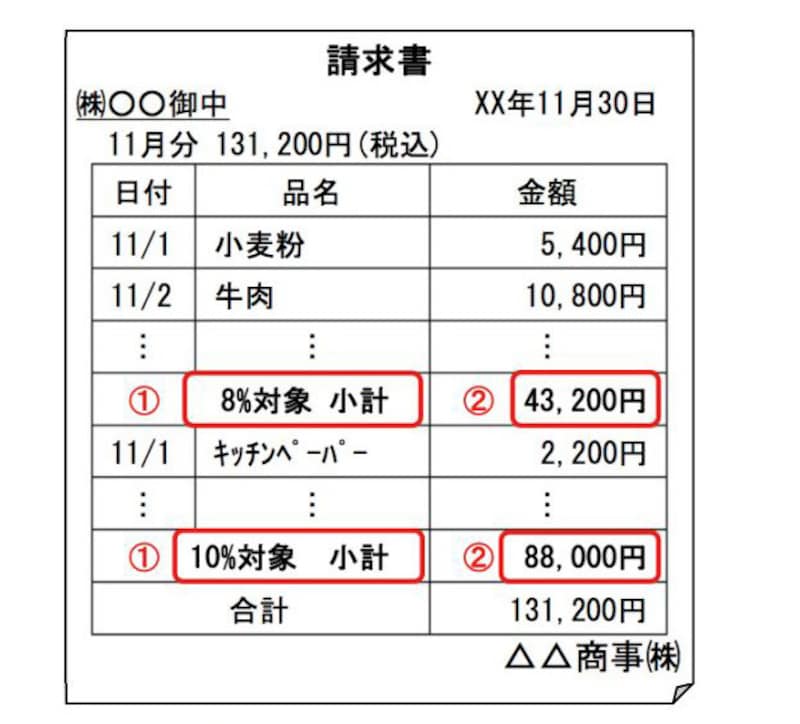

記載例として認められるものその2 税率ごとに商品を区分して使用するケース

下記、記載例から読み取れるのは、「8%対象小計」あるいは「10%対象小計」といったように、軽減税率対象品目とそれ以外を小計を用い、区分記載する方法です。自分が購入した商品が「どれが消費税率10%で、どれが消費税率8%」なのかがよりわかりやすい表記となっているといえるでしょう。

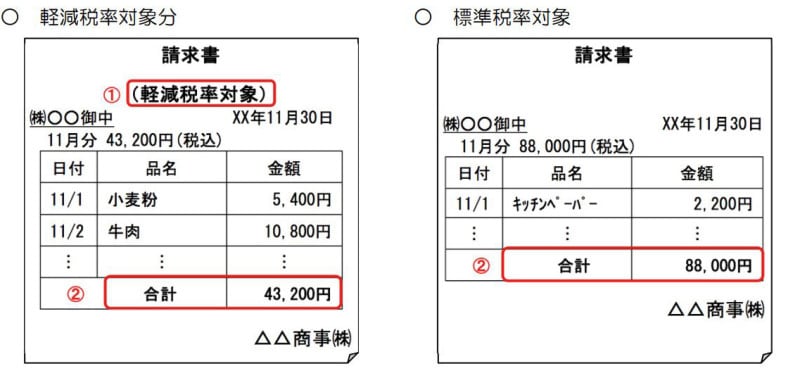

記載例として認められるものその3 税率ごとに請求書をわけて発行するケース

こちらはさらにわかりやすく「軽減税率対象品目」と「標準税率対象品目」とに請求書等をわけて発行しようというものです。ただし、「軽減税率対象品目」の請求書等には記載例のように「軽減税率対象」と明示することとされています。なお、取扱い商品のすべてが最初から「軽減税率対象品目」であった場合でも、その旨を明示しなくてはならず、一方で、取扱い商品のすべてが最初から「標準税率対象品目」であった場合には「8% 0円」といった記載は必要ないとされていることもポイントです。

記載例として認められないのはこんなパターン

結局、「区分記載請求書等」でOKとされている記載例とは、誰がみても「どれが消費税率10%で、どれが消費税率8%」なのかがわかる必要があるので、下記の記載例(たとえば「部門1」「部門2」といったように)取引の内容が交付を受けた事業者において把握できないものはNGとされています。2023年10月より「適格請求書等保存方式」という方法に移行

消費税が10%にアップされ、複数税率、つまり消費税率が10%に引き上げられるものと8%に据え置かれるものがあり、「区分記載請求書等」で「標準税率対象品目」と「軽減税率対象品目」に区分される期間は「区分請求書等保存方式」というのですが、その4年後、つまり、2023年10月より「適格請求書等保存方式」という方法に移行されます。「適格請求書等保存方式」という方法に移行された場合の請求書の記載例は以下のとおりです。

つまり、「区分請求書等保存方式」に登録番号(Tではじまる13ケタ)を記入する必要があるのですが、誰でもこの登録番号を請求書に記載できるわけではありません。

登録番号(Tではじまる13ケタ)を記入するためには、適格請求書発行事業者として登録を受けておく必要があります。2023年10月より「適格請求書等保存方式」がスタートするのですが、同日より、適格請求書発行事業者になるためには、原則、2023年3月末日までに適格請求書発行事業者の登録申請を出しておく必要がありますので、早め早めのアクションが必要となります。

支払った消費税が控除されないってホント?

では、適格請求書発行事業者として請求書等に登録番号(Tではじまる13ケタ)を記載できる事業者と、記載できない事業者はどこにどのような違いが生じるのでしょうか。それは、「請求書等の交付を受けた事業者」に大きく影響してきます。

下記、図表にあるように将来的には適格請求書発行事業者から受け取った請求書等を保存しておくことが仕入税額控除(つまり、消費税法上の必要経費として認めてももらえること)の要件になる一方で、免税事業者に消費税分を含んで支払ったとしても仕入税額控除できない(つまり、消費税法上の必要経費として認めてももらえない)という改正がなされる予定です。

具体的に800万円の商品を仕入れてきて2000万円で売ったというケーススタデイ(この段階では税抜き)でみていきましょう。標準税率対象品目だと売値は2200万円、仕入れ値は880万円になるので、消費税だけで考えると

- 200万円(預かっている消費税)-80万円(支払っている消費税)=120万円(納めるべき消費税)

しかし、880万円の仕入れ先が適格請求書発行事業者でないとすると、将来的には仕入税額控除できないので算式は以下のように変わります。

- 200万円(預かっている消費税)-0円(消費税を支払っていても仕入れ税額控除できないので)=200万円(納めるべき消費税)