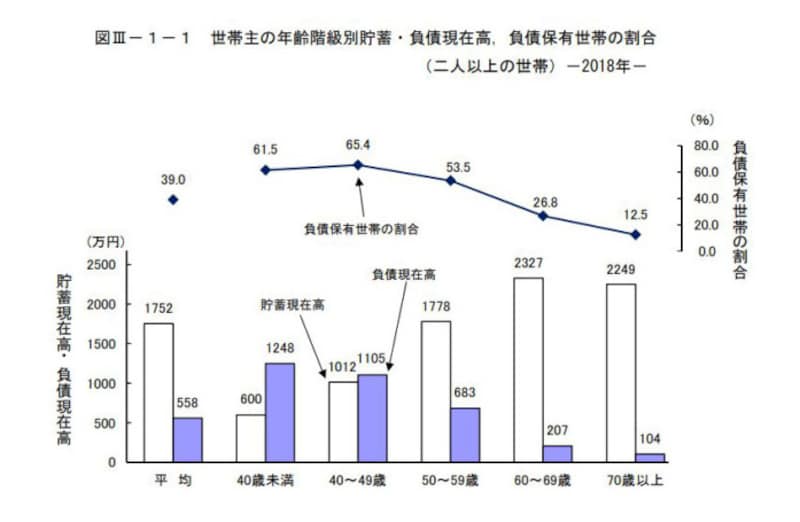

世帯別・年齢階級別の貯蓄残高と負債残高<出典:2018年 総務省統計局 家計調査報告書より>

これを税制という観点に置きかえると「持っている世代から、持たざる世代(あるいは使わざるをえない世代)へ効率よく資産移転をしてもらったほうがいいのでは?」という観点から、教育資金あるいは結婚・出産・子育て資金の贈与に関しては一定の制限のもと贈与税を課さないとする制度があります。2019年度税制改正では見直しがなされた上で2年間延長になったのでおさえておきましょう。

教育資金贈与の特例ってなに

教育資金の贈与の特例とは30歳未満の個人がその直系尊属、つまり父母や祖父母から、教育資金(※内容は後述)の贈与を受けた場合、最高で1500万円まで贈与税を課さないというものです。

教育資金贈与の特例のイメージ図 <出典:国税庁資料より>

時系列で概要をみていくと、金融機関等で口座開設後、中学、高校入学等目的に沿ったかたちで資金の支払が行われ、その後、教育資金口座に係る契約の終了時に目的外使用があった場合および使い残しの残額があった場合には贈与税が課されるというものです。

したがって、逆からみれば教育資金口座を開設し、父母や祖父母が1500万円の資金を拠出し、すべて目的に沿った利用をすれば、合法的な贈与が可能となるということです。

教育資金の内容とは

「教育資金の贈与の特例」に含まれる教育資金とは以下の2つに区分できます。- 学校等に直接支払われる入学金、授業料その他の金銭で一定のもの

- 学校等以外の者に、教育に関する役務の提供として直接支払われる金銭その他の教育を受けるために直接支払われる金銭で一定のもの

学校等に直接支払われる入学金、授業料その他の金銭で一定のものの具体例

- 入学金、授業料、入園料、保育料、施設設備費又は入学(園)試験の検定料など

- 学用品費、修学旅行費、学校給食費など学校等における教育に伴って必要な費用

「学校等以外」とはたとえばどんなもの

学校等以外に対して直接支払われる金銭とは- 学習塾やそろばんなどに関する役務の提供の対価や施設の使用料

- 水泳、野球などといったスポーツ、ピアノ、絵画などといった文化芸術に関する活動その他教養の向上のための活動にかかる指導への対価(いわゆる習いごと全般)

- 上記で使用する物品の購入に関する金銭

(※なおこの点に関して2019年度税制改正において受贈者が23歳以上の場合には教育訓練給付金の支給対象となるものに限定されるなど、いわゆる習い事は不可とされました)

なお、学校等以外のものに支払われる金銭については500万円を限度とし、学校等に支払われるものも含めて1500万円まででとされています。学校等に支払われるもの1500万円の他に学校等以外のものに支払われるもの500万円という規定ではないので注意したいものです。

なお、受贈者、つまり財産を受け取った側が30歳に達した場合や受贈者が死亡した場合には教育資金口座に係る契約の終了となり、贈与税課税のリスクが残りますので、「どの程度まで拠出するのか」ということがポイントになってくるのではないでしょうか。

見直しがされた教育資金の贈与の特例

従来の教育資金贈与の特例の特徴として、「相続財産から切り離せる」ということがりありました。ところが、2019年度税制改正において、「口座開設後3年以内に贈与者が死亡し、かつ、その時点で受贈者が23歳未満であれば相続財産に加える」との改正がなされています。また「受贈者の前年の所得金額が1000万円以下」という要件が付されていますので、「受贈者に相応に所得があった場合には対象外」とされた上で2021年3月まで延長されています。

結婚・出産・子育て資金の贈与の特例とは

結婚・出産・子育て資金の贈与の特例(以下、結婚資金贈与の特例という)は、20歳以上50歳未満の個人がその直系尊属から、結婚・出産・子育て資金(※内容は後述)の贈与を受けた場合最高で1000万円まで贈与税の課税価格に算入しないというものです。時系列で概要をみていくと、金融機関等で口座開設後、結婚、出産、育児資金等目的に沿ったかたちで資金の支払が行われ、その後、結婚資金口座に係る契約の終了時に使い残しの残額があった場合には贈与税が課される(※)というものです。

(※なおかつ、こちらは贈与者がお亡くなりになった場合はその時点で相続税が課されます)

したがって、逆からみれば教育資金口座と同様、結婚資金口座を開設し、1000万円の資金を入れ、すべて目的に沿った利用をすれば、合法的な贈与が可能となるということです。

こちらは、受贈者が50歳に達した場合や、受贈者が死亡した場合に結婚資金口座に係る契約の終了となります。したがって、限度額こそ違えども仕組みは教育資金贈与の特例と同じなので、やはり「どの程度まで拠出するのか」というポイントは同様といえます。

結婚・出産・子育て資金の内容とは

結婚・出産・子育て資金に含まれる内容とは、結婚に対するもの、出産に対するもの、子育てに対するものと大きく3つに区分することができます。詳しくは内閣府ホームページでその情報が掲載されていますが、上記3区分のポイントとなる箇所をおさえておきましょう。

結婚資金で贈与の特例の対象となる具体例

結婚資金で贈与の特例の対象となる具体例としてさらに婚礼にかかる費用、家賃等にかかる費用、引っ越しにかかる費用と3区分あるのでそれぞれについてみていきましょう。■婚礼にかかる費用

こちらの費用に該当する例としては会場費、衣装代、飲食代、引き出物代、写真・映像代、演出代、装飾代、招待状などのペーパーアイテム、司会やアテンダント、配膳などの人件費などが含まれます。なお、入籍日の1年前以降の支払であれば対象となることもポイントのひとつです。

一方、含まれないものとしての例として

・結婚情報サービス・結婚コンサルサービスなど婚活に要する費用

・両家顔合わせ・結納式に要する費用

・婚約指輪、結婚指輪の購入に要する費用

・エステ代

などがあります。

■家賃等にかかる費用

こちらの費用に該当する例としては結婚を機に受贈者が新たに物件を賃借する際に要した費用で、賃料、敷金、保証金、共益費、礼金、仲介手数料、契約更新料が対象です。賃貸契約書の締結期間も入籍日の前後各1年以内とされているので対象となる範囲も拡がるでしょう。一方、「単身赴任先で一人で生活するために賃貸する家屋の家賃」などは含まれません。配偶者(あるいは予定者)との主たる居住の用に供される家屋の賃貸借契約に基づくものが対象になるということになります。

■引っ越しにかかる費用

新たに物件を賃借する際に必要となってくるのが引っ越しにかかる費用ですが、こちらも転居の年月日が入籍日の前後各1年の期間内のものであれば複数回の引っ越しでも適用対象となります。ただし、自らレンタカーを借りて引っ越した場合や不用品の処分費用は適用対象となりません。

出産資金で贈与の特例の対象となる具体例

出産資金で贈与の特例の対象となる具体例としてさらに不妊治療にかかる費用、妊娠にかかる費用、出産にかかる費用、産後ケアにかかる費用と4区分あるのでそれぞれについてみていくことにしましょう。■不妊治療にかかる費用

こちらの費用に該当する例としては男女の別に関係なく、実際に病院等へ支払った下記の金額が対象となります。

・人工授精

・体外受精

・顕微授精

・(排卵誘発剤、漢方薬、ドーパミン作動薬といった)不妊治療に係る医薬品代

なお、一方で、処方箋に基づかない医薬品代は対象にはなりません。

■妊娠にかかる費用

こちらの費用に該当する例としては母子保健法に基づく妊婦健診に要する費用及び妊娠に起因する疾患の治療に要する費用・(処方箋に基づき調剤される)医薬品代が対象です。妊娠に起因する疾患の代表例として妊娠悪阻(つわり)、切迫流・早産、前期破水、妊娠高血圧症候群、 妊娠糖尿病、不育症があげられているのでおさえておくといいでしょう。

■出産にかかる費用

こちらの費用になるものは正常分べん・流産・死産の別を問わず、出産のための入院から退院までに要した費用が広く対象となるとされています。具体的には以下のとおり。

・分べん費

・入院費

・新生児管理保育料

・検査・薬剤料

・処置・手当料

・産科医療補償制度掛金

・入院中の食事代 など

なお、出産日(死産・流産であっても同様)以後1年を経過する日までに支払われたものが対象となります。

■ 産後ケアにかかる費用

こちらの費用になるものは出産日(死産・流産であっても同様)以後1年を経過する日までに支払われたもので以下のようなものが該当します。

・日中のサービスまたは訪問により、心身のケアや育児サポートを行うもの(デ イケア型)

・空きベッドを利用し、心身のケアや休養等を必要とする産婦に対し、母体ケア や乳児ケア、育児指導、カウンセリングなどを宿泊により実施するもの(宿泊型)

なお、不妊治療にかかる費用、妊娠にかかる費用、出産にかかる費用、産後ケアにかかる共通項目として、「受贈者、つまり財産をもらった側が未婚の場合でも適用可能であること」はポイントです。したがって、いわゆる「授かり婚」というケースなどにおいても各々の状況に応じて適用できる可能性があるといえます。

子育て資金で贈与の特例の対象となる具体例

子育て資金で贈与の特例の対象となる具体例としてさらに子の医療費にかかる費用、子の育児にかかる費用と2区分あるのでそれぞれについてみていくことにします。■子の医療費にかかる費用

こちらの該当する子としては受贈者の子で小学校就学前の子(※)を指します。(※ 配偶者の子を養子縁組した、あるいは認知した場合を含む)項目としては実際に病院等へ支払った下記の金額が対象となり、下記のとおり。

・治療費

・予防接種代(任意・法定いずれも適用対象)

・乳幼児健診に要する費用(1歳児健診、2歳児健診など)

・(処方箋に基づき調剤される)医薬品代

■子の育児にかかる費用

こちらの該当する子の範囲は上記と同様です。項目としては実際に病院等へ支払った下記の金額が対象となり、下記のとおり。

・入園料、保育料(ベビーシッター費用も含む。)、施設設備費

・入園のための試験に係る検定料 ・在園証明に係る手数料

・行事への参加に要する費用(保護者分は対象とならない。)

・食事の提供に係る費用

などがあげられます。

見直しがされた結婚資金の贈与の特例

こちらも、教育資金贈与の特例と同様「受贈者の前年の所得金額が1000万円以下」という要件が付された上で2021年3月まで延長されています。とはいっても「入籍日の前後各1年の期間内であれば適用可能」であったり、「受贈者が未婚の場合でも適用可能」となっているなど、かなり、実情に沿った制度となっています。また、口座開設時には金融機関で手続きを行うなど税務申告が必要でないことなども大きいといえます。相続対策で最高で1500万円、あるいは1000万円と合法的な贈与を行えるので「節税を重点的に行いたい」と考えている方は検討してみるのもいいでしょう。