500万円貯めるには強い意志とコツが必要

500万円を貯めるとなると、そこそこハードルが高いと思いがちです。例えば20代で一人暮らしの場合、家賃や食費などの出費がかさみ、なかなか貯まらないのが実情でしょう。

また子どもがいる家庭では、子どもが大きくなるまで妻が働けないなど、収入減を余儀なくされてしまうケースもあります。

ただし貯金がない状態では、いざというとき生活に不安がつきまとうもの。どのライフステージにいるかによっても異なりますが、ある程度まとまったお金が必要になる時期がいずれやってきます。

では、実際に世間ではどれぐらい貯金しているのでしょうか。金融広報中央委員会が公表している「家計の金融行動に関する世論調査(2021年)」で見てみましょう。

●年代別:金融資産保有額(金融資産を保有していない世帯を含む・中央値)

20代……63万円

30代……238万円

40代……300万円

50代……400万円

●年収別:金融資産保有額(金融資産を保有していない世帯を含む・中央値)

300万円未満……100万円

300万円~500万円未満……300万円

500万円~750万円未満……550万円

「家計の金融行動に関する世論調査[二人以上世帯調査](2021年)」より

金融資産を保有していない世帯を含むデータでも、30代で約240万円、40代では300万円もの金融資産を持っていることがわかります。もちろん収入や支出は人それぞれなので、自分と比較する必要はありませんが「貯めなくちゃ!」という意欲は湧いてきませんか?

貯金をするために肝心なのは「絶対貯めるんだ」というモチベーションです。そして、何のためにお金を貯めたいのかを明確にして、1日も早く貯蓄計画を立てましょう。

500万円貯めるためのステップ

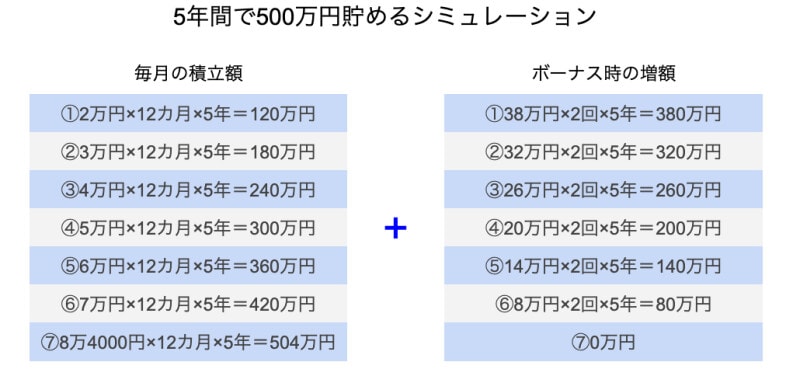

それでは、500万円貯めるためには毎月いくら貯蓄していけばいいのでしょうか。以下のシミュレーションでイメージしてみましょう。 500万円を5年間で貯める場合の、毎月の積立額とボーナス時の増額のシミュレーションは図のようになります。毎月2万円貯められるなら、ボーナス時に38万円×2回の増額、毎月4万円貯められるなら、ボーナス時に26万円×2回の増額が必要ということです。もし目標設定を10年にするなら、毎月2万円+ボーナス時に13万円増額すればいいということになります。

肝心なのは「いつまでに500万円貯めるか」という目標設定を明確にすること。「なんとなく貯めよう」では、貯金はいつまでも後回しになってしまいます。いつまでに貯めるかを決めて、月々とボーナス時に貯める金額を設定しましょう。

月々とボーナス時に貯める金額を設定したら、いよいよ500万円貯まる仕組みを作っていきます。

貯まる仕組み【1】月と年間に使う支出を算出する

まずは毎月の支出を「固定費」と「流動費」に分けて書き出していきましょう。項目は以下のとおりです。

●固定費

住居費(駐車場代を含む)/こづかい/子ども費(教育費、習い事、ミルク代など)/保険料

●流動費

食費/電気・ガス・水道代/通信費/日用雑貨費/趣味・娯楽費/被服費/交際費

そのほかにも、例えば冠婚葬祭費や実家への帰省など、年に何度かある支出も書き出して「特別支出」として計上します。そして、月々の支出と特別支出を含めた年間の支出合計を算出します。

年間の手取り収入から年間の支出を差し引いたものが、貯蓄に回せる金額になります。もしも先ほど決めた月々とボーナス時に貯める金額が捻出できない場合は、家計のムダを洗い出しましょう。

貯まる仕組み【2】支出のムダを洗い出す

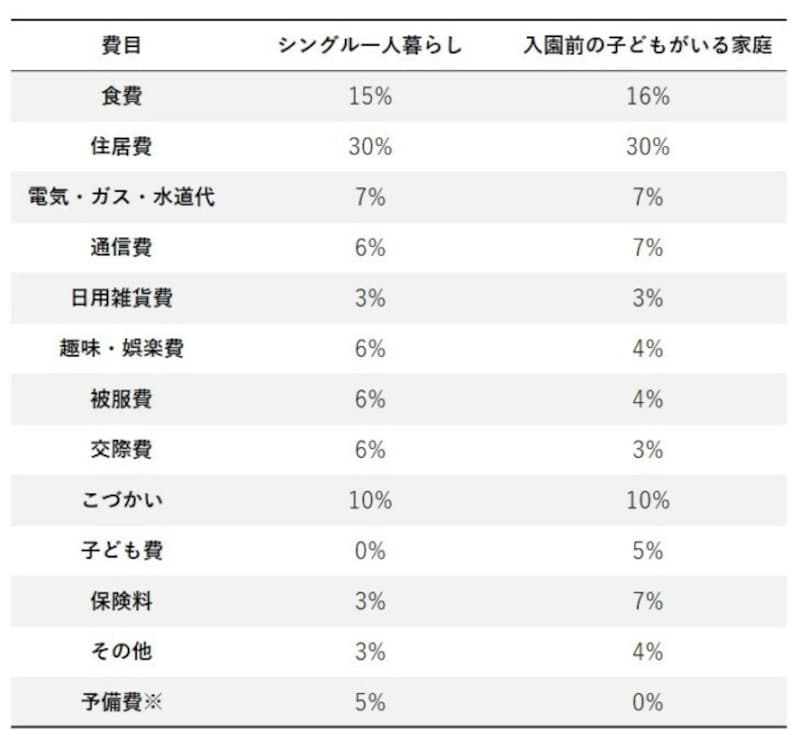

支出のムダを割り出すために、手取り収入に対する各支出の割合を算出しましょう。以下の「ライフスタイルに応じた家計費の適正割合」と比較して、バランスの悪い支出が何か探り出します。

●ライフスタイルに応じた家計費の適正割合

※余ったら貯蓄に回したいお金

以下のリンクからエクセルファイルをダウンロードすれば、上記のライフスタイルに応じた家計費の適正割合の詳細がわかるほか、自分で計算することができます。

ライフスタイル別カンタン家計シミュレーション(MS Excelファイル)

シミュレーションで家計のムダを客観的に分析したら、支出割合が多い項目について、支出を見直していきましょう。

住居費が思いのほか高いなら、今より家賃の安い部屋への引っ越しを検討してもいいでしょう。通信料が高いなら携帯電話の基本プランを見直したり、格安SIMへの変更も効果的です。生命保険の保険料が高いなら、毎月払いから年払いにすれば保険料が割引になります。

これらの「固定費」は一度見直しをすれば、自動的に支出減になり、継続的に節約することができます。

「流動費」も同じように見直して、月々に貯める目的金額を捻出していきます。なお、固定費と流動費の見直しについては、下記のページも参考にしてみてください。

100万円を3年間で貯める! 4つのセオリー

貯まる仕組み【3】貯蓄分を「先取り貯金」する

積立できる金額を確保したら、いよいよ貯金スタートです。貯蓄分は給料日に「先取り貯金」をするのが効果的です。ポイントは、貯金後に残ったお金で生活するということ。もし会社に制度があるなら、給料から天引きされる「財形貯蓄制度」を活用しましょう。会社に申請が必要になるなど、引き出しには手間がかかるため、使ってしまうリスクが少なくなります。財形貯蓄制度がなかったり自営業の場合は、銀行の「自動積立定期預金」を利用しましょう。

財形貯蓄とはどんな制度?あっという間に100万円貯まる!

自動積立定期預金で確実に貯める!おすすめ銀行3

貯めるコツがわかれば人生の三大出費にも備えられる

「子どもの教育費」「住宅購入費」「老後の生活費」は、人生の三大出費といわれます。いずれも数百万円から1000万円単位でのお金が必要になることがあります。それでも今回紹介した、お金が貯まる仕組みをマスターしていれば、これらの三大出費にも備えることが可能です。まずは「いつまでにいくら貯めるか」を決め、次に積立額を設定し、貯められるよう支出のムダを見直していきましょう。この順序で行えば、効率的に貯金することができるようになります。

【関連記事をチェック!】

・収入が少なくても毎月3万円、5万円をコツコツと貯める方法

・共働きなら月10万円貯蓄が常識!?

・貯金用口座はどの銀行がオススメ?貯まる銀行7選

・貯めどきを逃さない! 老後貯金を増やす「5つの方法」

・目指せ1000万円! 初心者がお金を増やす7つの方法