不動産所得などがある白色申告者には必要な記帳・帳簿等の保存制度とは

事業所得、不動産所得又は山林所得を生ずべき業務を行う全ての白色申告の人(所得税及び復興特別所得税の申告の必要がない人も含む)は、収入金額や必要経費を記載すべき帳簿(法定帳簿)を備え付けて、収入金額や必要経費に関する事項を記帳しなければなりません。また、収入金額や必要経費を記載した帳簿のほか、取引に伴って作成した帳簿や受け取った請求書・領収書などの書類を納税者の住所地や事業所などの所在地に整理して保存する必要があります。

<目次>

記帳する内容

売上げなどの収入金額、仕入れや経費に関する事項について、取引の年月日、売上先・仕入先その他の相手方の名称、金額、日々の売上げ・仕入れ・経費の金額等を帳簿に記載します。記帳に当たっては、一つ一つの取引ごとではなく日々の合計金額をまとめて記載するなど、簡易な方法で記載してもよいことになっています。

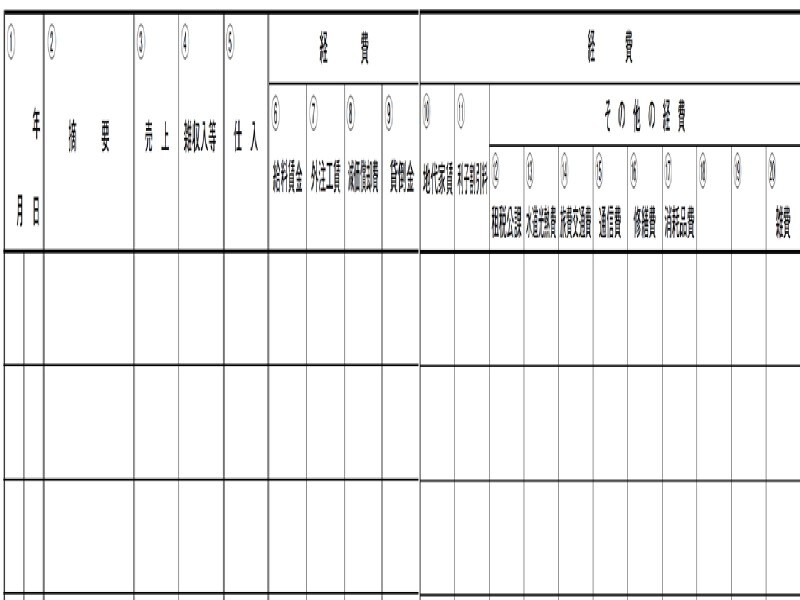

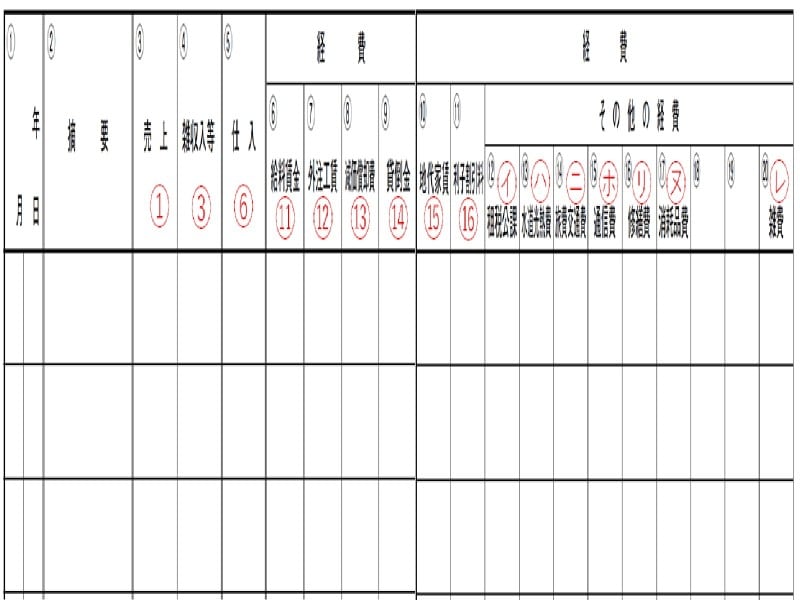

白色申告者の帳簿(収入金額や必要経費を記載した帳簿)の様式例

帳簿の様式や種類については、特に定めはありませんが、個々の取引の実態に応じて作成することが必要です。以下、国税庁のHPより抜粋しました。簡易な方法による記載のイメージ

1.売上計上のイメージ収入金額については、③売上と④雑収入等に区分して記載します。

この例は、納品書兼請求書(控)のNo.22(38,200円)、23(170,400円)、24(520,000円)をまとめて、1行(728,600円)に記載しています。(簡易な方法)

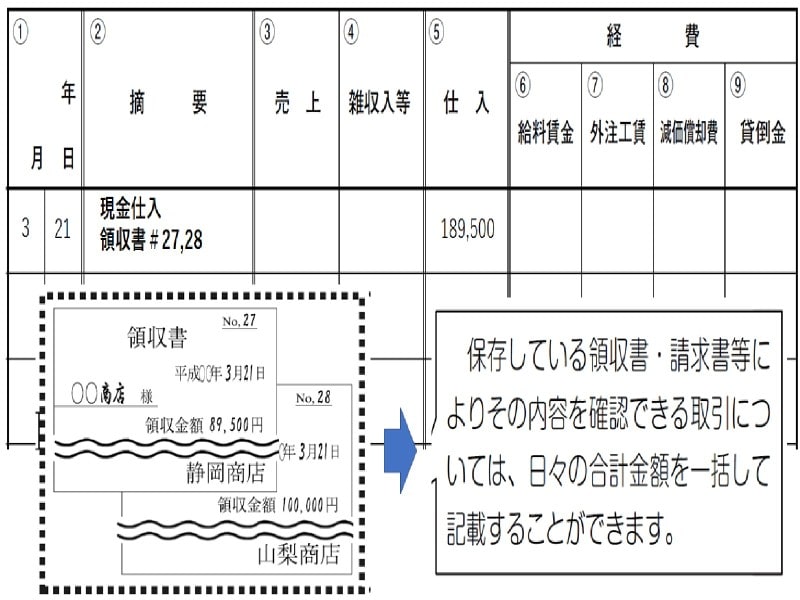

2.仕入計上イメージ

必要経費については、仕入と経費に区分して記載します。

この例は、領収書のNo.27(89,500円)、28(100,000円)をまとめて、1行(189,500円)に記載しています。(簡易な方法)

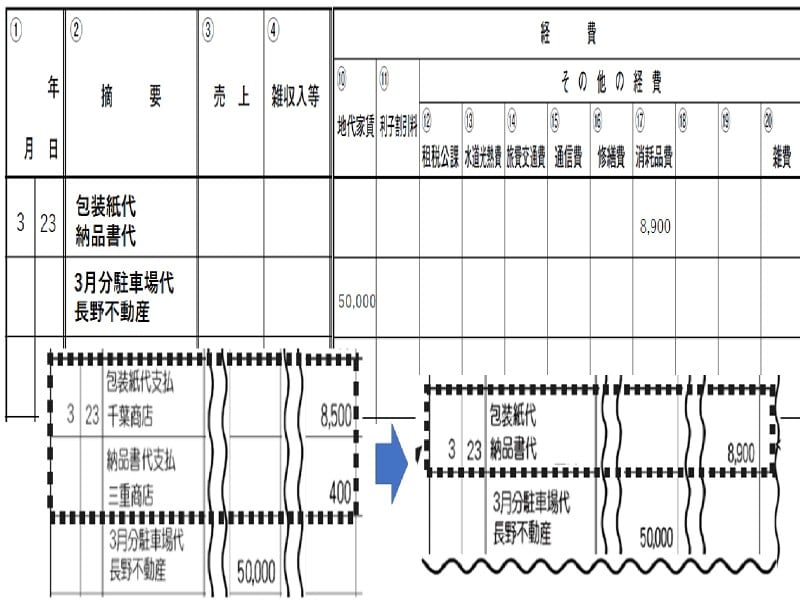

3. 経費計上イメージ

経費については、更に、給料賃金、外注工賃、減価償却費、貸倒金、地代家賃、利子割引料及びその他の経費に区分して記載します。

少額の費用については、その項目ごとに、日々の合計金額を一括して記載することができます。

包装紙代(8,500円)と納品書代(400円)をまとめて、1行(8,900円)に記載しています。(簡易な方法)

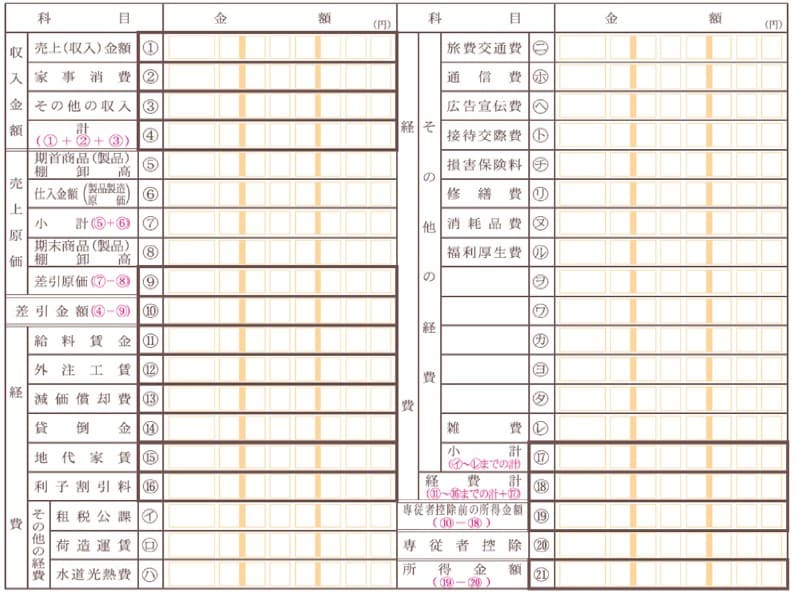

収支内訳書は?

確定申告書とともに提出する収支内訳書は、下記のとおりです。(抜粋)先程の帳簿と照らし合わせてみると

赤〇の個所が一致していることがわかると思います。

収入金額や必要経費を記載した帳簿を作成することにより、収支内訳書の記載が比較的スムーズに行えます。

帳簿書類の保存期間はいつまで?

白色申告の方の帳簿書類の保存期間は以下のとおりです。●保存が必要なもの保存期間

(帳 簿)

収入金額や必要経費を記載した帳簿 (法定帳簿) 7年

業務に関して作成した上記以外の帳簿(任意帳簿) 5年

(書 類)

決算に関して作成した棚卸表その他の書類等 5年

(業務に関して作成し、又は受領した請求書、納品書、送り状、領収書などの書類を含む)

なお、帳簿については、その年の翌年3月15日の翌日から7年間(又は5年間)、書類についてはその作成又は受領の日の属する年の翌年3月15日の翌日から5年間の保存が必要となります。

副業でも帳簿は必要か?

以上のような帳簿は、事業所得、不動産所得又は山林所得を生ずべき業務を行う全ての白色申告の人(所得税及び復興特別所得税の申告の必要がない人も含む)が備え付けなければならないことになっています。したがって、副業が、雑所得に該当する(事業所得や不動産所得、山林所得に該当しない)場合には、備え付ける必要がないことになります。

しかし、副業が雑所得であっても、パソコンや車両など、減価償却を必要とする固定資産を使用している場合も多いと思います。その場合には、減価償却費を必要経費に計上することになるため、収支内訳書を作成し、減価償却の内容を明らかにしておく必要があると思います。

収支内訳書を作成するには、収入金額や必要経費を記載した帳簿を作成しておいた方が比較的スムーズに行えますので、簡易な方法でよいので、帳簿を作成しておくことをおすすめします。