<目次>

資産の取得に要した金額を、各年分の必要経費として配分していく手続き

会社を辞めて、起業するとき、あるいは、アパート、マンション経営で家賃収入を得たいとおもうとき、あるいは自宅を売却するとき、そのようなときに必ず必要になるのが、購入した資産を、複数年にわたって必要経費としていくという「減価償却」の考え方です。必要経費が増加すれば所得は圧縮されて節税に役立つでしょう。起業時に、何年か使用に耐えうる事業に必要なパソコンなどの機械装置を経費で購入した・家賃収入が期待できる数十年持つアパート、マンションを経費で購入した、または自宅を売却するとき購入時点から十数年経過している場合が該当します。つまり「複数年、使用する予定」あるいは「複数年、使用した」というケースです。

一時の費用で計上できないものは減価償却で費用化される

たとえば、起業したばかりの個人事業主が10年使用に耐えうる機械装置を100万円で購入したとしましょう。このような場合であれば、「購入した初年度に100万円全額費用に計上するよりも、使用に耐えうる10年間にわたり、100万円を配分して費用化していったほうが合理的ではないか」とする考え方が減価償却です。減価償却とは、建物や機械装置、車両運搬具、工具器具備品といったように、使用に耐えうる期間が複数年におよぶものであれば、時の経過や使用等によって価値が減っていくと考え、それを見積って費用化する手続きのこととなります。

10年間、使用に耐えうる機械装置を100万円で購入した場合

10年間、使用に耐えうる機械装置を100万円で購入した場合、一年に費用として配分されるのはどの程度が適当なのでしょうか?これには会計理論上、さまざまな考えがあるのですが、「10年間、使用に耐えうるのであれば、一年に費用化されるのは1年/10年でいいのではないか」という考えも充分、合理的なのではないでしょうか。このように考えると、上記のケースでの減価償却のイメージ図は以下のとおりとなります。「定額法」は、使用に耐えうる年数を小数点化し、毎年一定額ずつ費用配分する

使用に耐えうる年数を小数点化し、毎年、一定額ずつ費用配分していく方法。これが「定額法」という減価償却の計算方法です。「定額法」の算式は以下のとおり

取得価額×償却率

これだけです。

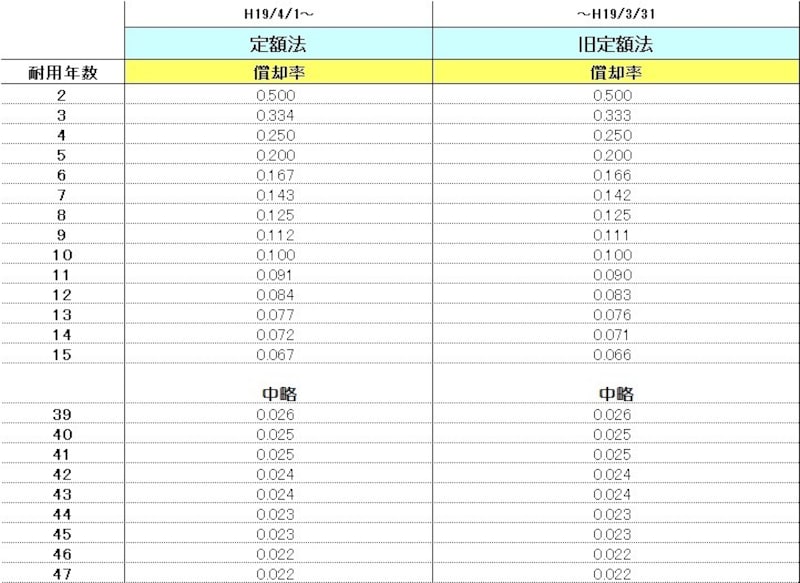

定額法の場合、償却率というのは、この「使用に耐えうる年数を小数点化したもの」なので、原則的には10年であれば1/10年、つまり償却率は0.1、4年であれば1/4年、つまり償却率は0.25となります。重要なのは「○○年使用に耐えうるか」という基準が何かということになります。これを耐用年数といいます。

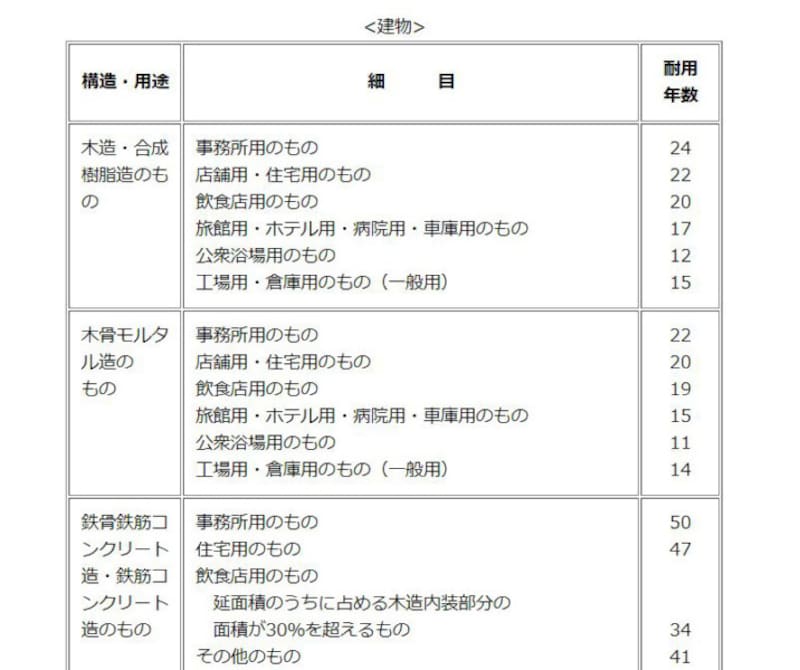

耐用年数は税法上定められているので、逐一、確認することをお勧めします。たとえば、アパート・マンション経営を行う場合には所有している物件が木骨モルタル造なのか、鉄骨鉄筋コンクリート造なのかによっても相違しますし、それが事務所用なのか、住居用なのかで、耐用年数が相違してきます。

他に主だったものとしては、排気量が0.66リットル以下の小型車は4年、通常の自家用車は6年、パソコンは4年というように耐用年数が定められています。

なお、償却率も、確定申告書に記入する際には国税庁ホームページでは償却率が掲載されていますので、それに基づいて計算したほうがいいでしょう。

一時に費用で計上できるものもある

では、「最近ではパソコンも廉価なものが発売されているではないか」あるいは「タブレット端末もこのような煩雑な計算が必要なのか」という疑問を持つ方もいらっしゃるでしょう。しかし、税法では逆に、減価償却しなくてもいいもの、つまり、一年のうちに全額を費用計上してもかまわないものも決められていいます。具体的には以下の項目のいずれかにあてはまれば一年で全額を費用計上してもかまわないこととされています。■使用可能期間が一年未満のもの

あるいは

■取得価額が10万円未満のもの

です。これを少額減価償却資産と呼称しています。

ただし、カーテンのように1枚では機能しないものもあります。この場合には、ひとつの部屋で枚数が組み合わされて機能するものなので、部屋ごとにその合計額が10万円未満になるかどうかで判定することとなります。なお、この基準にあてはまらなくても取得価額が20万円未満のものであれば、一括償却資産と呼称して3年間毎年3分の1ずつ減価償却を通して費用化することが認められています。

青色申告者には特典も

さらに、青色申告で確定申告手続きを行う者にはさらなる優遇規定があります。取得価額が30万円未満で、適用を受ける事業年度における取得価額の合計が300万円未満であれば、少額減価償却資産として取り扱う、つまり、一年で全額を費用計上してもかまわないという制度が2020年3月まで延長されています。

減価償却を計上することのメリットのまとめ

このように、建物や機械装置、車両運搬具や工具器具備品など複数年にわたって使用するものは通常、一時に費用化はできません。しかし、一時に費用化できないからといって、必要経費に算入する方法を知らなければどの程度、節税に貢献するのかを把握するのも難しいでしょう。

したがって、通常の減価償却の算定方法はもちろんのこと一時に費用化できるものがあること、一括償却資産といって1/3ずつ費用化できるものがあることを知っている、青色申告者であれば少額減価償却資産の特例といって一時に費用化できるものがあることを把握していれば今後節税の役に立ちます。

必要経費が増加すれば所得は圧縮されます。なので、節税という観点からみれば、「原則、一時の費用とできないが、複数年にわたり費用化することができる」という減価償却は重要になるのです。