源泉徴収される所得税が決まる「所得税税額表(給与所得の源泉徴収税額表)」の見方

所得税税額表(給与所得の源泉徴収税額表)は、会社員や公務員、パートタイマーなど給与所得者にとって、毎月の手取り額に関わる重要なものです。源泉徴収される所得税が決まる「所得税税額表(給与所得の源泉徴収税額表)」の見方と活用方法を紹介します。給与から引かれる所得税は源泉徴収税

給料やボーナスから控除される所得税は源泉徴収税とよばれ、給与やボーナスが支給される度に納めているものです。この源泉徴収税、実は所得税の仮払いのようなもの。正式な所得税額は、1月から12月までの収入が決まり、色々な控除(配偶者控除や生命保険料控除など)などから計算されます。

多くは会社が行う年末調整で、源泉徴収で仮に納めた税金と正式な税額を清算しています。

源泉徴収税は「給与」と「扶養親族の数」で決まる

お給料やボーナスからその都度引かれている源泉徴収税は、支払われた金額と扶養親族の数の2つだけで決められます。正式な税額はこれ以外にもたくさんの要因で決まるわけですが、給与やボーナスの支給時の計算を簡略化するため簡単に税額がわかるようにということですね。

天引きされる源泉徴収税は、毎月の給与は「給与所得の源泉徴収税額表(月額表)」、ボーナスは「賞与に対する源泉徴収税額の算出率の表」からわかるようになっています。

給与天引きの所得税額は「給与所得の源泉徴収税額表(月額表)」から

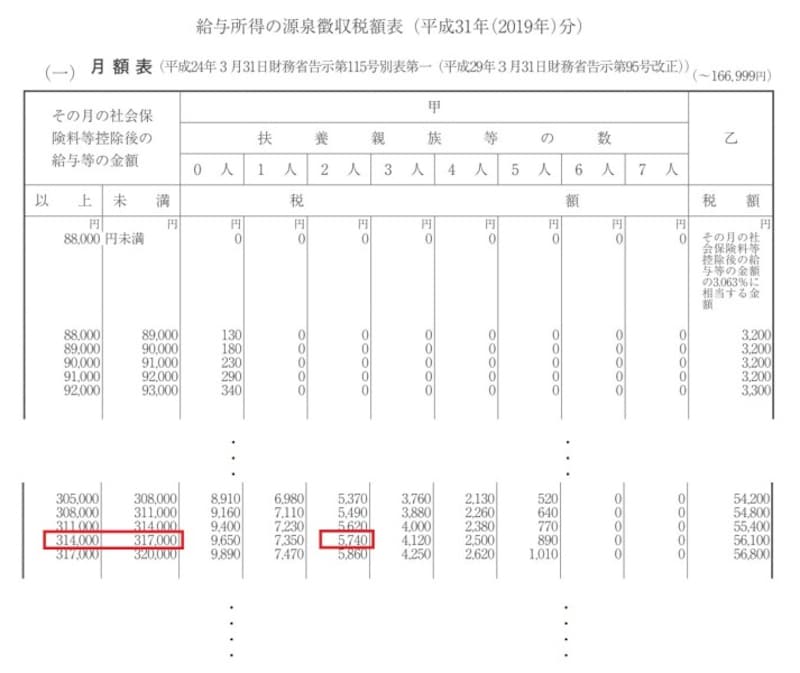

これは、平成31年(2019年)分源泉徴収税額表のうち「給与所得の源泉徴収税額表(月額表)」から、著者が一部抜粋をしたものです。

表からわかるように、源泉徴収される税額は、

・その月の給与から厚生年金保険料、健康保険料及び雇用保険料などの社会保険料等を控除した金額

・扶養親族等の数

の2つから求められます。

例えば、Aさん

・給与の支払額(月額) 37万4000円

・給与等から控除する社会保険料 5万7685円

・扶養親族の人数 2人

とすると、社会保険料等控除後の給与は31万6315円(37万4000円-5万7685円)。31万6315円が含まれるのは、月額表の「31万4000円以上31万7000円未満」となります。また扶養親族が2人なので甲欄の2人の所が該当し、その交わった5740円が給与から控除される所得税ということになります。

この扶養親族等の数で税額が決まる甲欄を利用できるのは、会社に「給与所得者の扶養控除等申告書」を提出している人です。提出していないと乙欄が適用され、かなり高い税額を納めることになってしまいます。この申告書は一つの会社にしか提出できません。2つ以上の会社に勤めている人は、給料の金額が多い会社に申告書を提出しておきましょう。

扶養親族は所得税上の扶養親族

この扶養親族の数ですが、所得税の上での扶養親族がカウントされます。まず配偶者は、本人の所得が900万円以下、かつ配偶者の所得見積額が85万円以下の場合に源泉控除対象配偶者となり、扶養親族としてカウントできます。親族の場合は、年齢16歳以上で所得見積額が38万円以下の場合、控除対象扶養親族となります。乳幼児や小学生、中学生などの16歳未満の扶養親族は、ここではカウントされませんのでご注意ください。

扶養親族の増減で毎月の手取りがこんなに変わる!

この税額表から色々なことがわかります。例えば、子どもが16歳になり扶養親族が1人増えたなどの場合、この表から毎月の給与から引かれる源泉徴収税がどうなるかがわかります。上のAさん、子どもが16歳になり扶養親族が2人から3人になったとしましょう。扶養親族が2人で税額5740円だったのが、3人となると4120円になることがわかります。この差は1620円。今後は毎月1620円、控除が減り手取りが増えるということです(支給される給与が同じ場合)。

平成30年から扶養親族の考え方が変わっている!

この扶養親族の考え方ですが、平成30年から税制が変わっているため注意が必要です。税金を支払っている本人が所得900万円(給与収入だけの場合年収1120万円)を超えると、配偶者の所得に関わらず、配偶者控除を受けられなくなり、扶養配偶者からはずれることになります。平成30年からは、この表を見る上での扶養親族の数が1人減っていることになっています。毎月の給与から控除されている所得税は、このように計算されて決まっています。一度、給与明細をチェックして、控除されている所得税額と「給与所得の源泉徴収税額表(月額表)」を比べてみるのもいいですね。所得税(特に源泉徴収税)がより身近に感じられるのではないでしょうか。

■平成31年(2019年)分 源泉徴収税額表

■平成30年分 源泉徴収税額表

■平成29年分 源泉徴収税額表